Uberが大幅に下落し、Lyftが急増しました。これら2社の収益結果に対して投資家は反応しすぎているのでしょうか?

UberとLyftの株価は、両社の第1四半期の業績発表後に混在していた。水曜日にUber Technologiesの株価は約5.7%下落した一方、Lyft Incは7.1%上昇した。

ライドシェア業界は、コストコントロール、ドライバー供給、プロモーション戦略のバランスを見つけることを探してきた。Uberの業績が期待を下回り、Lyftは期待を上回ったものの、ほとんどのアナリストは、競争環境に基づいて、両社の評価を維持している。

■Uberの業績は、わずかに期待を下回った。

Uberは、10.13兆ドルの売上高に対して、株式1株当たり0.32ドルの調整済み第1四半期の損失を開示した。この結果は、FactSetが調査したアナリストの期待に反したものであり、それらは収益が1株当たり0.22ドル、売上高が10.1兆ドルと予測していた。

Uberの株価に影響を与える重要な要素の1つは、同社の当期の予約額がわずかに期待に及ばなかったことである。総予約額は20%増加し、377億ドルに達したが、予想されていた379.3億ドルにわずかに届かず、Uber自身のガイダンス範囲のちょうど下でわずか1%届かなかった。6月四半期の同社の総予約額の見通しは、アナリストが推定したよりわずかに低かった。

アナリスト・コールの文書で、UberのCFOであるプラシャント・マヘンドラ・ラジャは、同社がラテンアメリカのライドシェア予約が弱かったことを言及した。さらに、Uberは、フレイトビジネスが業界全体の課題に直面していることに注意を払っている。

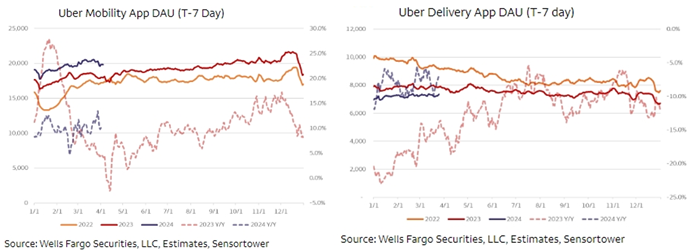

ブルームバーグのアナリスト、ロバート・シフマン氏は、Uberの予約成長の減速は、Mobilityユニットで乗客飽和を示唆している可能性があり、月間アクティブユーザーは横ばいになっている。一方、より高い保険費用が利益率拡大を制限する可能性がある。さらに、米国と欧州市場に関連するドライバーの福利厚生に関する規制の変更が、トップライン成長のリスクとなっている。

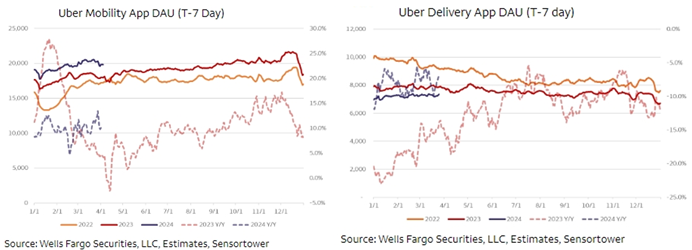

それでも、シフマン氏は、UberのMobilityセグメントにおける支配的な地位と、プラットフォーム上での広告の着実な増加が、同社の収益性に寄与し続けていると述べている。安定した供給増加とUber Oneサブスクリプション上のトラクションは、プラットフォーム上の高頻度駆動を助けている。彼は、Uberが収益性向上の遅れと弱い市場位置付けのため、Freightユニットを分割する可能性があると考えている。

1Qの結果に伴いUberの株価が低下したが、期待にわずかに期待を下回るものの、バランスシートの改善は止まっておらず、史上最高の四半期EBITDAと14億ドルのフリーキャッシュフローが記録されていることが示されている。

■Lyftの収益は、下落リスクがあるなかでも予想を上回った

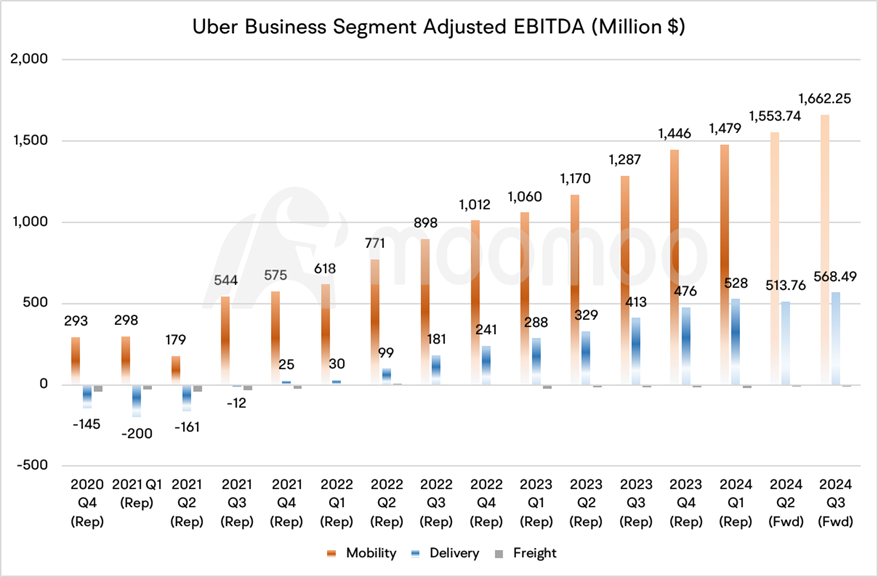

Lyftの収益は28%増加し、11.6億ドルを超え、コンセンサス・エスティメートである11.6億ドルを上回った。同社の調整後のEBITDAは前年同期の2,270万ドルから59,400万ドルに大きく上昇した。

四半期中の乗車回数は23%増加し、1億8800万回を超え、アクティブライダーは12%増加し、2190万人に達した。Lyftの総予約額は21%増加して37億ドルに達し、Uberのライドシェア部門と同じ増加率である。6月四半期に向けて、Lyftは総予約額を40億ドルから41億ドルの間に指定し、調整後のEBITDAは9,500万ドルから1億ドルの範囲であると予想している。

Lyftは、個々の顧客のライドの頻度を上げることができたにもかかわらず、テイクレートが依然としてプレッシャーを受けている可能性がある、として、過去3四半期でアクティブな乗客数がほぼ横ばいであることを引用し、プラットフォーム上での需要増加のためにより多くのインセンティブを使用する必要があると述べている。

■ライドシェア業界はますます激化している

両社を直接比較することは適切ではない。Uberはライドシェアだけでなく、食品や食料品の配達、およびフレイト物流サービスも含む、より広範な事業モデルを誇っており、Lyftの主に米国を中心とした業務に比べて、グローバルなネットワークを持ち、収益と予約の両面で約10倍の規模を誇っている。時価総額に関しては、Uberの評価額はLyftの約19倍である。

しかし、両社ともますます競争激化する市場に直面している。Amazonの食料品購読サービスやTeslaのRobotaxiは、UberとLyftに対応するビジネスにネガティブな影響を与える可能性がある。DoorDashの注文成長率は20%に達し、Uber-Instacart陣営の約2倍になっている。

したがって、Uberは、食料品配送の欠点を補うためにInstacartと協力することを選択した。インスタカートのユニットエコノミクスは、最近の広告での成功によって推進され、レストラン配信を提供するインスタカートとのパートナーシップは、オーダーボリュームの成長を促進する可能性があり、全てのマーケットプレイスの高マージン広告ビジネスの拡大にとって重要である。

■いくつかのアナリストは、両社についての声明を微調整した。

William BlairのアナリストであるRalph Schackartは、研究ノートでUberに対する強気のレーティングを維持し、ストックは弱い予約、投資ポートフォリオのマークダウンから予想外の損失、および配当発表前の取引活動に圧力を受けると認めました。ただし、彼は製品の向上と成長するマージンにより、2024年のUberの見通しは肯定的であり、株価が今後1年間で20%〜25%上昇する可能性があると予想しています。

WedbushのScott Devitt氏も85ドルの価格目標を持つアウトパフォームのレーティングを維持し、その中で、コアビジネスは堅牢であると指摘しています。彼は、株価が下落した際に株を購入することを提案しています。

一方で、BofAグローバルリサーチのマイケル・マクガバン氏は、Lyftに対するアンダーパフォームのレーティングを維持しながら、価格目標を12.50ドルから15ドルに引き上げました。四半期の予約、売上高、調整後EBITDAが期待を上回ったにもかかわらず、予約の減速の可能性について懸念を表明しました。

Needhamのバーニー・マクターナン氏は、Lyftに対するホールドのレーティングを維持しながら、同社の四半期の業績を称賛しました。彼は、ドライバーに焦点を合わせたLyftのサービスプラットフォームの持続的な改善を強調し、記録的なドライバー時間を実現し、それにより、待ち時間の短縮やサージ価格の低減を含む乗客のより良い体験をもたらしたと述べました。マクターナン氏は、改革されたLyftの経営チームを称賛し、投資家が株式に適用する評価倍数に肯定的な影響を与えたと信じています。

免責事項:このコンテンツは、Moomoo Technologies Incが情報交換及び教育目的でのみ提供するものです。

さらに詳しい情報

コメント

サインインコメントをする