Netflix 2023 年第一季預覽:收益發布後可以創造另一個奇蹟嗎?

$奈飛(NFLX.US$ 預計將在東部時間 4 月 18 日收市後發布其收益報告。在前兩季度,Netflix 的股價在收益公佈後,分別突破 16.1% 和 10.7%。自今年初以來,Netflix 的股價上漲了 26.83%,表現優於標準普爾 500 指數,近兩年來首次創下新高。

經歷了 2023 年的精彩一年之後,Netflix 本季會提供什麼樣的報告卡?

一、預測 Netflix 表現的兩個關鍵因素:訂閱人數和 ARM

Netflix 是全球最大的流媒體媒體公司,其主要收入來源來自流媒體付費訂閱服務,佔其總收入的 99.75%。該公司的 DVD 收入非常小,幾乎可以忽略。

在主要由內容驅動的流媒體行業中,高質量的電影和電視內容是增長的基本保證。基於內容為王的原則,訂閱人數和 ARM(每位會員平均收入)的增長將成為公司績效增長的主要驅動力。

圖片:收入組成

因此,對於 Netflix 來說,預測性能的關鍵是跟踪訂閱用戶的增長和 ARM 的增長。

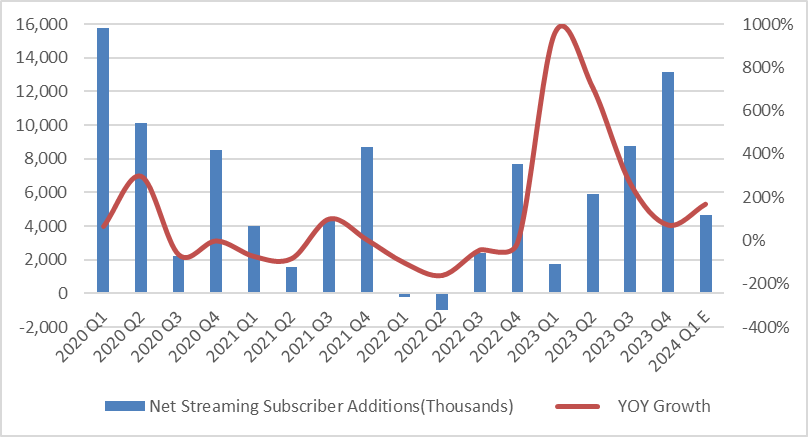

二.預計付費用戶超過預測

此前,由於其市場定位,持續的內容創新,打擊帳戶共享的措施,價格較低的廣告支持計劃,以及流媒體在傳統電視上持續的替代效果,該公司的訂閱用戶群持續增長。因此,我們可以通過以下邏輯分析其用戶期望:

(1) 強大的內容陣容

在第一季度,Netflix 繼續以引人注目的內容矩陣為用戶提供高質量內容。此期間值得注目的作品包括:《阿凡達:最後一個空彎者》、《騙我一次》、《升降》、《雪之社》、《男士》以及劉慈欣的科幻史詩《三體問題》改編等。這些高品質系列吸引了廣泛的觀眾,有效推動用戶參與度和保留率的增加。

(2) 付費分享繼續推動用戶增長

2023 年初的數據顯示,Netflix 在全球擁有多達 1 億個共享帳戶。全年,該公司加強了對抗這種問題的措施,增加了約 29.53 萬新訂閱用戶,第一季度分別錄得 1.75 億、5.89 萬、8.76 萬和 13.12 萬,按季度顯著增長,其中一大部分來自於對共享賬戶的壓制。與此同時,取消訂閱的用戶數量很少,有些共享帳戶直接轉換為全付費訂戶,這反映出了出色的用戶粘性和高保留率。

儘管市場認為傳統內容非季節可能會導致增長放緩(像彭博社的共識估計,該公司預計 2024 年第一季度收費用戶增長 167.5%,達到 4.68 萬,但我們相信,鑑於該公司在第一季度的內容強大,以及去年繼續嚴格實施付費共享政策,付費用戶的增長將超出這一期望。

圖表:新用戶淨增長和預測

(3)廣告支持的付費用戶的快速增長

根據該公司公佈的最新數據,截至 2024 年初,廣告支持的會員月活躍用戶數量已超過 2300 萬,在不到三個月內增加了 800 萬,增長速度加快。在廣告支持的會員中,85% 的用戶每天觀看超過兩個小時。由於廣告支持的會員資格對許多人來說更具成本效益,因此預計用戶數量將繼續增加。

(4) 保障及更換潛力

據估計,目前,全球有 5 億家庭使用互聯網電視,佔所有寬帶家庭的一半以上。Netflix 僅覆蓋目前可用的家庭約 50%,這個數字仍在增長。此外,隨著傳統電視流媒體的替代效果持續發生,Netflix 未來仍有很大的用戶增長空間。

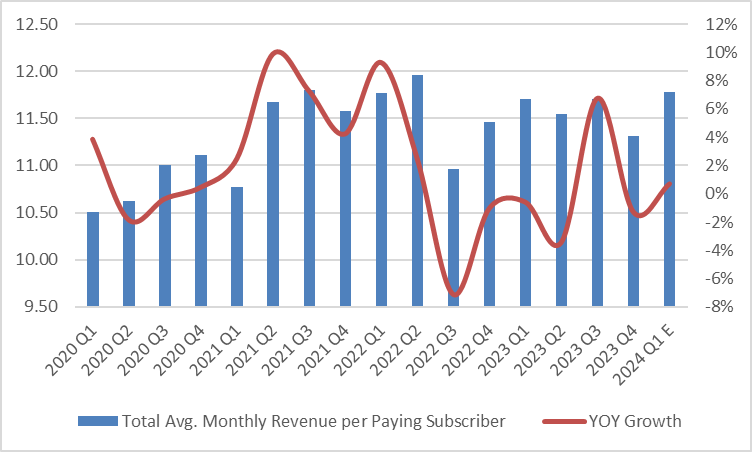

三.ARM 預計保持穩定

Netflix 去年 10 月在美國、法國和英國的基本計劃和高級計劃的價格調整了 11 至 22% 後,今年第一季度在新加坡和紐西蘭的服務價格上漲,以及阿根廷、智利和土耳其上漲,以抵消不利的外匯影響。儘管新加坡和新西蘭的市場較小,但我們相信這表明今年更開發市場的價格可能上漲。

值得注意的是,去年的價格上漲引發了有趣的市場反應。根據 YipitData 的數據,在美國市場,在價格上漲公佈後,用戶選擇較便宜的廣告支持服務顯著增加,表明對價格靈敏度與以前相比增加。 因此,我們對 ARM 的判斷主要符合市場預期,預計 2024 年第一季度 ARM 將與去年同期大約保持同等。該公司的收入將繼續主要由用戶增長驅動。

圖表:ARM 情況和預測

四.成本與利潤情況

(1) 收入和成本

根據彭博共識估計,該公司 2024 年第一季度的收入預計將與去年同比增長 13.51%,達到 926 億人民幣。根據上述分析,表現預計將超出預期。

在成本方面,由於近年來美國連續兩次打擊導致生產停止,Netflix 實際上已經降低了新系列發布的數量,預計將影響其發布計劃至少在幾年內。儘管最初計劃於 2023 年發布的幾個系列已完成,但計劃為 2024 和 2025 年的許多系列的生產剛剛開始,有些項目被延遲甚至取消。預計這將導致生產成本保持不變或略有下降。

(2) 費用及利潤

由於付費用戶數量不斷增加,營銷,研發和行政開發的增長率都將低於收入增長率。根據彭博共識估計,2024 年第一季度的營業利潤率預計為 25.6%。根據 2023 年的訂戶表現和更高的收入基礎,實現這一期望是可行的。此外,對競爭對手的財務壓力增加正促使高質量內容以更有利的條件流入,這也預計將進一步優化 2024 年的利潤率前景。

五、股東申報表

該公司目前的回購計劃還有 8.4 億美元的回購授權。假設在 2024 年使用了整個 8.4 億美元的回購配額,股東回報率將約為 4%;

然而,根據財務報告數據,在穩定的表現條件下達到約 5-6 億元的回購和取消,通常會符合預期,股東的報酬估計約為 2.5%。

六.預期股價變動和選擇性期權交易

讓我們預測股價走勢:

Netflix 的市場估值已經不低:自今年初以來,Netflix 的股價上漲了 26.83%,不斷創造了一個上升的「神話」,當前的估值為 PE 51 倍,這有點昂貴。

回顧歷史,在收益報告後,股票傾向於大幅波動,訂閱者數量是導致這些波動的關鍵因素。 如果公司能夠繼續擴大其用戶群,穩定增加 ARPU,並展現強大的營運槓桿效果,那麼股價仍有機會上漲,這也是我們的判斷。

因此,由於收入可能超過預期,Netflix 仍然可以實現股價上漲。

但是,如果表現不符合市場增長預期,當前的高估值也可能帶來風險。

因此,在我們對表現和股價上漲的可能性的樂觀期望下,期權應該如何交易?

1.購買購買購買期權:

-策略背景:面對預期表現優異或市場條件有利的公司,投資者預測股價將上漲。

-操作方式:購買相應股票的購買期權合約,授予持有人在到期日以協議的行使價購買股票的權利。

-利潤邏輯:如果股票價格如預期上漲,則購買期權的價值會增加,投資者可以通過出售期權或行使權利獲利。即使股價上漲低於預期,投資者的最大損失僅限於購買期權所支付的保費。

最新的期權數據顯示,市場正在投注 Netflix 股價在盈利日可能會有 ± 8.8% 的波動,這意味著 Netflix 在未來幾天內向上突破或向下調整有很大的可能性,因此購買期權帶來一定的風險。

二.考慮到公司目前的估值高,如果持有相關股票,可以考慮採用保障通話策略:

-策略背景:考慮到估值高,並且不會上漲太多,並希望在保留當前利潤的同時限制下行風險。

-操作方式:對應持有股票,出售購買期權合約,賦予持有人在到期日以協議的行使價出售股票的權利。

-利潤邏輯:如果到期時股價低於或僅略高於行使價,期權買方可不行使,投資者保留股票並獲得全額保費收入;如股價大幅超過行使價,期權買方將選擇行使,投資者以行使價出售股票。儘管超過行使價的利潤損失,但保留保費和股價上漲至行使價的部分。

免責聲明:社區由Moomoo Technologies Inc.提供,僅用於教育目的。

更多信息

評論

登錄發表評論

Stock Buff : 你文章裏寫“最新的期權數據顯示,市場押注Netflix股價在業績日可能出現±8.8%的波動“,我想請教你是根據什麼樣的期權數據得到這個結論的?

Noah Johnson樓主 Stock Buff: 在這裡,我在 moomoo news 的一篇文章中引用了市場變色龍的數據

Stock Buff Noah Johnson樓主: 謝謝你的回答。