エヌビディア株に参入したいが、オプションが高すぎる場合、低コストでポジションを開く方法はこちらです

$エヌビディア(NVDA.US$過去1カ月間にわたり、オプション市場の4分の1を占めるなど、先物市場の予測により、エヌビディアのオプションの軌跡が激しい監視下に置かれています

今年を通じてエヌビディアに強気の人物に加え、ここで多くのMooersも、エヌビディアについて思っていることがありますエヌビディアの弱気が終わっていない理由は、その規模が拡大するにつれて、高い利益成長を維持することが困難になり、支持に十分でないという基本的な理由があります。加えて、技術的には、トレード量が横ばいであり、RSIが中立を示しているため、下降トレンドがまだ続いていますエヌビディアの弱気が終わっていない理由は、その規模が拡大するにつれて、高い利益成長を維持することが困難になり、支持に十分でないという基本的な理由があります。加えて、技術的には、トレード量が横ばいであり、RSIが中立を示しているため、下降トレンドがまだ続いています

オプションによるエヌビディアの強気と弱気の両方のプレーに興味があるMooerたちは多くいます。しかし、エヌビディアのオプションを開く費用が高すぎるため、エヌビディアのオプションを開く費用が高すぎます。![]()

![]()

![]()

たとえば、3月14日の終値879で、中旬に満期を迎える950ストライクのコールを開く場合、費用は3135ドルです。また、中旬に満期を迎える850ストライクのプットを開く場合、費用は3710ドルです。

エヌビディアのオプションポジションを開く高コストは、高い暗黙的ボラティリティ(IV)と、基礎株式の高値に影響を及ぼしています1. 高暗黙的ボラティリティ(IV):エヌビディアの将来の価格変動の増加に対する市場予想は、満期時のオプション価値の増加の可能性を高めますを超えました2. 基礎株式の高価値:

1. 高暗黙的ボラティリティ(IV):エヌビディアの将来の価格変動の増加に対する市場予想は、満期時のオプション価値の増加の可能性を高めますエヌビディアの将来の価格変動が増加するという市場の期待値が高まり、満期時のオプション価値が上昇する可能性があるためです。

2. 時価総額の高い株価の高さNVIDIAの高い株価はオプションのコールオプションの内在価値と総コストを高めます。高い株価は、オプション契約に関連する各価格変動がかかる資金は、すべての投信から大量にかかる可能性があります。

オプションポジション開設コストの削減の核心的なアイデアは、ポテンシャルリターンを減らすことです。![]()

どのように理解すればよいですか? 強気の観点を例にとって説明しましょう。

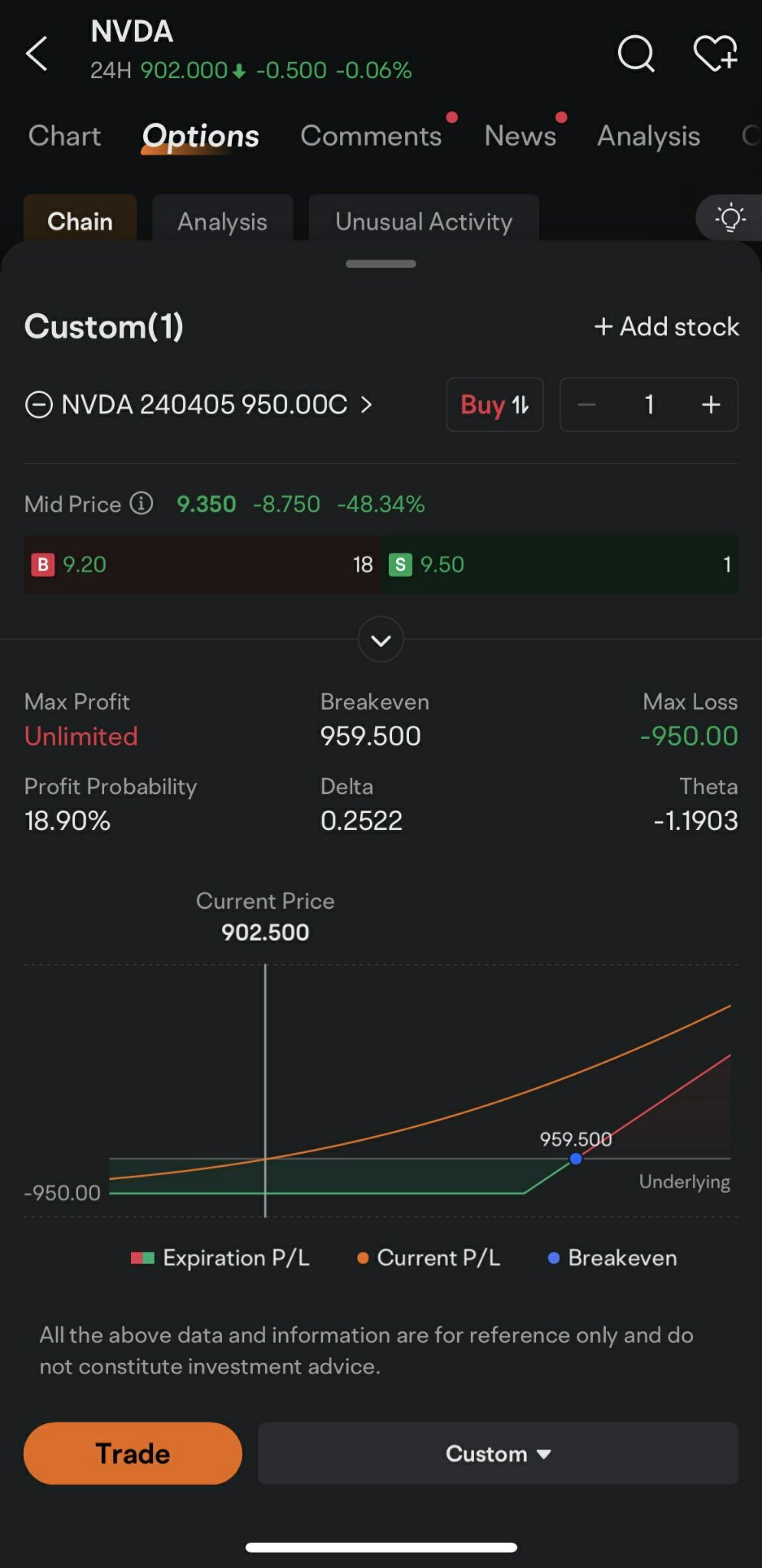

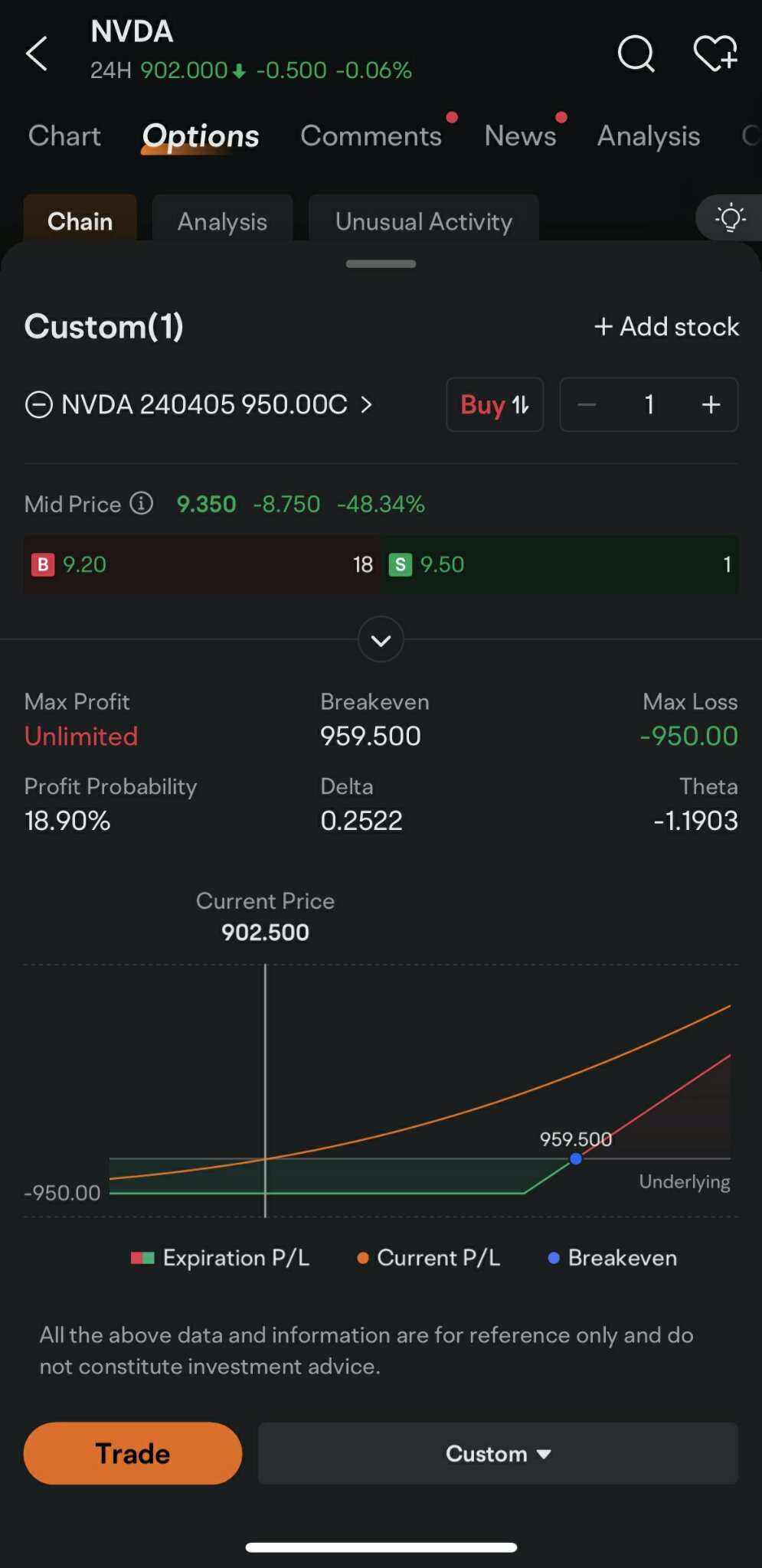

このオプションの意味は、私がNVIDIAが上昇すると信じているということです。950しかし、利益と損失の損益分岐点は利益分析チャートに表示されている満期日には959.5ですか?

余分な9.5を100倍すると、このオプションの開始コストがほぼ得られます。オプション1つにつき100株対応しています。また、950ドルの最大損失はこの方法で計算され、オプションを購入して最大損失をすべて損失にしました!では、「オプションポジション開設コストを削減するのは、ポテンシャルリターンを減らすことである」の意味は何ですか?無制限のポテンシャルリターンで分析を書くわけではないので、株価上昇に制限がないためです。株価がどんどん上がれば上がるほど、株式とオプションの差は大きくなり、オプションの内在価値は大きくなり、利益は無制限です。

それでは、「オプションポジション開設コストを削減するのは、ポテンシャルリターンを減らすことである」とはどういう意味ですか?分析に無制限のポテンシャルリターンと書かれていないのは、株価上昇に制限がないためです。株価がどんどん上がれば上がるほど、株式とオプションの差は大きくなり、オプションの内在価値は大きくなり、利益は無制限です。しかし、現実は、エヌビディアが短期間で急騰することはできません。

しかし、現実はどうでしょうか。NVIDIAが短時間で天高く飛ぶことができるでしょうか?

例えば、NVIDIAが上昇すると信じているが、1500を超えることはないと思う場合、1500の行使価格のコールオプションを売ることができます。

しかし、同時にストライク価格950ドルのコールを買うことと、1500ドルのコールをショートすることを短くする場合、あなたはエヌビディアの差額収入を諦めます。そして、このプレミアムはあなたの開始組み合わせを減らします。

これがスプレッド戦略と呼ばれるものです。Long Call 950とShort Call 1500の利益分布チャートを見てみましょう。

最大損失は、開始費用に対応して、950ドルから947ドルに変わりました。中央の差はショートコールの受け取った収入に対応し、最初の半分に対応します。

一方、最大利益は無制限から54053に変わりました。これは、後半に対応します。

ミドルの差はShort Callから受け取った収入に対応し、オプション買取損益分割点の前半に対応します。最大利益は、無制限から54053に変更され、オプションの買取損益分割点の後半に対応します。

以上です。利益を減らす可能性があります。

では、まだ高いと言う人が出てきたらどうでしょうか。

オプションは、リターンとリスクが完全に等しい零和戦略です。オプションの購入の最大損失は全損であり、リスクはコスト(最大損失)に相当します。

コストをさらに削減することはできますか?もちろん、その場合、潜在的な利益を放棄し続けます。

さきほど、NVIDIAが1500を超える差額収入を放棄しました。ここでは、NVIDIAが1200を超える差額収入を放棄することを選択し、Short Callの行使価格を1500から1200に変更します。利益チャートは以下の通りです。

この時点で、最大損失は928になります。

同時に、1200を超える差額収入を放棄したため、最大利益もさらに減少し、24072になります。

この開始コストがさらに減少する理由について説明します。

コールオプションを買うとき、行使価格が高いほど、株価が満期までにこの価格まで上昇する可能性が低く、利益の可能性が低くなり、全損失の可能性が大きくなります。したがって、行使価格が外れ値から遠くなるほど、価格が安くなります。同様に、購入する行使価格が低いほど、精算価格が低くなります。利益が採算分岐点に達する可能性が高くなるため、価格が高くなります。

上記の説明は買い手の観点からしたものです。したがって、低い価格のコールをショートする場合、受け取るプレミアムは高くなります。

実際には、開始コストを継続的に減らすプロセスは、レバレッジを削減するプロセスです。利益と損失の比率を自分で計算することができます。

NVIDIAの弱気オプションの開始コストを減らしたい場合は、同じロジックが適用されます。ただし、金内か金外の理解が逆転します。現在の価格が901である場合、901以上が弱気オプションの金内になります。上記は垂直スプレッド戦略です。

また、所謂レシオスプレッド戦略とは、垂直スプレッドよりもShort Callを多くすることを意味します。レシオスプレッド戦略とは、購入数量と売却数量が異なり、執行価格が異なるが満期日が同じであるオプション戦略です。

オリジナルのLong Call 950、Short Call 1500の垂直スプレッドの組み合わせに対して、Short Callをもう一度行使すると、レシオスプレッドになります。

この場合、開始コストは938になります。Short Callが2回追加されたため、ポテンシャルリスクも増し、2040を超える場合は、戦略は依然として損失になります。

今回、オープンコストは938になります。これは、2回ショートを行った結果として2つのプレミアムを受け取ったためですが、ショートコールが1回追加されたため、潜在的なリスクも増加しており、2040を超えると、戦略はまだ損失を出します。

同時に、株価が1500での満期に下落した場合、最大の利益を得ることができますが、一般的にそういう場合はありません。通常の取引では、利益を3倍または4倍にすることができれば、それは既に誇張された数字です。

コメントは歓迎します。

免責事項:このコミュニティは、Moomoo Technologies Inc.が教育目的でのみ提供するものです。

さらに詳しい情報

コメント

サインインコメントをする

Maniac Fool : わかりやすい説明です

whqqqスレ主 Maniac Fool: ありがとう