Apple 22Q4のレビュー:2023年はアップルにとって楽ではありません

1. 家電製品市場の不況の影響を受け、アップルの業績が期待に届かなかった

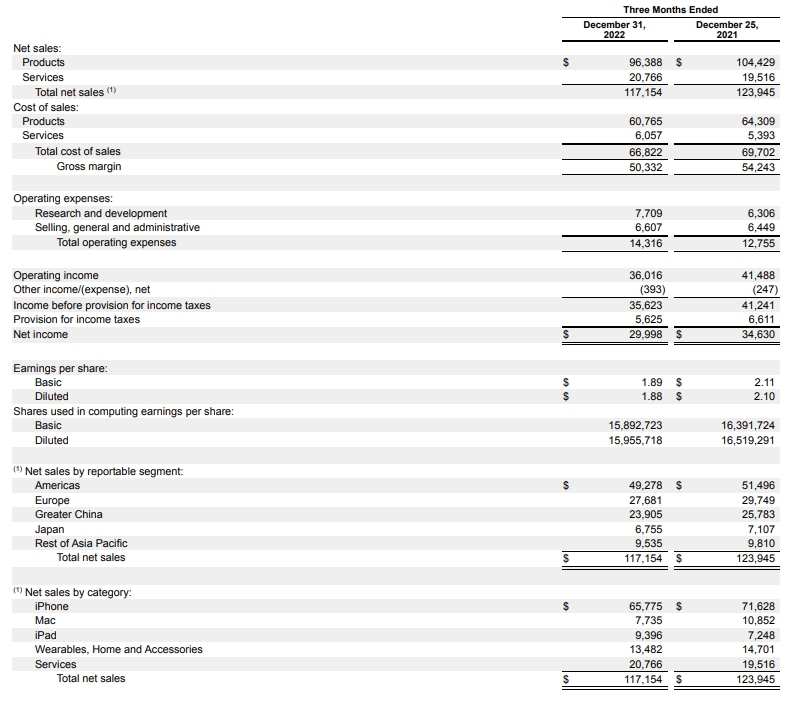

22Q4において、アップルの売上高は1171.54億ドルで、前年比5.48%減少し、初めて期待を下回りました。これは2019年以来の業績低下で、2016年以来で最大の単季度低下です。今回のアップルの売上高低下は、下流需要の低迷が主な原因です。全体的な任意消費や家電製品市場の低迷に伴って、アップルも単独で生き残ることが困難になっています。為替レートの変動も、800億ドルの損失に寄与しました。

利益面では、アップルの粗利益は503.32億ドルで、前年比7%減少し、粗利益率は42.96%で、前四半期よりわずかに増加しました。営業利益は360.16億ドルで、前年比13.19%減少し、前年比22.25%のR&D費用増加が主な原因で、営業利益率は前四半期から30.7%に増加し、純利益は299.98億ドルで、前年比13.38%減少し、純利益率は前月比で25.61%に増加しました。

2. 有料ユーザー数の16%増加は非常に楽観的であり、経済が改善するにつれてサービスビジネスが回復すると期待されています。

セグメンテーションされたビジネスを見ると、サービスビジネスの売上高は207.66億ドルで、前年比+6.41%です。売上高の成長鈍化は、主にAppStoreの売上鈍化とモバイルゲーム市場の売上不振に起因すると予想されています。

このToC消費及びサブスクリプションビジネスは、大部分がユーザーの支出力に依存しており、経済状況が改善するにつれて回復すると予想されています。

現在、アップルには9億3500万人以上の有料顧客があり、過去12か月間に1億5000万人以上(年間比+16%)が増加しました。そのハードウェアのインストールベースと課金進出率の持続的な増加の恩恵を受けています。

さらに、iCloud、ApplePay、Apple Musicからの収益は、過去最高に達しました。

3. ハードウェア製品は革新のボトルネックに直面し、需要は比較的低迷しています。消費電子サイクルの回復を待つ必要があります。

ハードウェア面では、総売上高は963.88億ドルで、前年比7.7%減少しました。その中で、iPhoneビジネスの売上高は657.75億ドルで、前年比8.17%減少し、供給制約(郑州のFoxconn工場)と低迷する需要の両方の影響を受けています。ASPの継続的な上昇にもかかわらず、売上の低下は出荷の減少によるものです。iPhoneビジネス売上高は、815億1,000万元で、前年同期比8.17%減少し、比較的大きな減少であり、フォックスコン工場の供給制約と需要不振の二重影響が原因です。 ASPが引き続き成長している間、収益の減少は出荷数の減少によるものだけです。

同時に、iPhone14を判断すると、iPhoneの革新は明らかにボトルネック期に入っており、破壊的な驚きは殆ど起こっていません。ユーザーの携帯電話の機能に対する需要は、マージナルな減少に入り始めています。したがって、全体的な経済環境では、消費者に携帯電話の変更を強制することが困難であり、特にiPhoneの品質が非常に高いため、代替サイクルがさらに延びる結果になっています。

その他のハードウェアビジネスの側面。

iPadビジネスの売上高は93.96億ドルで、前年比+29.64%です。供給の回復と去年の同期の低基準による恩恵を受けています。現在、アップルが2024年に折りたたみ式のiPadや折り畳み式のノートブックをリリースする可能性があるという報道があり、今後9~12か月間に新しいiPad製品が発売されない可能性があります。

売上高Macビジネスの売上高は75.735億ドルで、前年比28.72%の急激な減少であり、主に弱いPC市場、企業のITハードウェア支出の削減、およびMacの需要がリモートオフィスで事前に消費されたことが原因です。ウェアラブルやその他のビジネスの売上高は134.82億ドルで、前年比8.29%の減少であり、これは景気の低迷や新製品の需要不足が原因です。

消費関連製品の売上高ウェアラブルおよびその他のビジネスの売上高今後、Appleのような企業では、主に以下のポイントに重点を置いています。

4. アップルのような企業については、今後は主に以下のポイントに重点を置きます:

1) グローバル消費電子機器が回復するのはいつですか。

2022年第4四半期、グローバルスマートフォン出荷は前年比18.3%減の3億3,030万台であり、過去最大の単一四半期の減少です。2022年の年間出荷台数は前年比11.3%減の12.1億台で、消費者需要の急激な低下、インフレ、経済不安が主な原因です。

2023年には消費電子製品の出荷減少は縮小すると予想され、2024年には回復する可能性があります。短期的には、スマートフォンの開発における大きな革新の突破は困難です。携帯電話の性能が過剰であり、新製品のイノベーションが不十分で、交換サイクルがさらに長くなっています。

2023年の後半から、回復のチャンスに注目できます。

2) Appleのグローバルシェアをさらに増やす

消費電子市場の低迷期においても、強力なブランド力と製品力により、Appleはグローバルスマートフォン市場でのシェアを拡大し続けています。2022年、iPhoneの市場シェアは18.8%であり、2021年の17.3%から大幅に増加し、より有利な市場位置を獲得しています。

5年以内に携帯電話を置き換える新しい製品がないと仮定すると、アップルは家電製品市場の底から出た後、確実に王者に返り咲くでしょう。

3) サービスビジネスの有料ユーザー数をさらに増やす

サービスビジネスの成長は、同社の業績と評価に非常に重要です。現在、有料ユーザーは9億3,500万人に増加しており、同社は2億を超えるアクティブデバイスを保有しています。支払いの普及が引き続き改善されることで、将来のサービスビジネスの業績は利益に貢献し続けることができます。

4) 経費削減と効率向上のニュースに注目する

アップルは、解雇を発表していない唯一の企業です。一方、もちろん、会社自体の強力な収益性と強さのためです。他方、会社の判断は楽観的すぎるわけではありません。しかし、将来のコスト削減や効率向上措置によってもたらされる利益の発表に注目することができます。

5) ARVRや折りたたみ式デバイスの登場など、新製品に注目する。

5. 要約:2023年にAppleにとって容易ではありません。株価が120ドル以下に下落する場合、安全マージンが高くなります。

2023年はアップルにとって簡単な年ではありません。2023年の総売上高は基本的に2022年と同じになります。後続の23Q1およびQ2の業績が楽観的でない可能性があることが予想されます。一方、需要はまだ低迷しており、新製品の発売時期は不確かで、革新は瓶頸に直面しています。年の後半に、新製品の状況に注意を払うことができます。

2023年にはアップルをバリュー株として扱うことをお勧めし、株価が十分に低くなった場合にのみ新規買いを行うことをお勧めします。現在の株価収益率は24倍であり、20倍未満の株価収益率(つまり、株価が120ドル以下)であればより安全です。

株式の基礎となると、120ドル以下の価格は安全余地が高く、ポジションを取ることができます。

オプションにおいては、現在の価格で新規売りを行うことをお勧めします。または、120ドル以上の高値のコールを売却することをお勧めします。株価が120ドル以下になった場合は新規買いをすることをお勧めします。

キャッシュフローが強力で、大規模な自社株買いを行っているアップルは、株価が適正範囲に落ち着いた場合は非常に魅力的になります。

免責事項:このコミュニティは、Moomoo Technologies Inc.が教育目的でのみ提供するものです。

さらに詳しい情報

コメント

サインインコメントをする