中泰证券股份有限公司曾彪,赵宇鹏近期对天合光能进行研究并发布了研究报告《天合光能2023年报及2024年一季报点评:夯实全球地位,光储协同发展》,本报告对天合光能给出增持评级,当前股价为20.58元。

天合光能(688599)

投资要点

公司业绩符合预期。公司发布2023年报及2024年一季报,2023年实现营收1133.9亿元,同比增加33.3%,归母净利润55.3亿元,同比增加50.3%,扣非归母净利润57.5亿元,同比增加66.0%;23Q4实现营收322.7亿元,同比增加20.2%,归母净利润4.5亿元,同比减少64.5%,扣非归母净利润6.4亿元,同比减少48.1%;24Q1实现营收182.6亿元,同比14.4%,归母净利润5.2亿元,同比减少70.8%,扣非归母净利润4.5亿元,同比减少74.2%。

光伏巨头地位夯实,全球布局日趋完善。2023年,公司实现组件销售55GW,同比增加55.7%,据InfoLink统计,公司组件出货多年位居行业前三;产能方面,青海基地210+N单晶硅棒和越南基地210单晶硅棒成功下线,标志着公司实现了N型产业链一体化布局;截至2023年底,公司具备硅片/电池/组件产能分别为55/75/95GW,在泰国和越南拥有6.5GW拉晶切片、电池、组件一体化产能;此外在美国、印尼、阿联酋规划的产能逐步推进中,全球布局日趋完善。

引领N型高功率组件发展。公司多年深耕N型技术产业化道路,引领新一代700W+高功组件,是行业首家实现TOPCon组件量产功率突破700W+的企业;公司向行业全面公开210R产品解决方案及产业化可行性路径,联合行业领先企业就新一代矩形硅片中版型组件尺寸标准化达成共识并倡议重申700W+光伏组件设计延续既有标准的外形尺寸及安装孔技术规范,推动产业链生态建设和可持续发展,成为行业尺寸标准化的引领者。

光储系统整体解决方案能力卓越。除组件外,2023年公司实现支架出货9.6GW(其中跟踪支架4.6GW),同比增加118%;分布式系统业务实现并网装机量同比增长78%,市占率遥遥领先,排名全行业前二;储能方面,公司在常州、滁州、大丰设立生产基地,产能达12GWh;公司集中式光储系统业务实现重大突破,其中国内风光储项目指标获取量高达6.2GW,储备量8.5GW,稳据民企开发前列,公司光伏系统整体解决方案能力卓越,奠定全球光伏产品+方案整体解决龙头企业地位。

盈利预测、估值及投资评级:考虑公司分布式系统业务和跟踪支架放量,调整2024/2025年营收为1237/1456亿元(前值1117/1244亿元),预计2026年营收1664亿元;考虑到当前光伏组件竞争加剧,下调2024/2025年归母净利润分别为47/60亿元(前值60/67亿元),预计2026年归母净利润为72亿元,以当前总股本计算的2024/2025/2026年的摊薄EPS分别为2.15/2.76/3.30,当前股价对应2024/2025/2026年PE倍数分别为10/7/6倍,维持“增持”评级。

风险提示:光伏需求不及预期风险;原材料价格波动风险;产品价格下跌风险等。

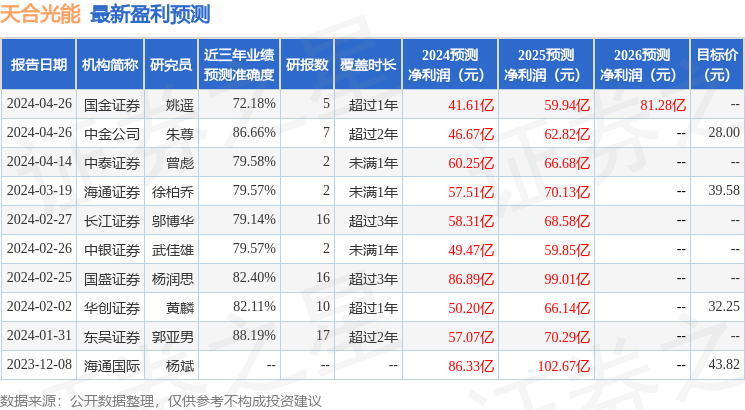

证券之星数据中心根据近三年发布的研报数据计算,东吴证券郭亚男研究员团队对该股研究较为深入,近三年预测准确度均值高达88.19%,其预测2024年度归属净利润为盈利57.07亿,根据现价换算的预测PE为7.85。

最新盈利预测明细如下:

该股最近90天内共有11家机构给出评级,买入评级9家,增持评级2家;过去90天内机构目标均价为33.73。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。