纳指盘中转跌,道指两日连创历史新高,标普微幅收涨,本周均累涨超1%;科技巨头“七姐妹”曾盘中齐跌,特斯拉收跌近3%,英伟达盘初涨近5%、市值突破2万亿美元,收涨0.4%,财报周累涨8.5%;芯片股指转跌超1%,但Arm收涨近4%;AI“妖股”超微(SMCI)跌近12%。中概股指三连涨、连涨两周,而蔚来跌近8%,小鹏汽车跌超5%。泛欧股指、德股、法股继续同创历史新高,科技板块回落,ASML跌超1%。

两年期美债收益率连创逾两月盘中新高后转降,仍连升四周。美元指数止步七周连涨,开年来首次周跌。离岸人民币盘中跌超百点失守7.21,但龙年两周连涨。

原油创三个月高位次日大幅跌落,本月内首度周跌,美油跌近3%至两周新低。黄金反弹至两周新高。伦铜跌落三周高位,仍连涨两周;伦镍三连阳创三个月新高,一周涨近7%。

英伟达碾压预期的财报余威继续支持美股上行,标普和道指续创盘中历史新高。但包括英伟达在内的多数龙头科技股和芯片股盘中均曾转跌,拖累纳指跌落两年多来高位,标普一度转跌。尽管周五涨势消减,主要美股指仍在周四高涨的支持下全周累涨。中概股指数继续上扬,进入龙年两周来保持每周累涨的势头。

股价连创新高的英伟达盘初市值曾开创芯片股市值突破2万亿美元的先例,虽然盘中“闪跌”后未能挽回盘初的多数涨幅,失守2万亿大关,但凭借财报发布后周四大涨,全周涨幅远超上周。S3 Partners分析指出,英伟达周四高涨令卖空者浮亏约3万亿美元,空头遭遇“人工智能(AI)制造的噩梦”。美国银行分析师认为,在未来货币宽松时期,AI概念股上涨和市场对经济增长的乐观情绪是推动股市进一步上涨的部分“魔力”。

英伟达周五早盘市值曾突破2万亿美元,早盘转跌后市值重回2万亿下方,直到收盘都未能重上2万亿关口

英伟达周五早盘市值曾突破2万亿美元,早盘转跌后市值重回2万亿下方,直到收盘都未能重上2万亿关口周五美国并未公布重要经济数据,也没有美联储官员讲话。在下周PCE、GDP这些重磅经济数据公布前,连日下跌的美国国债价格反弹,收益率回落。基准十年期美债收益率连日创两个多月来新高后下破4.30%,一度较高位回落10个基点,因周五下行,全周由升转降。对利率敏感的两年期美债收益率在连续两日创两个多月来新高后盘中转降,全周升势不改,仍连升四周。

汇市方面,美元指数周五未能摆脱跌势,一度靠近周四所创的近四周低位,在将近两个月持续累涨后,本周将自2024年开年以来首次单周累跌。评论称,美元今年多周连涨是基于市场降息预期靠拢美联储预测的形势,交易者的定价或许在反映美国经济开始放缓的可能性。从3月8日公布的2月非农就业数据开始,将会有一系列显示经济更疲软的数据。

大宗商品中,连日回落的黄金反弹,锁定本周涨势。国际原油上演戏剧性反转,周四刚创三个多月新高就大幅回落,盘中至少跌近3%,美油收盘跌至两周来低位,布油收创逾一周新低,扭转本周累涨势头,进入2月以来首度单周累跌。评论称,美联储一再打击市场的降息预期是油价下行推手。周四晚,任内永久拥有美联储货币政策委员会FOMC会议投票权的联储理事沃勒称,联储应该将开始降息的时间至少推迟几个月。若推迟降息,就意味着经济增长会放缓,抑制油市需求。

目前市场预计今年美联储最有可能6月开始降息,5月降息概率约20%

目前市场预计今年美联储最有可能6月开始降息,5月降息概率约20%![市场预计的今年美联储降息力度继续下滑,目前预计年内三次降息的概率约70%,四次降息概率30%]() 市场预计的今年美联储降息力度继续下滑,目前预计年内三次降息的概率约70%,四次降息概率30%

市场预计的今年美联储降息力度继续下滑,目前预计年内三次降息的概率约70%,四次降息概率30%纳指盘中转跌 道指两日连创历史新高 科技巨头“七姐妹”曾盘中齐跌 芯片股指、AI概念股回落

三大美国股指连续两日集体高开,盘中表现不一。纳斯达克综合指数盘初涨近0.6%,创2021年11月以来盘中新高,后持续回落,开盘一个多小时后转跌,早盘曾跌超0.5%,午盘转涨后回跌。标普500指数盘初史上首次盘中涨破5100点,日内涨近0.5%,后持续回吐涨幅,早盘曾转跌、跌0.1%,后小幅转涨,尾盘回吐多数涨幅。道琼斯工业平均指数保持涨势,早盘曾涨逾210点、涨约0.6%。

最终,三大指数中仅纳指收跌,跌幅0.28%,报15996.82点,跌落周四刷新的2021年11月22日以来收盘高位。标普收涨0.03%,报5088.80点,道指收涨62.42点,涨幅0.16%,报39131.53点,和标普均连续三日收涨、两日创收盘历史新高。

科技股为重的纳斯达克100指数早盘转跌后收跌0.37%,跌落周四止住三连跌所创的收盘历史高位。衡量纳斯达克100指数中科技业成份股表现的纳斯达克科技市值加权指数(NDXTMC)早盘转跌后收跌0.31%,跌离周四反弹所创的收盘历史高位,本周累涨2.28%。价值股为主的小盘股指罗素2000盘初跌近0.5%,早盘尾声时转涨,收涨0.14%,继续脱离周三连跌三日刷新的2月13日上周二以来收盘低位。

因周四大涨,本周主要股指均累涨。周四收涨3.1%的标普累涨1.66%,周四涨近1.2%的道指累涨1.3%,周四涨近3%的纳指累涨1.4%,周四涨3%的纳斯达克100累涨1.42%,均在上周终结五周连涨后反弹,2024年初以来八周内第六周累涨,开年来仅新年首周和上周累跌。而罗素2000累跌0.79%,在连涨两周后回落。

![因周四大涨,三大美股指本周累涨超1%]() 因周四大涨,三大美股指本周累涨超1%

因周四大涨,三大美股指本周累涨超1%标普500各大板块中,周五仅四个收跌,原油回落打击的能源跌近0.6%,特斯拉所在的非必需消费品跌逾0.3%,苹果和微软所在的IT跌近0.3%,Meta所在的通信服务跌0.2%。收涨的七个板块中,公用事业涨0.7%领跑。本周各板块均累涨,除了涨近0.9%的房产和涨逾0.4%的能源以外,其他板块至少涨超1%,非必需消费品涨超2%,IT涨约2%,材料涨近2%。

![标普各板块ETF中,本周能源板块ETF涨幅垫底,非必需消费品板块ETF涨幅居首,IT板块ETF涨幅第二]() 标普各板块ETF中,本周能源板块ETF涨幅垫底,非必需消费品板块ETF涨幅居首,IT板块ETF涨幅第二

标普各板块ETF中,本周能源板块ETF涨幅垫底,非必需消费品板块ETF涨幅居首,IT板块ETF涨幅第二包括微软、苹果、英伟达、谷歌母公司Alphabet、亚马逊、Facebook母公司Meta、特斯拉在内,七大科技股盘中均曾下跌。其中跌幅居首的特斯拉午盘曾跌3%,收跌近2.8%,本周累跌约4%,在连涨三周后回落,还不及发布财报当周、1月26日一周近14%的跌幅。

FAANMG六大科技股中,Meta盘初涨近1.7%,创盘中历史新高,早盘转跌,跌落周四反弹所创的收盘历史高位,收跌0.4%;连涨两日至2月13日以来高位的苹果收跌1%;周四反弹至2月12日以来高位的微软收跌0.3%;连涨三日至2月14日以来高位的Alphabet收盘微跌;周四反弹至2月15日以来高位的奈飞收跌0.8%;而亚马逊收涨0.2%,连涨三日,两日刷新2021年11月以来高位。

这些科技股本周大多累涨,亚马逊涨超3%,Alphabet涨近2.5%,Meta涨超2%,微软涨超1%,苹果涨约0.1%,而奈飞累跌不到0.1%。

![英伟达、特斯拉等七大科技股本周总体累涨、最近七周内第六周上涨,但周五回落]() 英伟达、特斯拉等七大科技股本周总体累涨、最近七周内第六周上涨,但周五回落

英伟达、特斯拉等七大科技股本周总体累涨、最近七周内第六周上涨,但周五回落芯片股总体早盘转跌,跑输大盘。费城半导体指数和半导体行业ETF SOXX收跌约1.1%,跌落周四反弹所创的收盘历史高位,本周分别累涨1.9%和1.8%。个股中,周四大涨16%的英伟达盘初涨至823.94美元,继续创盘中历史新高,日内涨4.9%,市值超过2万亿美元,后持续回落,早盘曾跌超1.2%,转涨后早盘尾声时涨近2%,收涨近0.4%,市值低于2万亿美元,在发布财报的本周累涨逾8.5%,涨幅远超上周的近0.7%;周四涨逾10%的AMD盘初转跌,收跌近3%,周四涨超6%的博通早盘曾跌超1%,收跌近0.7%,而周四逆市跌超1%的英特尔早盘跌逾0.7%后转涨,微幅收涨,周四涨超4%的Arm继续走高,早盘曾涨5.8%,收涨3.7%。

![英伟达盘初涨近5%后早盘转跌,曾跌超1%,再转涨后小幅收涨]() 英伟达盘初涨近5%后早盘转跌,曾跌超1%,再转涨后小幅收涨

英伟达盘初涨近5%后早盘转跌,曾跌超1%,再转涨后小幅收涨AI概念股总体回落。到收盘,超微电脑(SMCI)跌11.8%,BigBear.ai(BBAI)跌超5%,Palantir(PLTR)跌超2%,C3.ai(AI)跌近2%,SoundHound.ai(SOUN)跌超1%,公布绩优财报和指引后周四涨近7%的Synopsys(SNPS)跌0.9%,而Adobe(ADBE)涨近3%。

热门中概股盘中曾总体转跌。纳斯达克金龙中国指数(HXC)早盘转跌后曾跌近0.5%,后转涨,收涨近0.7%,连涨三日至1月5日以来高位,本周累涨1.7%,进入龙年两来连续累涨。三家造车新势力早盘齐跌,因预计营收将低于预期、且相比对手缺少新车型推出而被摩根大通下调评级至低配后,蔚来汽车收跌7.7%,小鹏汽车收跌5.6%,理想汽车盘中曾跌逾1%,收跌0.5%。其他个股中,收盘时,携程涨近6%,金山云涨超3%,新东方涨近2%,百度涨0.7%,腾讯粉单微涨,而拼多多跌3%,B站跌2.5%,京东跌近0.3%,阿里巴巴、网易跌约0.2%。

公布财报的个股中,公布四季度营收高于预期且毛利同比猛增22%、预计2024年毛利至少较2023年增长15%后,支付公司Block(SQ)收涨16.1%;四季度EPS亏损不到分析师预期的一半、首次实现年度盈利的二手车线上零售平台Carvana(CVNA)收涨32.1%;而一季度总订单和EBITDA 盈利指引低于预期的线上旅游服务公司Booking Holdings(BKNG)收跌10.1%;四季度EPS盈利同比零增长、营业利润远低于预期的电商MercadoLibre(MELI)收跌10.4%;一季度营收指引增幅不及预期的医疗设备公司Insulet(PODD)收跌近6.6%。

此外,周四公布四季度亏损高于预期后重挫近26%后,电动车制造商Rivian(RIVN)被瑞银将评级从买入降至卖出,并将目标价从24美元猛砍至8美元,股价周五收跌12%;公布全年指引疲软后,被摩根大通将评级从超配降至中性的医疗设备公司Penumbra(PEN)收跌9.2%。

欧股方面,欧股总体继续走高,但欧洲央行行长拉加德等欧央行官员的讲话打击市场情绪。拉加德称,四季度工资增长数据令人鼓舞,但还不足以让央行相信已战胜高通胀。德国央行行长Joachim Nagel称,目前没有足够证据表明通胀受到控制,欧洲央行应抵制提早降息的诱惑,尤其是在今年二季度的关键工资数据公布前。

泛欧股指两连涨。欧洲斯托克600指数连续两日创收盘历史新高。主要欧洲国家股指大多继续上涨,法股连续七个交易日创收盘历史新高,德股三连涨,连续两日收创历史新高,意大利和英国股指分别四连涨和两连涨,而四连涨西班牙股指小幅回落。

各板块中,涨逾1.1%的汽车和涨约1%的化工领涨,银行涨0.8%,得益于在2023年利润增长13%后,宣布10亿美元回购计划并给股东派息的英国渣打银行涨4.9%;而科技逆市跌近0.4%,成分股中,周四大涨超5%的荷兰上市欧洲最高市值芯片股ASML收跌近1.4%。

其他个股中,尽管预计2024年核心利润将反弹、称要将年度成本再削减10亿欧元,德国化工巨头巴斯夫仍收跌0.5%;宣布计划将价值约95亿瑞典克朗、占六成所持极星股份分配给吉利后,瑞迪上市的沃尔沃跌4.9%。

本周斯托克600指数连涨五周,连续两周每周涨超1%。欧洲国家股指大多累涨,意股涨超3%,连涨五周,德股和法股连涨三周,连跌两周的西股反弹,而上周反弹的英股微幅累跌。

部分源于周五走高,本周汽车和化工板块均累涨约3.5%,汽车连续两周领涨,银行涨近1.9%,而上周涨超2%的矿业股所在板块基础资源跌近3%,上周逆市累跌的科技微幅累跌,上周唯二累跌的板块之一油气跌近0.3%。

两年期美债收益率连创逾两月盘中新高后转降 仍连升四周

美国10年期基准国债收益率在欧股盘前曾上逼4.35%,连续两日刷新2023年12月1日以来高位,日内升近3个基点,后持续回落,美股早盘下破4.30%,午盘曾下破4.25%刷新日低,较日高回落略超过10个基点,到债市尾盘时约为4.25%,日内降约7个基点,和其他期限的美债收益率均在连升两日后回落,本周累计降约3个基点,在连升两周后回落,最近六周第二周下降。

对利率前景更敏感的2年期美债收益率在欧股早盘曾升破4.74%,刷新以来高位,日内升约3个基点,美股早盘尾声时下破4.70%,后曾下测4.67%刷新日低,在周四刷新去年12月13日美联储议息会议首日以来高位后,又刷新去年12月11日以来高位,较日高回落逾7个基点,到债市尾盘时约为4.69%,日内降约2个基点,本周累计升约5个基点,连升四周、最近11周内第六周攀升。

![各期限美债收益率周五回落,全周长债收益率下降,短债收益率继续攀升]() 各期限美债收益率周五回落,全周长债收益率下降,短债收益率继续攀升

各期限美债收益率周五回落,全周长债收益率下降,短债收益率继续攀升美元指数开年来首次周跌 离岸人民币盘中跌超百点失守7.21 但龙年两周连涨

追踪美元兑欧元等六种主要货币一篮子汇价的ICE美元指数(DXY)周五盘中多次转跌,亚市盘初转跌后,欧股盘前转涨、一度涨破104.00刷新日高,日内涨近0.1%,欧股早盘转跌后盘中曾跌破103.80,向周四跌破103.50刷新的2月2日以来低位靠近,日内跌近0.2%),美股早盘转涨后曾短线重上104.00,早盘尾声时转跌,尾盘又转涨。

到周五美股收盘时,美元指数略低于104.00,在连跌三日后日内微涨、大致持平周四水平,本周累跌0.3%;追踪美元兑其他十种货币汇率的彭博美元现货指数同样日内微涨,止住四日连跌,本周累跌逾0.1%,和美元指数均终结七周连涨、进入2024年以来首次单周累跌。

![本周美元指数开年以来首次单周累跌,但周五已脱离周四所创的近四周低位]() 本周美元指数开年以来首次单周累跌,但周五已脱离周四所创的近四周低位

本周美元指数开年以来首次单周累跌,但周五已脱离周四所创的近四周低位非美货币中,欧元兑美元在欧股盘中曾上测1.0840刷新日高,日内涨近0.2%,美股早盘转跌,在周四上逼1.0890创2月2日以来新高后回落,美股收盘时处于1.0820上方,大致持平周四同时段水平;英镑兑美元在欧股盘中曾涨破1.2700,逼近周四涨至1.2710所创的2月2日以来高位,日内涨逾0.3%,美股收盘时日内微涨;日元连续两日创一周来盘中新低,后抹平跌幅,美元兑日元在欧股盘前曾接近150.80,刷新2月13日以来高位,日内涨近0.2%,欧股盘中转跌,美股早盘曾跌至150.30刷新日低,日内跌近0.2%,美股收盘时处于150.50一线,持平周四水平。

离岸人民币(CNH)兑美元在亚市早盘曾涨至7.1987刷新日高,亚市早盘转跌后保持跌势,欧股盘前曾失守7.21至7.2143,较日高回落156点,继续跌离周三涨破7.19刷新的1月31日以来盘中高位。北京时间2月24日5点59分,离岸人民币兑美元报7.2057元,较周四纽约尾盘跌36点,在连涨六日后连跌两日,本周累涨71点,连涨两周,进入龙年以来保持每周累涨。

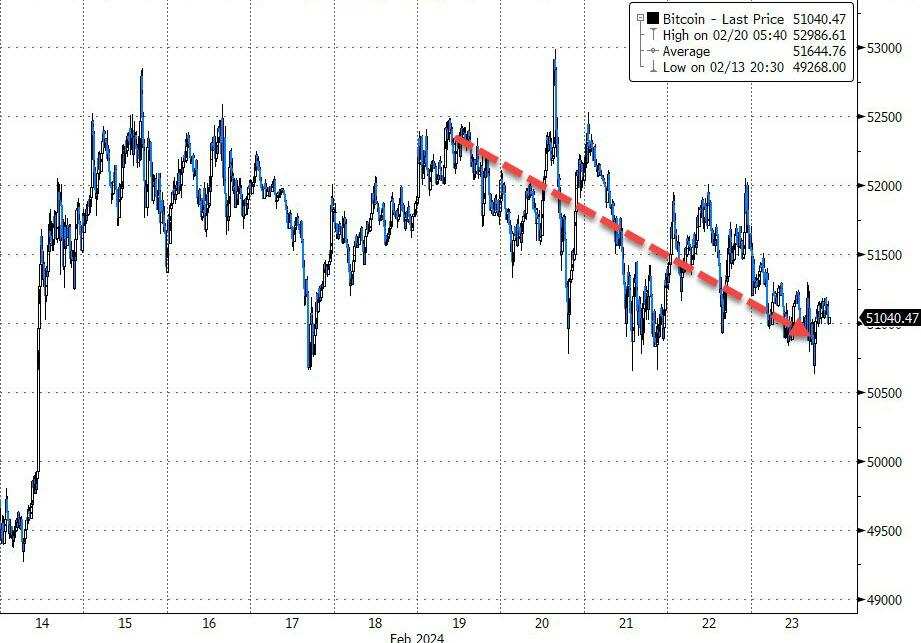

比特币(BTC)在亚市盘初曾上测5.17万美元,后总体回落,欧股盘中跌破5.1万美元,美股盘中曾跌至5.03万美元下方,较日高跌超1000美元、跌近3%,跌离周二冲击5.3万美元关口刷新的2021年12月以来高位,美股收盘时处于5.10万美元上方,最近24小时跌超1%,最近七日也跌超1%。

![比特币本周二曾上攻5.2万美元,全周最终仍累跌]() 比特币本周二曾上攻5.2万美元,全周最终仍累跌

比特币本周二曾上攻5.2万美元,全周最终仍累跌原油创三个月高位次日大幅跌落 本月内首度周跌 美油跌近3%至两周新低

国际原油期货低开低走,美股午盘刷新日低时,美国WTI原油76.40美元下方,日内跌近2.9%,布伦特原油跌破80.70美元,日内跌3.6%。

最终,连涨两日的原油均跌落周四所持的去年11月6日以来收盘高位。WTI 4月原油期货收跌2.70%,报76.49美元/桶,刷新2月8日以来收盘低位;布伦特4月原油期货收跌2.45%,报81.62美元/桶,刷新2月14日以来收盘低位。

本周美油即月合约累跌约2.5%,布油跌约2.2%,均在连涨两周后回落,为本月内首度单周累跌,最近六周内第二周累跌。巴以冲突爆发以来20周内,原油共有11周累跌。

![美国WTI原油周五回落前曾上测79美元的1月以来高位,因周五回落,全周转而累跌]() 美国WTI原油周五回落前曾上测79美元的1月以来高位,因周五回落,全周转而累跌

美国WTI原油周五回落前曾上测79美元的1月以来高位,因周五回落,全周转而累跌美国汽油和天然气期货齐跌。连涨两日的NYMEX 3月汽油期货收跌2.5%,报2.2767美元/加仑,刷新周二所创的2月7日以来低位,本周累跌约2.5%,连跌两周;NYMEX 3月天然气期货收跌7.45%,报1.6030美元/百万英热单位,连跌两日,逼近周二回落刷新的2020年6月以来收盘低位,尽管周三大反弹12.5%,本周仍累跌0.37%,连跌四周。

伦铜跌落三周高位 仍连涨两周 伦镍一周涨近7% 黄金反弹至两周新高

伦敦基本金属期货周五多数上涨。伦镍连涨三日,连续两日创去年11月以来新高。伦铅连涨四日,继续创逾两周新高。伦锡终结七日连跌,告别两周低位。周四回落的伦锌反弹至逾两周高位。而伦铜跌落三连涨所创的三周来高位,伦铝连跌两日,刷新周二所持的1月下旬以来低位。

本周基本金属集体多数继续累涨,领涨的伦镍涨近7%,伦铅涨超1%,上周涨近4%领涨的伦铜涨逾0.9%,上周涨3.7%的伦锌涨0.8%,均连涨两周,而连涨两周的伦锡跌超2%,最近七周内第二周累跌,上周止住两周连跌的伦铝跌近2%。

纽约黄金期货在欧股盘前刷新日低至2025.4美元,日内跌近0.3%,欧股早盘转涨后保持涨势,美股午盘刷新日高至2053.2美元,日内涨1.1%。

最终,连跌两日的COMEX 4月黄金期货收涨0.92%,报2049.40美元/盎司,刷新2月7日以来收盘高位,本周累涨1.25%,在连跌两周后反弹。

巴以冲突爆发以来20周内,期金共六周累跌,其中三周都在1月,包括新年首周,跌幅最大的是跌近3.6%的12月8日一周,当周现货黄金和上周一样盘中跌穿2000美元关口。

周四盘中转跌的现货黄金反弹,在周五欧股盘中曾靠近2016美元刷新日低,日内跌约0.4%,欧股盘中转涨,美股午盘涨至2041.40美元上方,2月7日以来首次盘中涨破2040美元,日内涨超0.8%,美股收盘时处于2036美元上方,日内涨近0.6%。

![现货黄金最近七个交易日内六日上涨,收盘处于本月初以来同时段高位]() 现货黄金最近七个交易日内六日上涨,收盘处于本月初以来同时段高位

现货黄金最近七个交易日内六日上涨,收盘处于本月初以来同时段高位编辑/ruby

納指盤中轉跌,道指兩日連創歷史新高,標普微幅收漲,本週均累漲超1%;科技巨頭“七姐妹”曾盤中齊跌,特斯拉收跌近3%,英偉達盤初漲近5%、市值突破2萬億美元,收漲0.4%,業績周累漲8.5%;芯片股指轉跌超1%,但Arm收漲近4%;AI“妖股”超微(SMCI)跌近12%。中概股指三連漲、連漲兩週,而蔚來跌近8%,小鵬汽車跌超5%。泛歐股指、德股、法股繼續同創歷史新高,科技板塊回落,ASML跌超1%。

兩年期美債收益率連創逾兩月盤中新高後轉降,仍連升四周。美元指數止步七週連漲,開年來首次周跌。離岸人民幣盤中跌超百點失守7.21,但龍年兩週連漲。

原油創三個月高位次日大幅跌落,本月內首度周跌,美油跌近3%至兩週新低。黃金反彈至兩週新高。倫銅跌落三週高位,仍連漲兩週;倫鎳三連陽創三個月新高,一週漲近7%。

英偉達碾壓預期的業績餘威繼續支持美股上行,標普和道指續創盤中歷史新高。但包括英偉達在內的多數龍頭科技股和芯片股盤中均曾轉跌,拖累納指跌落兩年多來高位,標普一度轉跌。儘管週五漲勢消減,主要美股指仍在週四高漲的支持下全周累漲。中概股指數繼續上揚,進入龍年兩週來保持每週累漲的勢頭。

股價連創新高的英偉達盤初市值曾開創芯片股市值突破2萬億美元的先例,雖然盤中“閃跌”後未能挽回盤初的多數漲幅,失守2萬億大關,但憑藉業績發佈後周四大漲,全周漲幅遠超上週。S3 Partners分析指出,英偉達週四高漲令賣空者浮虧約3萬億美元,空頭遭遇“人工智能(AI)製造的噩夢”。美國銀行分析師認爲,在未來貨幣寬鬆時期,AI概念股上漲和市場對經濟增長的樂觀情緒是推動股市進一步上漲的部分“魔力”。

英偉達週五早盤市值曾突破2萬億美元,早盤轉跌後市值重回2萬億下方,直到收盤都未能重上2萬億關口

英偉達週五早盤市值曾突破2萬億美元,早盤轉跌後市值重回2萬億下方,直到收盤都未能重上2萬億關口週五美國並未公佈重要經濟數據,也沒有聯儲局官員講話。在下週PCE、GDP這些重磅經濟數據公佈前,連日下跌的美國國債價格反彈,收益率回落。基準十年期美債收益率連日創兩個多月來新高後下破4.30%,一度較高位回落10個點子,因週五下行,全周由升轉降。對利率敏感的兩年期美債收益率在連續兩日創兩個多月來新高後盤中轉降,全周升勢不改,仍連升四周。

匯市方面,美元指數週五未能擺脫跌勢,一度靠近週四所創的近四周低位,在將近兩個月持續累漲後,本週將自2024年開年以來首次單週累跌。評論稱,美元今年多周連漲是基於市場降息預期靠攏聯儲局預測的形勢,交易者的定價或許在反映美國經濟開始放緩的可能性。從3月8日公佈的2月非農就業數據開始,將會有一系列顯示經濟更疲軟的數據。

大宗商品中,連日回落的黃金反彈,鎖定本週漲勢。國際原油上演戲劇性反轉,週四剛創三個多月新高就大幅回落,盤中至少跌近3%,美油收盤跌至兩週來低位,布油收創逾一週新低,扭轉本週累漲勢頭,進入2月以來首度單週累跌。評論稱,聯儲局一再打擊市場的降息預期是油價下行推手。週四晚,任內永久擁有聯儲局貨幣政策委員會FOMC會議投票權的聯儲理事沃勒稱,聯儲應該將開始降息的時間至少推遲幾個月。若推遲降息,就意味着經濟增長會放緩,抑制油市需求。

目前市場預計今年聯儲局最有可能6月開始降息,5月降息概率約20%

目前市場預計今年聯儲局最有可能6月開始降息,5月降息概率約20%![市場預計的今年聯儲局降息力度繼續下滑,目前預計年內三次降息的概率約70%,四次降息概率30%]() 市場預計的今年聯儲局降息力度繼續下滑,目前預計年內三次降息的概率約70%,四次降息概率30%

市場預計的今年聯儲局降息力度繼續下滑,目前預計年內三次降息的概率約70%,四次降息概率30%納指盤中轉跌 道指兩日連創歷史新高 科技巨頭“七姐妹”曾盤中齊跌 芯片股指、AI概念股回落

三大美國股指連續兩日集體高開,盤中表現不一。納斯達克綜合指數盤初漲近0.6%,創2021年11月以來盤中新高,後持續回落,開盤一個多小時後轉跌,早盤曾跌超0.5%,午盤轉漲後回跌。標普500指數盤初史上首次盤中漲破5100點,日內漲近0.5%,後持續回吐漲幅,早盤曾轉跌、跌0.1%,後小幅轉漲,尾盤迴吐多數漲幅。道瓊斯工業平均指數保持漲勢,早盤曾漲逾210點、漲約0.6%。

最終,三大指數中僅納指收跌,跌幅0.28%,報15996.82點,跌落週四刷新的2021年11月22日以來收盤高位。標普收漲0.03%,報5088.80點,道指收漲62.42點,漲幅0.16%,報39131.53點,和標普均連續三日收漲、兩日創收盤歷史新高。

科技股爲重的納斯達克100指數早盤轉跌後收跌0.37%,跌落週四止住三連跌所創的收盤歷史高位。衡量納斯達克100指數中科技業成份股表現的納斯達克科技市值加權指數(NDXTMC)早盤轉跌後收跌0.31%,跌離週四反彈所創的收盤歷史高位,本週累漲2.28%。價值股爲主的小盤股指羅素2000盤初跌近0.5%,早盤尾聲時轉漲,收漲0.14%,繼續脫離週三連跌三日刷新的2月13日上週二以來收盤低位。

因週四大漲,本週主要股指均累漲。週四收漲3.1%的標普累漲1.66%,週四漲近1.2%的道指累漲1.3%,週四漲近3%的納指累漲1.4%,週四漲3%的納斯達克100累漲1.42%,均在上週終結五週連漲後反彈,2024年初以來八週內第六週累漲,開年來僅新年首周和上週累跌。而羅素2000累跌0.79%,在連漲兩週後回落。

![因週四大漲,三大美股指本週累漲超1%]() 因週四大漲,三大美股指本週累漲超1%

因週四大漲,三大美股指本週累漲超1%標普500各大板塊中,週五僅四個收跌,原油回落打擊的能源跌近0.6%,特斯拉所在的非必需消費品跌逾0.3%,蘋果和微軟所在的IT跌近0.3%,Meta所在的通信服務跌0.2%。收漲的七個板塊中,公用事業漲0.7%領跑。本週各板塊均累漲,除了漲近0.9%的房產和漲逾0.4%的能源以外,其他板塊至少漲超1%,非必需消費品漲超2%,IT漲約2%,材料漲近2%。

![標普各板塊ETF中,本週能源板塊ETF漲幅墊底,非必需消費品板塊ETF漲幅居首,IT板塊ETF漲幅第二]() 標普各板塊ETF中,本週能源板塊ETF漲幅墊底,非必需消費品板塊ETF漲幅居首,IT板塊ETF漲幅第二

標普各板塊ETF中,本週能源板塊ETF漲幅墊底,非必需消費品板塊ETF漲幅居首,IT板塊ETF漲幅第二包括微軟、蘋果、英偉達、谷歌母公司Alphabet、亞馬遜、Facebook母公司Meta、特斯拉在內,七大科技股盤中均曾下跌。其中跌幅居首的特斯拉午盤曾跌3%,收跌近2.8%,本週累跌約4%,在連漲三週後回落,還不及發佈業績當週、1月26日一週近14%的跌幅。

FAANMG六大科技股中,Meta盤初漲近1.7%,創盤中歷史新高,早盤轉跌,跌落週四反彈所創的收盤歷史高位,收跌0.4%;連漲兩日至2月13日以來高位的蘋果收跌1%;週四反彈至2月12日以來高位的微軟收跌0.3%;連漲三日至2月14日以來高位的Alphabet收盤微跌;週四反彈至2月15日以來高位的奈飛收跌0.8%;而亞馬遜收漲0.2%,連漲三日,兩日刷新2021年11月以來高位。

這些科技股本週大多累漲,亞馬遜漲超3%,Alphabet漲近2.5%,Meta漲超2%,微軟漲超1%,蘋果漲約0.1%,而奈飛累跌不到0.1%。

![英偉達、特斯拉等七大科技股本週總體累漲、最近七週內第六週上漲,但週五回落]() 英偉達、特斯拉等七大科技股本週總體累漲、最近七週內第六週上漲,但週五回落

英偉達、特斯拉等七大科技股本週總體累漲、最近七週內第六週上漲,但週五回落芯片股總體早盤轉跌,跑輸大盤。費城半導體指數和半導體行業ETF SOXX收跌約1.1%,跌落週四反彈所創的收盤歷史高位,本週分別累漲1.9%和1.8%。個股中,週四大漲16%的英偉達盤初漲至823.94美元,繼續創盤中歷史新高,日內漲4.9%,市值超過2萬億美元,後持續回落,早盤曾跌超1.2%,轉漲後早盤尾聲時漲近2%,收漲近0.4%,市值低於2萬億美元,在發佈業績的本週累漲逾8.5%,漲幅遠超上週的近0.7%;週四漲逾10%的AMD盤初轉跌,收跌近3%,週四漲超6%的博通早盤曾跌超1%,收跌近0.7%,而週四逆市跌超1%的英特爾早盤跌逾0.7%後轉漲,微幅收漲,週四漲超4%的Arm繼續走高,早盤曾漲5.8%,收漲3.7%。

![英偉達盤初漲近5%後早盤轉跌,曾跌超1%,再轉漲後小幅收漲]() 英偉達盤初漲近5%後早盤轉跌,曾跌超1%,再轉漲後小幅收漲

英偉達盤初漲近5%後早盤轉跌,曾跌超1%,再轉漲後小幅收漲AI概念股總體回落。到收盤,超微電腦(SMCI)跌11.8%,BigBear.ai(BBAI)跌超5%,Palantir(PLTR)跌超2%,C3.ai(AI)跌近2%,SoundHound.ai(SOUN)跌超1%,公佈績優業績和指引後周四漲近7%的Synopsys(SNPS)跌0.9%,而Adobe(ADBE)漲近3%。

熱門中概股盤中曾總體轉跌。納斯達克金龍中國指數(HXC)早盤轉跌後曾跌近0.5%,後轉漲,收漲近0.7%,連漲三日至1月5日以來高位,本週累漲1.7%,進入龍年兩來連續累漲。三家造車新勢力早盤齊跌,因預計營收將低於預期、且相比對手缺少新車型推出而被摩根大通下調評級至低配後,蔚來汽車收跌7.7%,小鵬汽車收跌5.6%,理想汽車盤中曾跌逾1%,收跌0.5%。其他個股中,收盤時,攜程漲近6%,金山雲漲超3%,新東方漲近2%,百度漲0.7%,騰訊粉單微漲,而拼多多跌3%,B站跌2.5%,京東跌近0.3%,阿里巴巴、網易跌約0.2%。

公佈業績的個股中,公佈四季度營收高於預期且毛利同比猛增22%、預計2024年毛利至少較2023年增長15%後,支付公司Block(SQ)收漲16.1%;四季度EPS虧損不到分析師預期的一半、首次實現年度盈利的二手車線上零售平台Carvana(CVNA)收漲32.1%;而一季度總訂單和EBITDA 盈利指引低於預期的線上旅遊服務公司Booking Holdings(BKNG)收跌10.1%;四季度EPS盈利同比零增長、營業利潤遠低於預期的電商MercadoLibre(MELI)收跌10.4%;一季度營收指引增幅不及預期的醫療設備公司Insulet(PODD)收跌近6.6%。

此外,週四公佈四季度虧損高於預期後重挫近26%後,電動車製造商Rivian(RIVN)被瑞銀將評級從買入降至賣出,並將目標價從24美元猛砍至8美元,股價週五收跌12%;公佈全年指引疲軟後,被摩根大通將評級從超配降至中性的醫療設備公司Penumbra(PEN)收跌9.2%。

歐股方面,歐股總體繼續走高,但歐洲央行行長拉加德等歐央行官員的講話打擊市場情緒。拉加德稱,四季度工資增長數據令人鼓舞,但還不足以讓央行相信已戰勝高通脹。德國央行行長Joachim Nagel稱,目前沒有足夠證據表明通脹受到控制,歐洲央行應抵制提早降息的誘惑,尤其是在今年二季度的關鍵工資數據公佈前。

泛歐股指兩連漲。歐洲斯托克600指數連續兩日創收盤歷史新高。主要歐洲國家股指大多繼續上漲,法股連續七個交易日創收盤歷史新高,德股三連漲,連續兩日收創歷史新高,意大利和英國股指分別四連漲和兩連漲,而四連漲西班牙股指小幅回落。

各板塊中,漲逾1.1%的汽車和漲約1%的化工領漲,銀行漲0.8%,得益於在2023年利潤增長13%後,宣佈10億美元回購計劃並給股東派息的英國渣打銀行漲4.9%;而科技逆市跌近0.4%,成分股中,週四大漲超5%的荷蘭上市歐洲最高市值芯片股ASML收跌近1.4%。

其他個股中,儘管預計2024年核心利潤將反彈、稱要將年度成本再削減10億歐元,德國化工巨頭巴斯夫仍收跌0.5%;宣佈計劃將價值約95億瑞典克朗、佔六成所持極星股份分配給吉利後,瑞迪上市的沃爾沃跌4.9%。

本週斯托克600指數連漲五週,連續兩週每週漲超1%。歐洲國家股指大多累漲,意股漲超3%,連漲五週,德股和法股連漲三週,連跌兩週的西股反彈,而上週反彈的英股微幅累跌。

部分源於週五走高,本週汽車和化工板塊均累漲約3.5%,汽車連續兩週領漲,銀行漲近1.9%,而上週漲超2%的礦業股所在板塊基礎資源跌近3%,上週逆市累跌的科技微幅累跌,上週唯二累跌的板塊之一油氣跌近0.3%。

兩年期美債收益率連創逾兩月盤中新高後轉降 仍連升四周

美國10年期基準國債收益率在歐股盤前曾上逼4.35%,連續兩日刷新2023年12月1日以來高位,日內升近3個點子,後持續回落,美股早盤下破4.30%,午盤曾下破4.25%刷新日低,較日高回落略超過10個點子,到債市尾盤時約爲4.25%,日內降約7個點子,和其他期限的美債收益率均在連升兩日後回落,本週累計降約3個點子,在連升兩週後回落,最近六週第二週下降。

對利率前景更敏感的2年期美債收益率在歐股早盤曾升破4.74%,刷新以來高位,日內升約3個點子,美股早盤尾聲時下破4.70%,後曾下測4.67%刷新日低,在週四刷新去年12月13日聯儲局議息會議首日以來高位後,又刷新去年12月11日以來高位,較日高回落逾7個點子,到債市尾盤時約爲4.69%,日內降約2個點子,本週累計升約5個點子,連升四周、最近11周內第六週攀升。

![各期限美債收益率週五回落,全周長債收益率下降,短債收益率繼續攀升]() 各期限美債收益率週五回落,全周長債收益率下降,短債收益率繼續攀升

各期限美債收益率週五回落,全周長債收益率下降,短債收益率繼續攀升美元指數開年來首次周跌 離岸人民幣盤中跌超百點失守7.21 但龍年兩週連漲

追蹤美元兌歐元等六種主要貨幣一籃子匯價的ICE美元指數(DXY)週五盤中多次轉跌,亞市盤初轉跌後,歐股盤前轉漲、一度漲破104.00刷新日高,日內漲近0.1%,歐股早盤轉跌後盤中曾跌破103.80,向週四跌破103.50刷新的2月2日以來低位靠近,日內跌近0.2%),美股早盤轉漲後曾短線重上104.00,早盤尾聲時轉跌,尾盤又轉漲。

到週五美股收盤時,美元指數略低於104.00,在連跌三日後日內微漲、大致持平週四水平,本週累跌0.3%;追蹤美元兌其他十種貨幣匯率的彭博美元現貨指數同樣日內微漲,止住四日連跌,本週累跌逾0.1%,和美元指數均終結七週連漲、進入2024年以來首次單週累跌。

![本週美元指數開年以來首次單週累跌,但週五已脫離週四所創的近四周低位]() 本週美元指數開年以來首次單週累跌,但週五已脫離週四所創的近四周低位

本週美元指數開年以來首次單週累跌,但週五已脫離週四所創的近四周低位非美貨幣中,歐元兌美元在歐股盤中曾上測1.0840刷新日高,日內漲近0.2%,美股早盤轉跌,在週四上逼1.0890創2月2日以來新高後回落,美股收盤時處於1.0820上方,大致持平週四同時段水平;英鎊兌美元在歐股盤中曾漲破1.2700,逼近週四漲至1.2710所創的2月2日以來高位,日內漲逾0.3%,美股收盤時日內微漲;日元連續兩日創一週來盤中新低,後抹平跌幅,美元兌日元在歐股盤前曾接近150.80,刷新2月13日以來高位,日內漲近0.2%,歐股盤中轉跌,美股早盤曾跌至150.30刷新日低,日內跌近0.2%,美股收盤時處於150.50一線,持平週四水平。

離岸人民幣(CNH)兌美元在亞市早盤曾漲至7.1987刷新日高,亞市早盤轉跌後保持跌勢,歐股盤前曾失守7.21至7.2143,較日高回落156點,繼續跌離週三漲破7.19刷新的1月31日以來盤中高位。北京時間2月24日5點59分,離岸人民幣兌美元報7.2057元,較週四紐約尾盤跌36點,在連漲六日後連跌兩日,本週累漲71點,連漲兩週,進入龍年以來保持每週累漲。

比特幣(BTC)在亞市盤初曾上測5.17萬美元,後總體回落,歐股盤中跌破5.1萬美元,美股盤中曾跌至5.03萬美元下方,較日高跌超1000美元、跌近3%,跌離週二衝擊5.3萬美元關口刷新的2021年12月以來高位,美股收盤時處於5.10萬美元上方,最近24小時跌超1%,最近七日也跌超1%。

![比特幣本週二曾上攻5.2萬美元,全周最終仍累跌]() 比特幣本週二曾上攻5.2萬美元,全周最終仍累跌

比特幣本週二曾上攻5.2萬美元,全周最終仍累跌原油創三個月高位次日大幅跌落 本月內首度周跌 美油跌近3%至兩週新低

國際原油期貨低開低走,美股午盤刷新日低時,美國WTI原油76.40美元下方,日內跌近2.9%,布倫特原油跌破80.70美元,日內跌3.6%。

最終,連漲兩日的原油均跌落週四所持的去年11月6日以來收盤高位。WTI 4月原油期貨收跌2.70%,報76.49美元/桶,刷新2月8日以來收盤低位;布倫特4月原油期貨收跌2.45%,報81.62美元/桶,刷新2月14日以來收盤低位。

本週美油即月合約累跌約2.5%,布油跌約2.2%,均在連漲兩週後回落,爲本月內首度單週累跌,最近六週內第二週累跌。巴以衝突爆發以來20周內,原油共有11周累跌。

![美國WTI原油週五回落前曾上測79美元的1月以來高位,因週五回落,全週轉而累跌]() 美國WTI原油週五回落前曾上測79美元的1月以來高位,因週五回落,全週轉而累跌

美國WTI原油週五回落前曾上測79美元的1月以來高位,因週五回落,全週轉而累跌美國汽油和天然氣期貨齊跌。連漲兩日的NYMEX 3月汽油期貨收跌2.5%,報2.2767美元/加侖,刷新週二所創的2月7日以來低位,本週累跌約2.5%,連跌兩週;NYMEX 3月天然氣期貨收跌7.45%,報1.6030美元/百萬英熱單位,連跌兩日,逼近週二回落刷新的2020年6月以來收盤低位,儘管週三大反彈12.5%,本週仍累跌0.37%,連跌四周。

倫銅跌落三週高位 仍連漲兩週 倫鎳一週漲近7% 黃金反彈至兩週新高

倫敦基本金屬期貨週五多數上漲。倫鎳連漲三日,連續兩日創去年11月以來新高。倫鉛連漲四日,繼續創逾兩週新高。倫錫終結七日連跌,告別兩週低位。週四回落的倫鋅反彈至逾兩週高位。而倫銅跌落三連漲所創的三週來高位,倫鋁連跌兩日,刷新週二所持的1月下旬以來低位。

本週基本金屬集體多數繼續累漲,領漲的倫鎳漲近7%,倫鉛漲超1%,上週漲近4%領漲的倫銅漲逾0.9%,上週漲3.7%的倫鋅漲0.8%,均連漲兩週,而連漲兩週的倫錫跌超2%,最近七週內第二週累跌,上週止住兩週連跌的倫鋁跌近2%。

紐約黃金期貨在歐股盤前刷新日低至2025.4美元,日內跌近0.3%,歐股早盤轉漲後保持漲勢,美股午盤刷新日高至2053.2美元,日內漲1.1%。

最終,連跌兩日的COMEX 4月黃金期貨收漲0.92%,報2049.40美元/盎司,刷新2月7日以來收盤高位,本週累漲1.25%,在連跌兩週後反彈。

巴以衝突爆發以來20周內,期金共六週累跌,其中三週都在1月,包括新年首周,跌幅最大的是跌近3.6%的12月8日一週,當週現貨黃金和上週一樣盤中跌穿2000美元關口。

週四盤中轉跌的現貨黃金反彈,在週五歐股盤中曾靠近2016美元刷新日低,日內跌約0.4%,歐股盤中轉漲,美股午盤漲至2041.40美元上方,2月7日以來首次盤中漲破2040美元,日內漲超0.8%,美股收盤時處於2036美元上方,日內漲近0.6%。

![現貨黃金最近七個交易日內六日上漲,收盤處於本月初以來同時段高位]() 現貨黃金最近七個交易日內六日上漲,收盤處於本月初以來同時段高位

現貨黃金最近七個交易日內六日上漲,收盤處於本月初以來同時段高位編輯/ruby