-

市場

-

產品

-

資訊

-

Moo社區

-

課堂

-

查看更多

-

功能介紹

-

費用費用透明,無最低余額限制

投資選擇、功能介紹、費用相關信息由Moomoo Financial Inc.提供

- English

- 中文繁體

- 中文简体

- 深色

- 淺色

Is Skyworth Digital Co., Ltd. (SZSE:000810) Expensive For A Reason? A Look At Its Intrinsic Value

Is Skyworth Digital Co., Ltd. (SZSE:000810) Expensive For A Reason? A Look At Its Intrinsic Value

Does the August share price for Skyworth Digital Co., Ltd. (SZSE:000810) reflect what it's really worth? Today, we will estimate the stock's intrinsic value by taking the expected future cash flows and discounting them to their present value. One way to achieve this is by employing the Discounted Cash Flow (DCF) model. Believe it or not, it's not too difficult to follow, as you'll see from our example!

We would caution that there are many ways of valuing a company and, like the DCF, each technique has advantages and disadvantages in certain scenarios. For those who are keen learners of equity analysis, the Simply Wall St analysis model here may be something of interest to you.

See our latest analysis for Skyworth Digital

Crunching The Numbers

We're using the 2-stage growth model, which simply means we take in account two stages of company's growth. In the initial period the company may have a higher growth rate and the second stage is usually assumed to have a stable growth rate. In the first stage we need to estimate the cash flows to the business over the next ten years. Seeing as no analyst estimates of free cash flow are available to us, we have extrapolate the previous free cash flow (FCF) from the company's last reported value. We assume companies with shrinking free cash flow will slow their rate of shrinkage, and that companies with growing free cash flow will see their growth rate slow, over this period. We do this to reflect that growth tends to slow more in the early years than it does in later years.

Generally we assume that a dollar today is more valuable than a dollar in the future, and so the sum of these future cash flows is then discounted to today's value:

10-year free cash flow (FCF) estimate

| 2023 | 2024 | 2025 | 2026 | 2027 | 2028 | 2029 | 2030 | 2031 | 2032 | |

| Levered FCF (CN¥, Millions) | CN¥1.13b | CN¥1.11b | CN¥1.11b | CN¥1.13b | CN¥1.15b | CN¥1.17b | CN¥1.20b | CN¥1.23b | CN¥1.27b | CN¥1.30b |

| Growth Rate Estimate Source | Est @ -3.15% | Est @ -1.23% | Est @ 0.11% | Est @ 1.05% | Est @ 1.71% | Est @ 2.17% | Est @ 2.49% | Est @ 2.71% | Est @ 2.87% | Est @ 2.98% |

| Present Value (CN¥, Millions) Discounted @ 8.2% | CN¥1.0k | CN¥950 | CN¥879 | CN¥820 | CN¥771 | CN¥728 | CN¥689 | CN¥654 | CN¥621 | CN¥591 |

("Est" = FCF growth rate estimated by Simply Wall St)

Present Value of 10-year Cash Flow (PVCF) = CN¥7.7b

After calculating the present value of future cash flows in the initial 10-year period, we need to calculate the Terminal Value, which accounts for all future cash flows beyond the first stage. For a number of reasons a very conservative growth rate is used that cannot exceed that of a country's GDP growth. In this case we have used the 5-year average of the 10-year government bond yield (3.2%) to estimate future growth. In the same way as with the 10-year 'growth' period, we discount future cash flows to today's value, using a cost of equity of 8.2%.

Terminal Value (TV)= FCF2032 × (1 + g) ÷ (r – g) = CN¥1.3b× (1 + 3.2%) ÷ (8.2%– 3.2%) = CN¥27b

Present Value of Terminal Value (PVTV)= TV / (1 + r)10= CN¥27b÷ ( 1 + 8.2%)10= CN¥12b

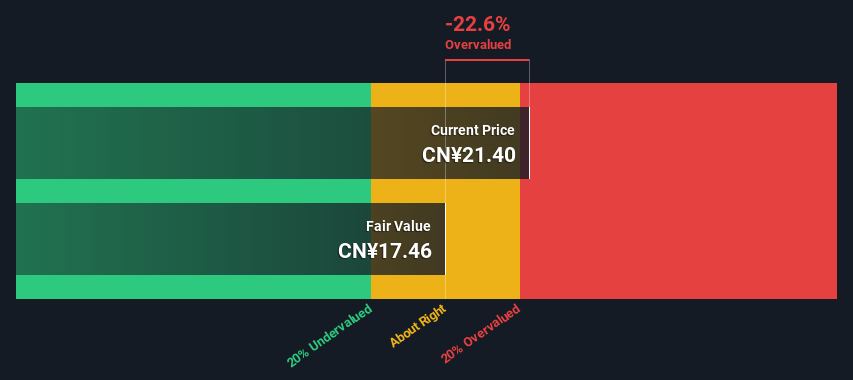

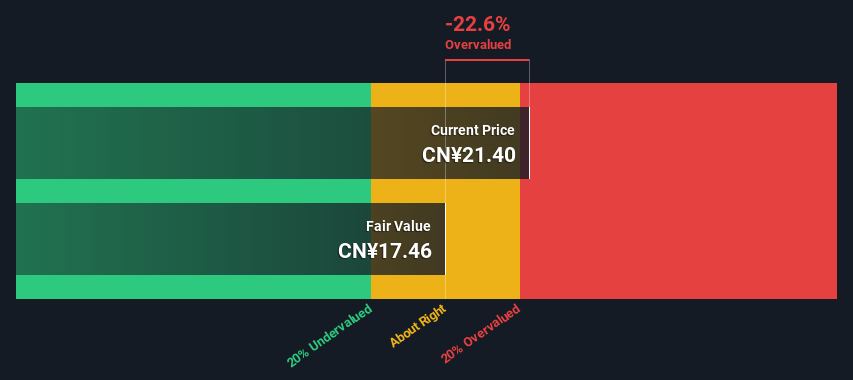

The total value is the sum of cash flows for the next ten years plus the discounted terminal value, which results in the Total Equity Value, which in this case is CN¥20b. To get the intrinsic value per share, we divide this by the total number of shares outstanding. Relative to the current share price of CN¥21.4, the company appears slightly overvalued at the time of writing. Remember though, that this is just an approximate valuation, and like any complex formula - garbage in, garbage out.

SZSE:000810 Discounted Cash Flow August 28th 2022

SZSE:000810 Discounted Cash Flow August 28th 2022The Assumptions

The calculation above is very dependent on two assumptions. The first is the discount rate and the other is the cash flows. Part of investing is coming up with your own evaluation of a company's future performance, so try the calculation yourself and check your own assumptions. The DCF also does not consider the possible cyclicality of an industry, or a company's future capital requirements, so it does not give a full picture of a company's potential performance. Given that we are looking at Skyworth Digital as potential shareholders, the cost of equity is used as the discount rate, rather than the cost of capital (or weighted average cost of capital, WACC) which accounts for debt. In this calculation we've used 8.2%, which is based on a levered beta of 1.012. Beta is a measure of a stock's volatility, compared to the market as a whole. We get our beta from the industry average beta of globally comparable companies, with an imposed limit between 0.8 and 2.0, which is a reasonable range for a stable business.

Looking Ahead:

Whilst important, the DCF calculation ideally won't be the sole piece of analysis you scrutinize for a company. It's not possible to obtain a foolproof valuation with a DCF model. Instead the best use for a DCF model is to test certain assumptions and theories to see if they would lead to the company being undervalued or overvalued. For instance, if the terminal value growth rate is adjusted slightly, it can dramatically alter the overall result. What is the reason for the share price exceeding the intrinsic value? For Skyworth Digital, we've put together three essential factors you should explore:

- Risks: Be aware that Skyworth Digital is showing 3 warning signs in our investment analysis , you should know about...

- Future Earnings: How does 000810's growth rate compare to its peers and the wider market? Dig deeper into the analyst consensus number for the upcoming years by interacting with our free analyst growth expectation chart.

- Other Solid Businesses: Low debt, high returns on equity and good past performance are fundamental to a strong business. Why not explore our interactive list of stocks with solid business fundamentals to see if there are other companies you may not have considered!

PS. The Simply Wall St app conducts a discounted cash flow valuation for every stock on the SZSE every day. If you want to find the calculation for other stocks just search here.

Have feedback on this article? Concerned about the content? Get in touch with us directly. Alternatively, email editorial-team (at) simplywallst.com.

This article by Simply Wall St is general in nature. We provide commentary based on historical data and analyst forecasts only using an unbiased methodology and our articles are not intended to be financial advice. It does not constitute a recommendation to buy or sell any stock, and does not take account of your objectives, or your financial situation. We aim to bring you long-term focused analysis driven by fundamental data. Note that our analysis may not factor in the latest price-sensitive company announcements or qualitative material. Simply Wall St has no position in any stocks mentioned.

創維數碼股份有限公司(SZSE:000810)8月份的股價反映了它的真實價值嗎?今天,我們將通過獲取預期的未來現金流並將其貼現到其現值來估計股票的內在價值。實現這一點的一種方法是使用貼現現金流(DCF)模型。信不信由你,遵循它並不太難,正如您將從我們的示例中看到的那樣!

我們要提醒的是,對一家公司進行估值的方法有很多種,與貼現現金流一樣,每種方法在某些情況下都有優缺點。對於那些熱衷於學習股票分析的人來説,這裏的Simply Wall St.分析模型可能會讓你感興趣。

查看我們對創維數碼的最新分析

仔細研究這些數字

我們使用的是兩階段增長模型,也就是説,我們考慮了公司發展的兩個階段。在初期,公司可能有較高的增長率,而第二階段通常被假設為有一個穩定的增長率。在第一階段,我們需要估計未來十年為企業帶來的現金流。由於沒有分析師對自由現金流的估計,我們根據公司最近報告的價值推斷出了之前的自由現金流(FCF)。我們假設,自由現金流萎縮的公司將減緩收縮速度,而自由現金流增長的公司在這段時間內的增長速度將放緩。我們這樣做是為了反映出,增長在最初幾年往往比後來幾年放緩得更多。

一般來説,我們假設今天的一美元比未來的一美元更有價值,所以這些未來現金流的總和就會貼現到今天的價值:

10年自由現金流(FCF)估計

| 2023 | 2024 | 2025 | 2026 | 2027 | 2028 | 2029 | 2030 | 2031 | 2032 | |

| 槓桿FCF(CN元,百萬元) | CN元11.3億元 | CN元11.1億元 | CN元11.1億元 | CN元11.3億元 | CN元11.5億元 | CN人民幣11.7億元 | CN人民幣12.億元 | CN元12.3億元 | CN元12.7億元 | CN人民幣13.億元 |

| 增長率預估來源 | Est@-3.15% | Est@-1.23% | Est@0.11% | Est@1.05% | Est@1.71% | Est@2.17% | Est@2.49% | Est@2.71% | Est@2.87% | Est@2.98% |

| 現值(CN元,百萬元)貼現8.2% | CN元10000元 | CN元950元 | CN元879元 | CN元820元 | CN元771元 | CN元728元 | CN元689元 | CN元654元 | CN元621元 | CN元591元 |

(“EST”=Simply Wall St.預估的FCF成長率)

10年期現金流現值(PVCF)=CN人民幣77億元

在計算了最初10年內未來現金流的現值後,我們需要計算終止值,它考慮了第一階段之後的所有未來現金流。出於一些原因,使用了一個非常保守的增長率,不能超過一個國家的國內生產總值增長率。在這種情況下,我們使用了10年期政府債券收益率的5年平均值(3.2%)來估計未來的增長。與10年“增長”期一樣,我們使用8.2%的權益成本將未來現金流貼現至當前價值。

終端值(TV)=FCF2032×(1+g)?(r-g)=CN元1.3b×(1+3.2%)?(8.2%-3.2%)=CN元27b

終值現值(PVTV)=TV/(1+r)10=CN元270億?(1+8.2%)10=120億元

總價值是未來十年的現金流總和加上貼現的終端價值,得出總股權價值,在本例中為人民幣200b元。為了得到每股內在價值,我們將其除以總流通股數量。相對於目前21.4元的股價,該公司在撰寫本文時似乎略有高估。不過,請記住,這只是一個大致的估值,就像任何複雜的公式一樣--垃圾輸入,垃圾輸出。

深圳證券交易所:000810貼現現金流2022年8月28日

深圳證券交易所:000810貼現現金流2022年8月28日假設

上述計算在很大程度上取決於兩個假設。第一個是貼現率,另一個是現金流。投資的一部分是你自己對一家公司未來業績的評估,所以你自己試一試計算,檢查你自己的假設。DCF也沒有考慮一個行業可能的週期性,也沒有考慮一家公司未來的資本要求,因此它沒有給出一家公司潛在業績的全貌。鑑於我們將創維數碼視為潛在股東,股權成本被用作貼現率,而不是佔債務的資本成本(或加權平均資本成本,WACC)。在這個計算中,我們使用了8.2%,這是基於槓桿率為1.012的測試值。貝塔係數是衡量一隻股票相對於整個市場的波動性的指標。我們的貝塔係數來自全球可比公司的行業平均貝塔係數,強制限制在0.8到2.0之間,這是一個穩定業務的合理範圍。

展望未來:

雖然很重要,但理想情況下,貼現現金流計算不會是你為一家公司仔細審查的唯一分析。用貼現現金流模型不可能獲得萬無一失的估值。相反,貼現現金流模型的最佳用途是測試某些假設和理論,看看它們是否會導致公司被低估或高估。例如,如果終端價值增長率稍有調整,可能會極大地改變整體結果。股價超過內在價值的原因是什麼?對於創維數字,我們總結了你應該探索的三個基本因素:

- 風險:請注意,創維數碼正在上映我們的投資分析中的3個警告信號,你應該知道關於……

- 未來收益:000810的增長率與同行和更廣泛的市場相比如何?通過與我們的免費分析師增長預期圖表互動,更深入地挖掘分析師對未來幾年的共識數字。

- 其他穩固的企業:低債務、高股本回報率和良好的過去業績是強勁業務的基礎。為什麼不探索我們具有堅實商業基本面的股票的互動列表,看看是否有其他您可能沒有考慮過的公司!

PS.Simply Wall St.應用每天對深交所的每隻股票進行現金流貼現估值。如果你想找到其他股票的計算方法,只需搜索此處。

對這篇文章有什麼反饋嗎?擔心內容嗎? 保持聯繫直接與我們聯繫。或者,也可以給編輯組發電子郵件,地址是implywallst.com。

本文由Simply Wall St.撰寫,具有概括性。我們僅使用不偏不倚的方法提供基於歷史數據和分析師預測的評論,我們的文章並不打算作為財務建議。它不構成買賣任何股票的建議,也沒有考慮你的目標或你的財務狀況。我們的目標是為您帶來由基本面數據驅動的長期重點分析。請注意,我們的分析可能不會將最新的對價格敏感的公司公告或定性材料考慮在內。Simply Wall St.對上述任何一隻股票都沒有持倉。

moomoo是Moomoo Technologies Inc.公司提供的金融資訊和交易應用程式。

在美國,moomoo上的投資產品和服務由Moomoo Financial Inc.提供,一家受美國證券交易委員會(SEC)監管的持牌主體。 Moomoo Financial Inc.是金融業監管局(FINRA)和證券投資者保護公司(SIPC)的成員。

在新加坡,moomoo上的投資產品和服務是通過Moomoo Financial Singapore Pte. Ltd.提供,該公司受新加坡金融管理局(MAS)監管(牌照號碼︰CMS101000) ,持有資本市場服務牌照 (CMS) ,持有財務顧問豁免(Exempt Financial Adviser)資質。本內容未經新加坡金融管理局的審查。

在澳大利亞,moomoo上的金融產品和服務是通過Futu Securities (Australia) Ltd提供,該公司是受澳大利亞證券和投資委員會(ASIC)監管的澳大利亞金融服務許可機構(AFSL No. 224663)。請閱讀並理解我們的《金融服務指南》、《條款與條件》、《隱私政策》和其他披露文件,這些文件可在我們的網站 https://www.moomoo.com/au中獲取。

在加拿大,透過moomoo應用程式提供的僅限訂單執行的券商服務由Moomoo Financial Canada Inc.提供,並受加拿大投資監管機構(CIRO)監管。

在馬來西亞,moomoo上的投資產品和服務是透過Moomoo Securities Malaysia Sdn. Bhd. 提供,該公司受馬來西亞證券監督委員會(SC)監管(牌照號碼︰eCMSL/A0397/2024) ,持有資本市場服務牌照 (CMSL) 。本內容未經馬來西亞證券監督委員會的審查。

Moomoo Technologies Inc., Moomoo Financial Inc., Moomoo Financial Singapore Pte. Ltd.,Futu Securities (Australia) Ltd, Moomoo Financial Canada Inc和Moomoo Securities Malaysia Sdn. Bhd., 是關聯公司。

風險及免責聲明

moomoo是Moomoo Technologies Inc.公司提供的金融資訊和交易應用程式。

在美國,moomoo上的投資產品和服務由Moomoo Financial Inc.提供,一家受美國證券交易委員會(SEC)監管的持牌主體。 Moomoo Financial Inc.是金融業監管局(FINRA)和證券投資者保護公司(SIPC)的成員。

在新加坡,moomoo上的投資產品和服務是通過Moomoo Financial Singapore Pte. Ltd.提供,該公司受新加坡金融管理局(MAS)監管(牌照號碼︰CMS101000) ,持有資本市場服務牌照 (CMS) ,持有財務顧問豁免(Exempt Financial Adviser)資質。本內容未經新加坡金融管理局的審查。

在澳大利亞,moomoo上的金融產品和服務是通過Futu Securities (Australia) Ltd提供,該公司是受澳大利亞證券和投資委員會(ASIC)監管的澳大利亞金融服務許可機構(AFSL No. 224663)。請閱讀並理解我們的《金融服務指南》、《條款與條件》、《隱私政策》和其他披露文件,這些文件可在我們的網站 https://www.moomoo.com/au中獲取。

在加拿大,透過moomoo應用程式提供的僅限訂單執行的券商服務由Moomoo Financial Canada Inc.提供,並受加拿大投資監管機構(CIRO)監管。

在馬來西亞,moomoo上的投資產品和服務是透過Moomoo Securities Malaysia Sdn. Bhd. 提供,該公司受馬來西亞證券監督委員會(SC)監管(牌照號碼︰eCMSL/A0397/2024) ,持有資本市場服務牌照 (CMSL) 。本內容未經馬來西亞證券監督委員會的審查。

Moomoo Technologies Inc., Moomoo Financial Inc., Moomoo Financial Singapore Pte. Ltd.,Futu Securities (Australia) Ltd, Moomoo Financial Canada Inc和Moomoo Securities Malaysia Sdn. Bhd., 是關聯公司。

- 分享到weixin

- 分享到qq

- 分享到facebook

- 分享到twitter

- 分享到微博

- 粘贴板

使用瀏覽器的分享功能,分享給你的好友吧