-

市場

-

產品

-

資訊

-

Moo社區

-

課堂

-

查看更多

-

功能介紹

-

費用費用透明,無最低余額限制

投資選擇、功能介紹、費用相關信息由Moomoo Financial Inc.提供

- English

- 中文繁體

- 中文简体

- 深色

- 淺色

Should You Be Worried About DFI Retail Group Holdings Limited's (SGX:D01) 1.4% Return On Equity?

Should You Be Worried About DFI Retail Group Holdings Limited's (SGX:D01) 1.4% Return On Equity?

While some investors are already well versed in financial metrics (hat tip), this article is for those who would like to learn about Return On Equity (ROE) and why it is important. By way of learning-by-doing, we'll look at ROE to gain a better understanding of DFI Retail Group Holdings Limited (SGX:D01).

Return on equity or ROE is an important factor to be considered by a shareholder because it tells them how effectively their capital is being reinvested. In simpler terms, it measures the profitability of a company in relation to shareholder's equity.

Check out our latest analysis for DFI Retail Group Holdings

How To Calculate Return On Equity?

The formula for ROE is:

Return on Equity = Net Profit (from continuing operations) ÷ Shareholders' Equity

So, based on the above formula, the ROE for DFI Retail Group Holdings is:

1.4% = US$14m ÷ US$1.0b (Based on the trailing twelve months to June 2022).

The 'return' refers to a company's earnings over the last year. Another way to think of that is that for every $1 worth of equity, the company was able to earn $0.01 in profit.

Does DFI Retail Group Holdings Have A Good Return On Equity?

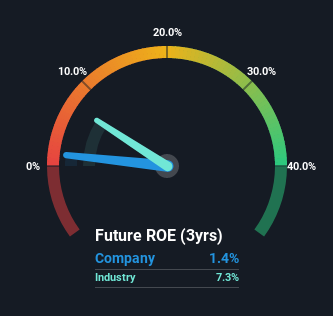

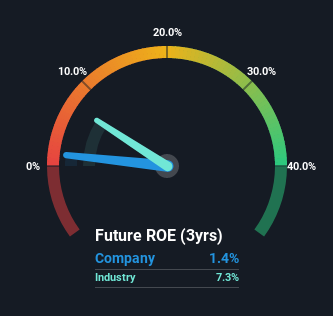

Arguably the easiest way to assess company's ROE is to compare it with the average in its industry. However, this method is only useful as a rough check, because companies do differ quite a bit within the same industry classification. If you look at the image below, you can see DFI Retail Group Holdings has a lower ROE than the average (7.3%) in the Consumer Retailing industry classification.

SGX:D01 Return on Equity August 8th 2022

SGX:D01 Return on Equity August 8th 2022That certainly isn't ideal. However, a low ROE is not always bad. If the company's debt levels are moderate to low, then there's still a chance that returns can be improved via the use of financial leverage. A high debt company having a low ROE is a different story altogether and a risky investment in our books. You can see the 4 risks we have identified for DFI Retail Group Holdings by visiting our risks dashboard for free on our platform here.

How Does Debt Impact Return On Equity?

Most companies need money -- from somewhere -- to grow their profits. That cash can come from retained earnings, issuing new shares (equity), or debt. In the first two cases, the ROE will capture this use of capital to grow. In the latter case, the debt used for growth will improve returns, but won't affect the total equity. That will make the ROE look better than if no debt was used.

DFI Retail Group Holdings' Debt And Its 1.4% ROE

DFI Retail Group Holdings does use a high amount of debt to increase returns. It has a debt to equity ratio of 1.21. Its ROE is quite low, even with the use of significant debt; that's not a good result, in our opinion. Investors should think carefully about how a company might perform if it was unable to borrow so easily, because credit markets do change over time.

Conclusion

Return on equity is useful for comparing the quality of different businesses. In our books, the highest quality companies have high return on equity, despite low debt. If two companies have the same ROE, then I would generally prefer the one with less debt.

Having said that, while ROE is a useful indicator of business quality, you'll have to look at a whole range of factors to determine the right price to buy a stock. The rate at which profits are likely to grow, relative to the expectations of profit growth reflected in the current price, must be considered, too. So I think it may be worth checking this free report on analyst forecasts for the company.

Of course, you might find a fantastic investment by looking elsewhere. So take a peek at this free list of interesting companies.

Have feedback on this article? Concerned about the content? Get in touch with us directly. Alternatively, email editorial-team (at) simplywallst.com.

This article by Simply Wall St is general in nature. We provide commentary based on historical data and analyst forecasts only using an unbiased methodology and our articles are not intended to be financial advice. It does not constitute a recommendation to buy or sell any stock, and does not take account of your objectives, or your financial situation. We aim to bring you long-term focused analysis driven by fundamental data. Note that our analysis may not factor in the latest price-sensitive company announcements or qualitative material. Simply Wall St has no position in any stocks mentioned.

雖然一些投資者已經非常精通財務指標(帽子提示),但本文面向的是那些想要了解股本回報率(ROE)及其重要性的人。通過邊做邊學的方式,我們將關注ROE,以更好地瞭解DFI零售集團控股有限公司(SGX:D01)。

股本回報率或淨資產收益率是股東要考慮的一個重要因素,因為它告訴他們他們的資本再投資的效率。簡而言之,它衡量的是一家公司相對於股東權益的盈利能力。

查看我們對DFI零售集團控股公司的最新分析

如何計算股本回報率?

這個淨資產收益率公式是:

股本回報率=(持續經營的)淨利潤?股東權益

因此,根據上述公式,DFI零售集團控股的淨資產收益率為:

1.4%=1,400萬美元×10億美元(基於截至2022年6月的12個月)。

“回報”指的是一家公司過去一年的收益。另一種想法是,每價值1美元的股本,公司就能夠賺取0.01美元的利潤。

DFI零售集團控股公司的股本回報率高嗎?

可以説,評估公司淨資產收益率最簡單的方法是將其與所在行業的平均水平進行比較。然而,這種方法只是作為一種粗略的檢查,因為在同一行業分類中,公司確實有很大的不同。如果你看下圖,你可以看到DFI零售集團控股的淨資產收益率低於消費者零售行業分類的平均水平(7.3%)。

新交所:D01股本回報率2022年8月8日

新交所:D01股本回報率2022年8月8日這當然不是理想的情況。然而,較低的淨資產收益率並不總是壞事。如果公司的債務水平處於中低水平,那麼仍有機會通過使用財務槓桿來提高回報。一家高負債、淨資產收益率低的公司則完全是另一回事,在我們的賬面上是一種高風險的投資。您可以訪問我們的網站查看我們為DFI零售集團控股確定的4個風險風險控制面板在我們的平臺上是免費的。

債務對股本回報率有何影響?

大多數公司都需要資金--從某個地方--來增加利潤。這些現金可以來自留存收益、發行新股(股權)或債務。在前兩種情況下,淨資產收益率將抓住這種資本增長的用途。在後一種情況下,用於增長的債務將提高回報,但不會影響總股本。這將使淨資產收益率看起來比不使用債務的情況下更好。

DFI零售集團控股的債務及其1.4%的淨資產收益率

DFI零售集團控股公司確實使用了大量的債務來增加回報。它的債務與股本比率為1.21。它的淨資產收益率相當低,即使使用了大量債務;在我們看來,這不是一個好結果。投資者應該仔細考慮,如果一家公司不能如此輕鬆地借款,它可能會表現如何,因為信貸市場確實會隨着時間的推移而變化。

結論

股本回報率在比較不同企業的質量時很有用。在我們的賬目中,最高質量的公司擁有高股本回報率,儘管債務水平較低。如果兩家公司的淨資產收益率相同,那麼我通常會傾向於債務較少的那一家。

話雖如此,雖然淨資產收益率是衡量業務質量的有用指標,但你必須考慮一系列因素,才能確定購買股票的合適價格。相對於當前價格反映的利潤增長預期,也必須考慮利潤可能增長的速度。所以我覺得這可能值得一查免費分析師對該公司的預測報告。

當然了,如果你把目光投向別處,你可能會發現這是一筆很棒的投資。所以讓我們來看看這個免費有趣的公司名單。

對這篇文章有什麼反饋嗎?擔心內容嗎? 保持聯繫直接與我們聯繫。或者,也可以給編輯組發電子郵件,地址是implywallst.com。

本文由Simply Wall St.撰寫,具有概括性。我們僅使用不偏不倚的方法提供基於歷史數據和分析師預測的評論,我們的文章並不打算作為財務建議。它不構成買賣任何股票的建議,也沒有考慮你的目標或你的財務狀況。我們的目標是為您帶來由基本面數據驅動的長期重點分析。請注意,我們的分析可能不會將最新的對價格敏感的公司公告或定性材料考慮在內。Simply Wall St.對上述任何一隻股票都沒有持倉。

moomoo是Moomoo Technologies Inc.公司提供的金融資訊和交易應用程式。

在美國,moomoo上的投資產品和服務由Moomoo Financial Inc.提供,一家受美國證券交易委員會(SEC)監管的持牌主體。 Moomoo Financial Inc.是金融業監管局(FINRA)和證券投資者保護公司(SIPC)的成員。

在新加坡,moomoo上的投資產品和服務是通過Moomoo Financial Singapore Pte. Ltd.提供,該公司受新加坡金融管理局(MAS)監管(牌照號碼︰CMS101000) ,持有資本市場服務牌照 (CMS) ,持有財務顧問豁免(Exempt Financial Adviser)資質。本內容未經新加坡金融管理局的審查。

在澳大利亞,moomoo上的金融產品和服務是通過Futu Securities (Australia) Ltd提供,該公司是受澳大利亞證券和投資委員會(ASIC)監管的澳大利亞金融服務許可機構(AFSL No. 224663)。請閱讀並理解我們的《金融服務指南》、《條款與條件》、《隱私政策》和其他披露文件,這些文件可在我們的網站 https://www.moomoo.com/au中獲取。

在加拿大,透過moomoo應用程式提供的僅限訂單執行的券商服務由Moomoo Financial Canada Inc.提供,並受加拿大投資監管機構(CIRO)監管。

在馬來西亞,moomoo上的投資產品和服務是透過Moomoo Securities Malaysia Sdn. Bhd. 提供,該公司受馬來西亞證券監督委員會(SC)監管(牌照號碼︰eCMSL/A0397/2024) ,持有資本市場服務牌照 (CMSL) 。本內容未經馬來西亞證券監督委員會的審查。

Moomoo Technologies Inc., Moomoo Financial Inc., Moomoo Financial Singapore Pte. Ltd.,Futu Securities (Australia) Ltd, Moomoo Financial Canada Inc和Moomoo Securities Malaysia Sdn. Bhd., 是關聯公司。

風險及免責聲明

moomoo是Moomoo Technologies Inc.公司提供的金融資訊和交易應用程式。

在美國,moomoo上的投資產品和服務由Moomoo Financial Inc.提供,一家受美國證券交易委員會(SEC)監管的持牌主體。 Moomoo Financial Inc.是金融業監管局(FINRA)和證券投資者保護公司(SIPC)的成員。

在新加坡,moomoo上的投資產品和服務是通過Moomoo Financial Singapore Pte. Ltd.提供,該公司受新加坡金融管理局(MAS)監管(牌照號碼︰CMS101000) ,持有資本市場服務牌照 (CMS) ,持有財務顧問豁免(Exempt Financial Adviser)資質。本內容未經新加坡金融管理局的審查。

在澳大利亞,moomoo上的金融產品和服務是通過Futu Securities (Australia) Ltd提供,該公司是受澳大利亞證券和投資委員會(ASIC)監管的澳大利亞金融服務許可機構(AFSL No. 224663)。請閱讀並理解我們的《金融服務指南》、《條款與條件》、《隱私政策》和其他披露文件,這些文件可在我們的網站 https://www.moomoo.com/au中獲取。

在加拿大,透過moomoo應用程式提供的僅限訂單執行的券商服務由Moomoo Financial Canada Inc.提供,並受加拿大投資監管機構(CIRO)監管。

在馬來西亞,moomoo上的投資產品和服務是透過Moomoo Securities Malaysia Sdn. Bhd. 提供,該公司受馬來西亞證券監督委員會(SC)監管(牌照號碼︰eCMSL/A0397/2024) ,持有資本市場服務牌照 (CMSL) 。本內容未經馬來西亞證券監督委員會的審查。

Moomoo Technologies Inc., Moomoo Financial Inc., Moomoo Financial Singapore Pte. Ltd.,Futu Securities (Australia) Ltd, Moomoo Financial Canada Inc和Moomoo Securities Malaysia Sdn. Bhd., 是關聯公司。

- 分享到weixin

- 分享到qq

- 分享到facebook

- 分享到twitter

- 分享到微博

- 粘贴板

使用瀏覽器的分享功能,分享給你的好友吧