西南证券股份有限公司邰桂龙近期对中国通号进行研究并发布了研究报告《轨交控制系统龙头,有望深度受益于更新改造》,本报告对中国通号给出买入评级,认为其目标价位为8.75元,当前股价为5.63元,预期上涨幅度为55.42%。

中国通号(688009)

事件: 公司发布 2024 年一季报, 24Q1 营收 65.1 亿元,同比-13.1%,归母净利润 6.04亿元,同比-10.8%;扣非归母净利润 5.94亿元,同比-10.3%。 24Q1业绩下滑,铁路板块新签订单增长。

24Q1 公司业绩承压,略低于预期。 24Q1,铁路、城轨、海外、工程总承包业务分别实现营收 35.6亿、 16.2亿、 1.8亿、 11.4亿,分别同比-9.7%、 -7.2%、-34.9%、 -24.6%,整体略低于预期。 考虑到 23年铁路、城轨、海外、以上板块新签订单均同比+5.0%、 +3.9%、 +45.2%; 24Q1公司合计新签订单 113.6亿,同比-17.1%;其中铁路领域或受益于铁路投资上行,新签订单为 39.85 亿,同比+10.1%;城轨领域 15.24亿,同比-55.4%; 海外业务 13.26亿,基本持平;工程总承包业务 45.27 亿,同比-15.2%。且公司轨交控制系统业务订单周期较长,通常在 2-3 年,短期收入下滑或系交付节奏影响。

产品毛利率相对较高的铁路领域业务营收增长占比提升,拉动公司综合毛利率提升;营收下滑而费用支出相对固定,费用率略有提升,净利率相对稳定。 24Q1公司综合毛利率为 27.4%,同比+4.7pp, 毛利率提升主要系公司低毛利的工程业务收缩、高毛利率的铁路领域业务营收增长,占比提升; 净利率为 10.95%,同比+0.6pp;期间费用率为 15.6%,同比+3.8pp;其中,销量、管理、研发、财务费用率分别为 2.7%、 7.5%、 5.8%、 -0.4%, 同比+0.4pp、 +1.3pp, +1.7pp、+0.4pp,公司 24Q1 营收下滑,但公司业务偏项目制,费用支出相对固定,费用率整体略有提升。

公司系轨交控制系统龙头,有望深度受益于轨交线路更新改造。当前铁路相关设备正处于更替周期,与中央财经委员会会议提出的推动大规模设备更新节奏一致,相关设备更新招标采购有望加速,后续线路改造升级需求(铁路领域高铁线路改造、 2G 到 5G 专网改造建设+城轨领域信号系统升级改造)有望加速释放,公司系国内唯一轨交信号通信系统集设计、装备、施工于一体的企业,2023 年公司在高铁弱电集成业务方面市占率超 60%,城轨信号系统集成领域市占率超 37%,蝉联榜首,后续相关更新改造需求有望为公司业务带来新弹性。

盈利预测与投资建议。 预计公司 2024-2026 年归母净利润分别为 37.2、 42.0、45.2 亿元, EPS 分别为 0.35、 0.40、 0.43元,未来三年归母净利润复合增速为9%,当前股价对应 PE 分别为 15、 14、 13 倍。 给予公司 2024 年 25 倍 PE,目标价 8.75 元,首次覆盖,给予“买入”评级。

风险提示: 铁路固定资产投资不及预期风险、海外经营风险、 城轨投资不及预期风险

证券之星数据中心根据近三年发布的研报数据计算,长江证券赵智勇研究员团队对该股研究较为深入,近三年预测准确度均值为79.33%,其预测2024年度归属净利润为盈利39.08亿,根据现价换算的预测PE为15.24。

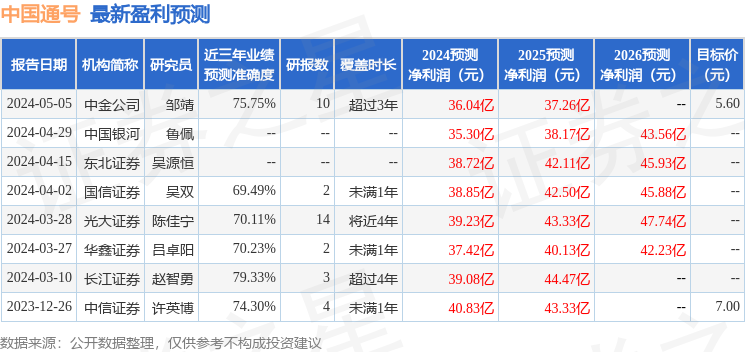

最新盈利预测明细如下:

该股最近90天内共有7家机构给出评级,买入评级6家,增持评级1家;过去90天内机构目标均价为5.6。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。