一、市場概況

先週、Aシェア市場は大幅に上昇し、上海深圳300、中証500、創業板指数は前週の変動率がそれぞれ1.92%、1.16%、2.53%で、上海総合指数と深セン総合指数はそれぞれ1.29%、1.76%上昇しました。科学技術50は-0.03%微減。先週の平均日間取引額は約9000億元に達しました。北向き資金は、先週全般的に流出から流入に転換し、累積流入額は1984.4億元に達しました。

全球の株価指数では、香港株式市場が最も良い成績を収めており、ハンセン指数は1週間で5.71%上昇し、ハンセンテクノロジー指数は8.39%上昇しました。米国株式市場では、S&P500指数が1週間で2.42%上昇し、ナスダックは3.32%上昇しました。

涨幅の高い業種は、石油化学、食品・飲料、メディア;下落率が大きい業種は:不動産、軽工業、総合。

概念部門に関して、メモリ、高度なパッケージング、化学原料、MCUチップなどが良い結果を示しており、 ゲルマニウム・ガリウム、航空輸送、 光モジュール(CPO)、中国船舶系、不動産などが低い結果を示しています。

基金のパフォーマンスから見ると、重点的な白酒、インターネット、石油化学、そしてメディアに関連する基金のパフォーマンスが前面に出ています。一方、不動産、希土類、家電製品、そして漢方医薬品を代表するテーマの基金はパフォーマンスがよくありません。

二、資金の流れ

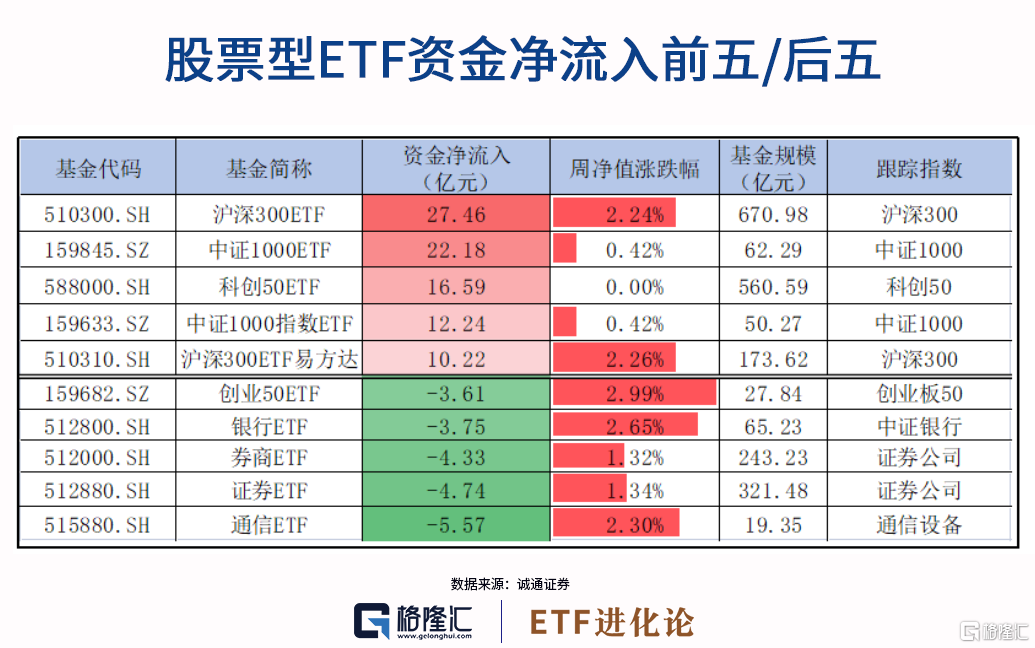

資金の流れに関して、株式ETF資金の純流入は9410億元です。先週の5つの指数ETFは、合計で約370億元の純流入を記録しました。そのうちの上証深証300ETFは27億元の純流入を記録しました。

資金流出の面では、3.61億円が創業50ETFから流出し、資金が大幅に大型金融テーマETFから流出し、銀行ETF、証券ETF、券商ETFはそれぞれ3.75億円、4.33億円、4.74億円が流出しました。

三、ETFの値上がり率および値下がり率の状況

先週のA株市場は揺れ上昇し、株式型ETFの平均純資産価値は1.71%上昇しました。 越境型ETFの平均純資産価値は4.65%上昇し、商品型ETFの平均純資産価値は1.07%上昇しました。

ETFに関して、先週全市場の87%のETFは週内に上昇し、809のETFのうち709のETFが週内に上昇し、74のETFの週内上昇幅が負の数でした。

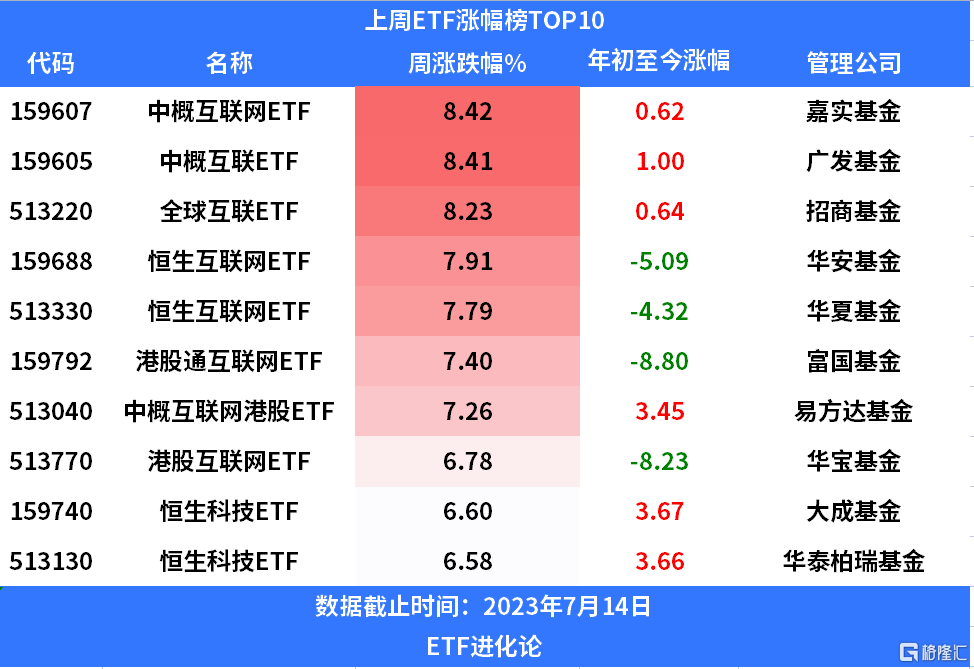

そのうち、中国インターネット、香港株式科学技術株主題のETFは、先週最高のパフォーマンスを発揮し、週間上昇率TOP10を占めました。その中で、嘉實基金中国インターネットETF、広発基金中国インターネットETF、招商基金グローバルインターネットETFは、週内上昇率が8%を超えました。

不動産テーマETFは先週全面的に下落し、南方基金不動産ETFは先週2%の下落率を記録しました。レアアースETFは調整局面で、易方達レアアースETFは先週1.14%下落しました。

四、投資信託口数の変化

先週、主要指数ETFの株式数が変動し、上海深圳300ETF、科創50ETF、中証500ETF、そして創業板ETFがそれぞれ6.78億株、6.66億株、0.73億株、そして0.46億株増加した一方、上海50ETFは0.8億株減少しました。

具体的には、資金は引き続き恒生医療ETFを購入し、先週、博時基金恒生医療ETFの株式数は8.78億に増加しました。

創業50指数が4週連続で下落し、3月以来の新安値を付けました。しかし、資金は減少し続けている中、内部における最大の創業50ETFの規模は、前週に6.66億株増加し、過去最高の670億株を突破しました。科創50ETFは、前週に4.77億株増加しました。

株式の減少について、資金は主要な金融テーマのETFに減少傾向を示しています。易方達証券保険ETFは先週4400万株増加しましたが、国泰基金証券ETF、華宝基金証券ETF、華宝基金銀行ETFはそれぞれ5.44億、4.75億、2.98億株減少しました。

先週、電力ETFの出資口数が438 million、通信ETFが407 million減少しました。

五、新しい製品

六、ファンドの注目ニュース

【公募ファンド2023年第2四半期報告書が公開され、中庚の邱栋栄最新の見解が発表されました】

中庚ファンドの丘栋荣は最新の半期報告で、A株全体の評価水準が歴史的な低水準に達していると述べ、経済の穏やかな回復が企業の利益底打ちと回復に有利であり、株式資産はより高いリスクプレミアムに対応しており、機会はリスクよりも大きいと述べています。構造的には、チャンスは価値株と成長株の産業転換期待により広く分布しており、企業の基本的な改善と収益能力の向上により注目しています。また、香港株の総評価水準は基本的に歴史的に低い10%のパーセンタイルの左側に位置しており、香港株は非常にコストパフォーマンスが高く、一部の会社は希少性を持っており、戦略的に配置し続けると述べています。

【固定収益+」型の投資信託の7割以上が年内に正収益を実現し、総規模は1.46兆元に増加】

Windデータによると、7月13日時点で、混合型2級債券型、債券傾斜型などを含む総額2380本の「固定利回り+」基金があり(A/C分離計算)、総額は14,600億元に達し、年内に600億元増加した。この中で、年内にプラスV収益を実現した基金数は1,730でほぼ72.69%を占める。

多数の投資会社が相次いで、フローティングレートファンドの積極的な配置を推進しています。

中国のファンド・レポートによると、7月8日には、規模に連動した3つの浮動管理費率商品と、業績に連動した8つの浮動管理費率商品が最初に報告され、正式に受け取られた。最近、上海の中堅ファンド会社が、名前が「新しいチャンスの共有」の3年定期オープン型混合ファンドを提出しました。以前の業績に関連する浮動管理費率とやや似ているかもしれませんが、これも浮動管理費用制のファンドの1つです。

今年のIPO公募では、参加率が85%を下回った!「全民打新」のブームはもう終わりかもしれない。

Windデータによると、今年の公募株式新規に参加した率は83%で、5年ぶりに85%を下回りました。新規株式の割り当て金額はIPO調達総額の15%を占め、高値から約6ポイント下落しました。多くの業界関係者は、新株式の値下がり率が高いため、新規株式新規に対する収益の向上が限られていること、そして全面的な登録制度が導入されたことにより、主板新規株式に対する市場価値の閾値が引き上げられたことなどが、今年の公募株式新規の参加率と割り当て金額の下落につながっていると述べています。

【方星海:私募ファンドの投資力をさらに強化し、保険資金、社会保険基金、年金などの長期的な資金を段階的に導入して、投資力を拡大する】

証券監視委員会の副委員長、方星海氏は、『私募投資基金監督管理条例』の談話で、法規の導入と実施を契機に、私募基金の規則および制度を全面的かつ体系的に精査し、「立改廢釈」などの手法を統合適用。拡大基礎制度の構築をさらに強化する。私募制度の履行に抜本的に取り組むことで、産業の発展環境を改善し、「ニューファンドプール、管理、撤回」の課題を解決し、私募基金の投資力を高める。保険資金、社会保障基金、年金などの長期資金を引き込むことで、資金調達の多様化を図り、私募基金投資力を徐々に拡大する。