Today we'll do a simple run through of a valuation method used to estimate the attractiveness of Integer Holdings Corporation (NYSE:ITGR) as an investment opportunity by taking the forecast future cash flows of the company and discounting them back to today's value. We will use the Discounted Cash Flow (DCF) model on this occasion. It may sound complicated, but actually it is quite simple!

Remember though, that there are many ways to estimate a company's value, and a DCF is just one method. If you want to learn more about discounted cash flow, the rationale behind this calculation can be read in detail in the Simply Wall St analysis model.

View our latest analysis for Integer Holdings

Step By Step Through The Calculation

We're using the 2-stage growth model, which simply means we take in account two stages of company's growth. In the initial period the company may have a higher growth rate and the second stage is usually assumed to have a stable growth rate. In the first stage we need to estimate the cash flows to the business over the next ten years. Where possible we use analyst estimates, but when these aren't available we extrapolate the previous free cash flow (FCF) from the last estimate or reported value. We assume companies with shrinking free cash flow will slow their rate of shrinkage, and that companies with growing free cash flow will see their growth rate slow, over this period. We do this to reflect that growth tends to slow more in the early years than it does in later years.

A DCF is all about the idea that a dollar in the future is less valuable than a dollar today, so we need to discount the sum of these future cash flows to arrive at a present value estimate:

10-year free cash flow (FCF) forecast

| 2023 | 2024 | 2025 | 2026 | 2027 | 2028 | 2029 | 2030 | 2031 | 2032 |

| Levered FCF ($, Millions) | US$146.0m | US$163.8m | US$176.9m | US$187.8m | US$197.0m | US$204.9m | US$211.9m | US$218.1m | US$223.9m | US$229.4m |

| Growth Rate Estimate Source | Analyst x1 | Analyst x1 | Est @ 7.99% | Est @ 6.17% | Est @ 4.9% | Est @ 4.01% | Est @ 3.39% | Est @ 2.96% | Est @ 2.65% | Est @ 2.44% |

| Present Value ($, Millions) Discounted @ 6.7% | US$137 | US$144 | US$146 | US$145 | US$143 | US$139 | US$135 | US$130 | US$125 | US$120 |

("Est" = FCF growth rate estimated by Simply Wall St)

Present Value of 10-year Cash Flow (PVCF) = US$1.4b

We now need to calculate the Terminal Value, which accounts for all the future cash flows after this ten year period. The Gordon Growth formula is used to calculate Terminal Value at a future annual growth rate equal to the 5-year average of the 10-year government bond yield of 1.9%. We discount the terminal cash flows to today's value at a cost of equity of 6.7%.

Terminal Value (TV)= FCF2032 × (1 + g) ÷ (r – g) = US$229m× (1 + 1.9%) ÷ (6.7%– 1.9%) = US$4.9b

Present Value of Terminal Value (PVTV)= TV / (1 + r)10= US$4.9b÷ ( 1 + 6.7%)10= US$2.6b

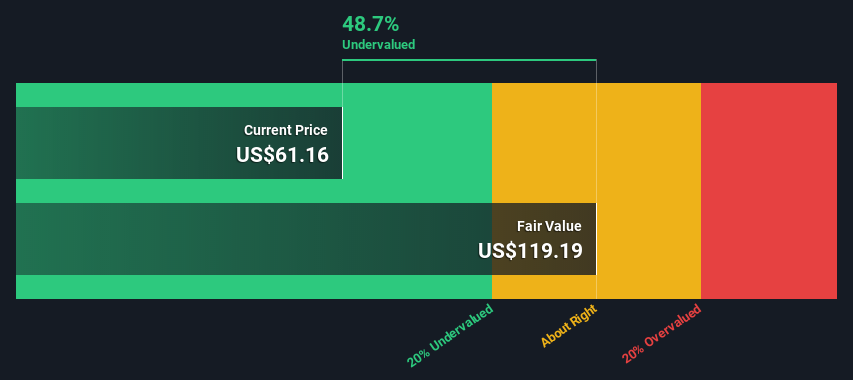

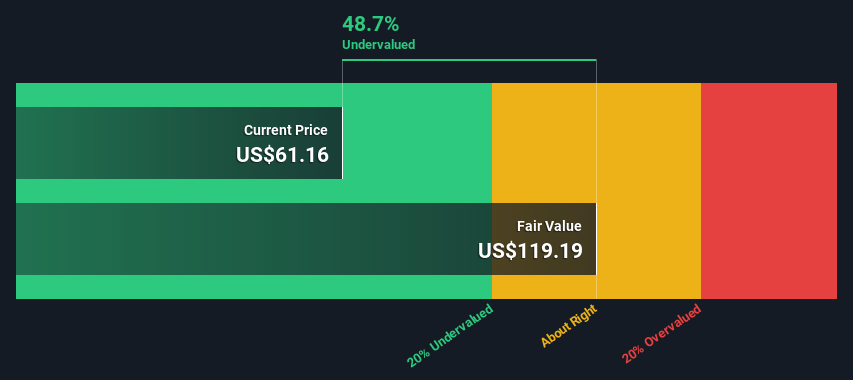

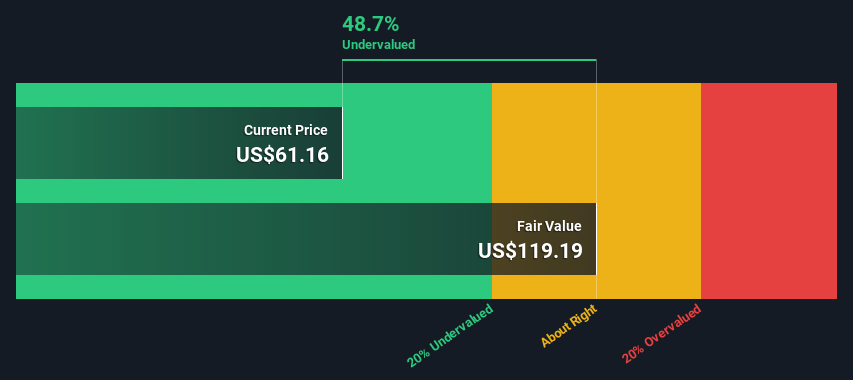

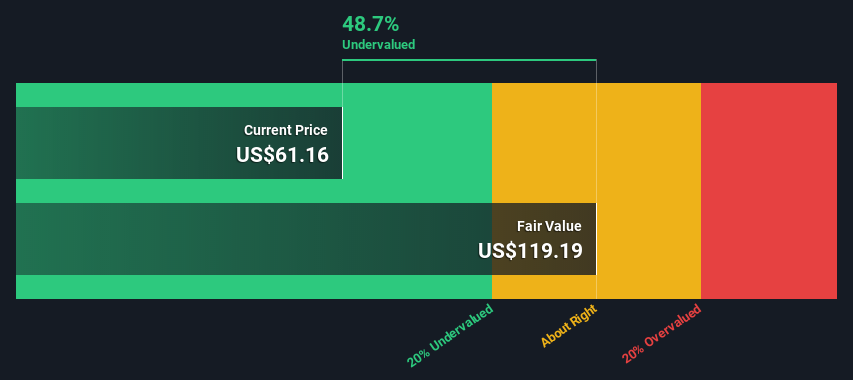

The total value is the sum of cash flows for the next ten years plus the discounted terminal value, which results in the Total Equity Value, which in this case is US$3.9b. To get the intrinsic value per share, we divide this by the total number of shares outstanding. Compared to the current share price of US$61.2, the company appears quite good value at a 49% discount to where the stock price trades currently. Remember though, that this is just an approximate valuation, and like any complex formula - garbage in, garbage out.

NYSE:ITGR Discounted Cash Flow September 27th 2022

Important Assumptions

The calculation above is very dependent on two assumptions. The first is the discount rate and the other is the cash flows. Part of investing is coming up with your own evaluation of a company's future performance, so try the calculation yourself and check your own assumptions. The DCF also does not consider the possible cyclicality of an industry, or a company's future capital requirements, so it does not give a full picture of a company's potential performance. Given that we are looking at Integer Holdings as potential shareholders, the cost of equity is used as the discount rate, rather than the cost of capital (or weighted average cost of capital, WACC) which accounts for debt. In this calculation we've used 6.7%, which is based on a levered beta of 1.118. Beta is a measure of a stock's volatility, compared to the market as a whole. We get our beta from the industry average beta of globally comparable companies, with an imposed limit between 0.8 and 2.0, which is a reasonable range for a stable business.

Moving On:

Whilst important, the DCF calculation ideally won't be the sole piece of analysis you scrutinize for a company. DCF models are not the be-all and end-all of investment valuation. Preferably you'd apply different cases and assumptions and see how they would impact the company's valuation. For instance, if the terminal value growth rate is adjusted slightly, it can dramatically alter the overall result. Why is the intrinsic value higher than the current share price? For Integer Holdings, we've compiled three essential aspects you should consider:

- Risks: You should be aware of the 3 warning signs for Integer Holdings (1 is a bit unpleasant!) we've uncovered before considering an investment in the company.

- Future Earnings: How does ITGR's growth rate compare to its peers and the wider market? Dig deeper into the analyst consensus number for the upcoming years by interacting with our free analyst growth expectation chart.

- Other High Quality Alternatives: Do you like a good all-rounder? Explore our interactive list of high quality stocks to get an idea of what else is out there you may be missing!

PS. The Simply Wall St app conducts a discounted cash flow valuation for every stock on the NYSE every day. If you want to find the calculation for other stocks just search here.

Have feedback on this article? Concerned about the content? Get in touch with us directly. Alternatively, email editorial-team (at) simplywallst.com.

This article by Simply Wall St is general in nature. We provide commentary based on historical data and analyst forecasts only using an unbiased methodology and our articles are not intended to be financial advice. It does not constitute a recommendation to buy or sell any stock, and does not take account of your objectives, or your financial situation. We aim to bring you long-term focused analysis driven by fundamental data. Note that our analysis may not factor in the latest price-sensitive company announcements or qualitative material. Simply Wall St has no position in any stocks mentioned.

今日は、同社の将来予測キャッシュフローを今日の価値に戻す方法として、Integer Holdings Corporation(NYSE:ITGR)の投資機会としての魅力を評価するための推定方法を簡単に紹介する。この場合,割引キャッシュフロー(DCF)モデルを用いる.これは複雑に聞こえるかもしれないが、実際は簡単だ

しかし、ある会社の価値を評価できる方法がたくさんあり、キャッシュフローを割引するのはその一つの方法だということを覚えておいてください。キャッシュフローの割引に関する情報をより多く知りたい場合は,この計算の背後にある原理をSimply Wall St.解析モデルで詳細に読むことができる

Integer Holdingsの最新分析を見てみましょう

一歩一歩計算する

私たちは2段階成長モデル、つまり、会社の発展の2段階を考慮しています。初期には、会社は高い成長率を持つ可能性があるが、第2段階は一般に安定した成長率があると仮定される。第一段階で、私たちは今後10年間企業にもたらすキャッシュフローを推定する必要がある。可能な場合、私たちはアナリストの推定を使用するが、これらの推定が利用可能でない場合、私たちは前回の推定または報告された価値から以前の自由キャッシュフロー(FCF)を推定する。自由キャッシュフローが萎縮している会社は収縮速度を遅くし,自由キャッシュフローが増加している会社のこの時期の成長速度は減速すると仮定する.私たちがそうするのは、成長が最初の数年で後の数年よりももっと減速していることを反映するためだ

キャッシュフローの割引は、将来の1ドルの価値が現在の1ドルを下回っているという考え方であるため、これらの将来のキャッシュフローの合計を割引して、出現値推定を得る必要がある

10年間の自由キャッシュフロー(FCF)予測

| 2023 | 2024 | 2025 | 2026 | 2027 | 2028 | 2029 | 2030 | 2031 | 2032 |

| レバレッジFCF(百万ドル) | 1億460億ドル | 1.638億ドル | 1億769億ドル | 1兆878億ドル | 1億97億ドル | 2.049億ドル | 2億119億ドル | 2.181億ドル | 2億239億ドル | 2億294億ドル |

| 成長率見通し源 | アナリストx 1 | アナリストx 1 | Est@7.99% | Est@6.17% | Est@4.9% | Est@4.01% | Est@3.39% | Est@2.96% | Est@2.65% | Est@2.44% |

| 現在価値(ドル,百万)割引@6.7% | 137ドル | 144ドル | 146ドル | 145ドル | 143ドル | 139ドル | 135ドル | 百三十ドル | 125ドル | 120ドル |

(“EST”=Simply Wall St.予想FCF成長率)

10年間の現金流動現在価額(PVCF)=14億ドル

私たちは今端末価値を計算する必要があります。それはこの10年後のすべての未来のキャッシュフローを説明します。ゴードン成長公式は端末価値を計算するために使用され、その将来の年間成長率は10年国債収益率1.9%の5年平均水準に等しい。私たちは6.7%の資本コストで端末キャッシュフローを今日の価値に割引した

端末値(TV)=FCF2032×(1+g)?(r-g)=2.29億ドル×(1+1.9%)?(6.7%-1.9%)=49億ドル

終値現在価値(PVTV)=TV/(1+r)10=49億ドル?(1+6.7%)10=26億ドル

総価値は,今後10年間のキャッシュフロー合計と割引を加えた端末価値であり,総株式価値は,本例では39億ドルである.1株当たりの内在的価値を得るために、私たちはそれを総流通株数で割った。現在の61.2ドルの株価に比べて、同社の価値はかなり良さそうで、現在の株価より49%の割引がある。しかし、これは複雑な公式のように、ゴミ入力、ゴミ出力のような大まかな推定値にすぎないことを覚えておいてください

ニューヨーク証券取引所:ITGR割引キャッシュフロー2022年9月27日

重要な仮定

上記の計算は2つの仮定に大きく依存する.1つ目は割引率,もう1つはキャッシュフローである.投資の一部はあなた自身の会社の将来の業績の評価なので、自分で計算してみて、自分の仮説をチェックしてみてください。DCFも業界の可能性の周期性を考慮しておらず、1社の将来の資本要求も考慮していないため、1社の潜在業績の全貌を与えていない。Integer Holdingsを潜在株主と見なしていることから,債務の資本コスト(あるいは加重平均資本コスト,WACC)ではなく,株式コストが割引率として用いられている。この計算には6.7%を用いたが,これはレバー率1.118に基づくテスト版である.ベータ係数は市場全体に対する株の変動性を測る指標である。我々のベータ係数は、世界の比較可能会社の業界平均ベータ係数から来ており、0.8から2.0の間に強制的に制限されており、これは安定したビジネスの合理的な範囲である

次のステップ:

重要ですが、理想的には、割引キャッシュフロー計算は、ある会社のために精査した唯一の分析ではありません。キャッシュフローモデルを割引することは投資推定値のすべてではない。それぞれの事例と仮説を適用して、それらが会社の評価にどのように影響するかを見たほうがいいです。たとえば,端末価値成長率がやや調整されていれば,全体の結果を大きく変化させる可能性がある.なぜ内在的価値が現在の株価より高いのですか?Integer Holdingsについて、あなたが考慮すべき3つの基本的な側面をまとめました

- リスク意識すべきなのはInteger Holdingsの3つの警告信号(1ちょっと不快!)私たちはその会社への投資を考える前にこれを発見した

- 将来の収益:ITGRの成長率は、同業者とより広い市場と比較してどうですか?私たちの無料アナリストの成長予想グラフと相互作用することで、アナリストの今後数年間の共通認識数字をより深く掘り下げる

- 他の高品質代替製品:いい全能の選手が好きですか。私たちの高品質の株式相互作用リストを見て、あなたが逃してしまうかもしれない他の株を理解してください

PSSimply Wall St.は毎日ニューヨーク証券取引所の株ごとにキャッシュフロー評価を行っている.他の株の計算方法を見つけたいなら、ここを検索するだけです。

この文章に何かフィードバックはありますか。内容が心配ですか。 連絡を取り合う私たちに直接連絡します。あるいは,編集グループに電子メールを送信することも可能であり,アドレスはimplywallst.comである.

本稿ではSimply Wall St.によって作成され,包括的である私たちは歴史データとアナリスト予測に基づくコメントを偏りのない方法で提供するだけで、私たちの文章は財務アドバイスとしてのつもりはありません。それは株を売買する提案にもなりませんし、あなたの目標やあなたの財務状況も考慮していません。私たちの目標はあなたにファンダメンタルデータによって駆動される長期的な重点分析をもたらすことです。私たちの分析は最新の価格に敏感な会社の公告や定性材料を考慮しないかもしれないことに注意してください。Simply Wall St.上記のいずれの株に対しても在庫を持っていない.

ニューヨーク証券取引所:ITGR割引キャッシュフロー2022年9月27日

ニューヨーク証券取引所:ITGR割引キャッシュフロー2022年9月27日

NYSE:ITGR Discounted Cash Flow September 27th 2022

NYSE:ITGR Discounted Cash Flow September 27th 2022