決算期にオプションポジションをオープンするのに最適な時期はいつですか?勝率を上げる秘訣を明らかにする

オプションを使って収益に賭ける:いつエントリーするのがベストですか? この質問は長い間私を悩ませました。

入力が早すぎると、ニュースが不明確になり、間違った賭けにつながり、時間の価値が無駄になる可能性があります。入力が遅すぎると、オプションのインプライド・ボラティリティ(IV)が高すぎて、オプションにプレミアムがかかり、IVを調整すると損失になります。

今日は、で話し合いたいと思います 収益シーズン中に勝つチャンスを増やすためにポジションをオープンする方法を詳しく説明してください、テスラの最近の収益を例にとってみましょう。

1。オプションに賭けると、IVを無視したために損失につながることがよくあります

収益シーズン中に人々がお金を失うことが多いのはなぜですか?これは要約するとギリシャ文字3文字になります: デルタ、ベガ、シータ。これらはそれぞれ、株価、インプライドボラティリティ、および時間がオプションプレミアムにどのように影響するかを表しています。

購入者の視点から:

- デルタ: 株価が上がると、デルタ航空が上昇し、オプションプレミアムが上がります。

- ベガ: インプライド・ボラティリティ(IV)が上昇すると、Vegaが上昇し、オプションプレミアムが上がります。

- シータ: 時間が経つにつれて、シータは減衰し、オプションプレミアムが下がります。

- デルタ: 株価が上がると、デルタ航空が上昇し、オプションプレミアムが上がります。

- ベガ: インプライド・ボラティリティ(IV)が上昇すると、Vegaが上昇し、オプションプレミアムが上がります。

- シータ: 時間が経つにつれて、シータは減衰し、オプションプレミアムが下がります。

まとめると、 DeltaとVegaの変化はオプションプレミアムと正の相関がありますが、Thetaは常にオプションプレミアムを引き下げます。

したがって、 株価が堅調でない場合は、株価と時間下落による損失を補うためにIVを上げなければなりません。逆に、IVが下落した場合、ボラティリティとタイムディケイロスをカバーするために株価は大幅に上昇するはずです。

しかし、現実は: IVが決算後に急激に下落することは確実ですが、収益後に株価が上昇することはまれです。ベガとデルタ航空が二重に衰退している中で、オプションプレミアムが回復するのは難しいです。

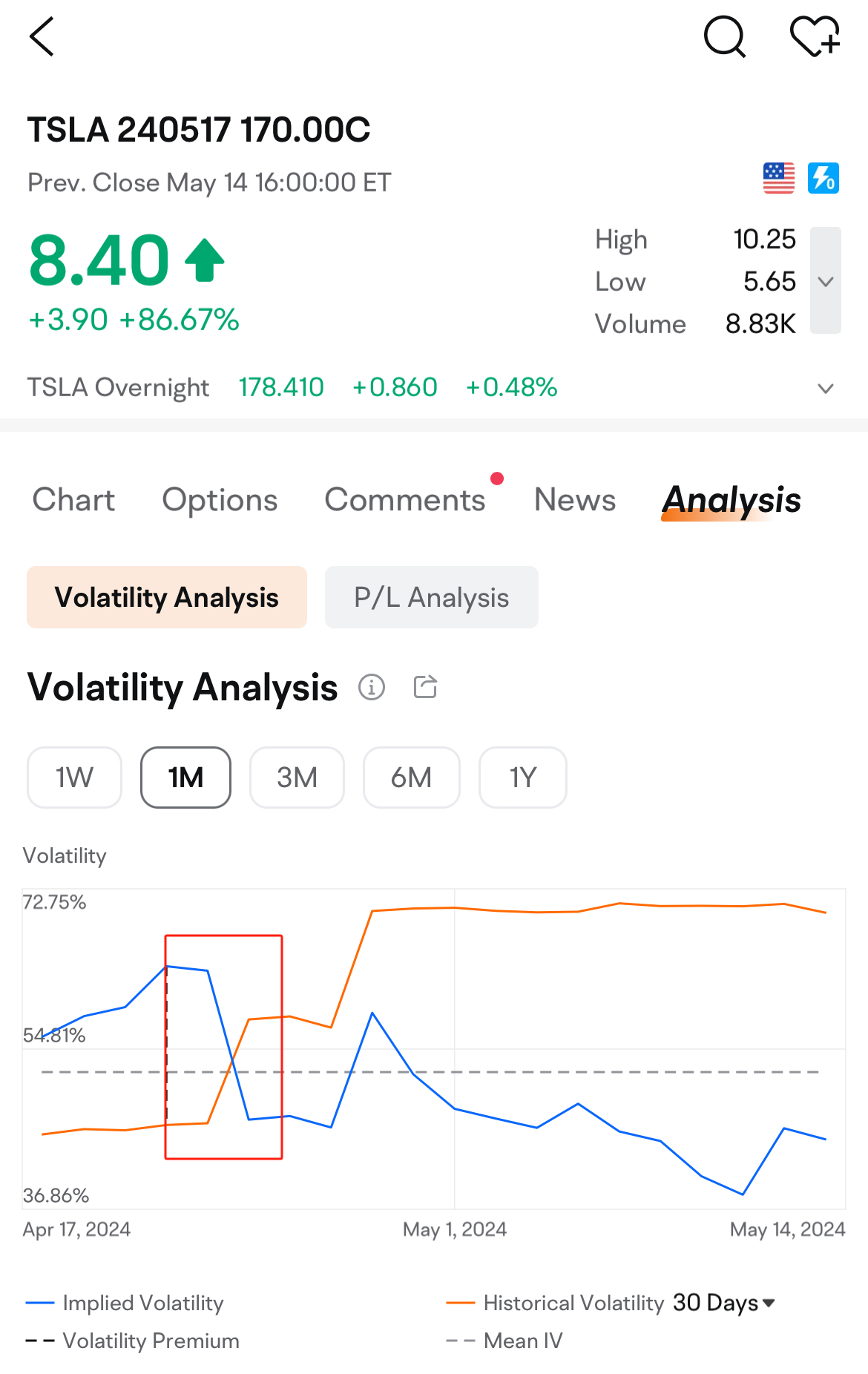

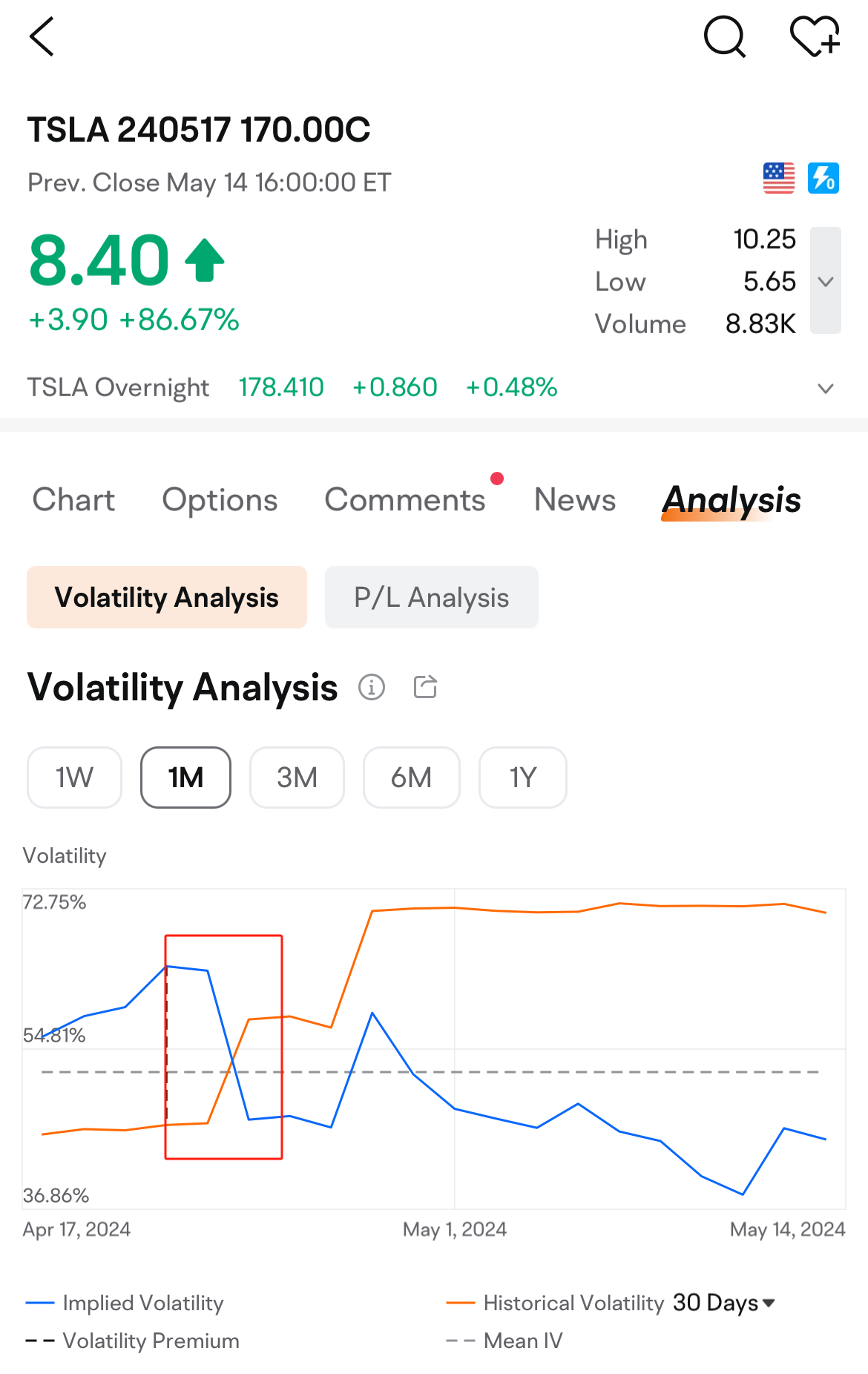

テスラは4月23日に収益を報告しました。下のグラフは、決算前後の特定のオプションのIVの変化を示しています。2つの結論が導き出せます:

1。テスラのIVは収益前はかなり高いです。

-IVを過去のボラティリティと比較できます。過去のボラティリティは、過去N日間の平均ボラティリティに基づいて計算され、IVの移動平均として見ることができます。

-IVが過去の価値を上回っている場合は高く、下であれば低いと見なされます。

-チャートでは、このオプションのIVは、収益が発表される前夜の過去の価値よりも約16%高かったです。

2。テスラのIVは収益後に急激に下がります。

-収益が出てからわずか1日以内に、IVは16%減少し、過去の平均に戻りました。

IVが急落するのはなぜですか?

1。IVは市場の期待を表しています。 収益が出る前は、情報は不明で、市場は株価について期待しています。収益が上がると、情報がわかり、期待が満たされます。

2。IVはマーケットメーカーが操作できます。 特に多くの人が取引するテスラのような人気株の場合、マーケットメーカーはIVを膨らませて個人投資家を罠にかけることがあります。

したがって、決算発表後のIVドロップはほぼ確実な出来事です。

IVが下がると、オプションプレミアムが下がります。損失を避けるためには、株価を大幅に上昇させる必要があります。

損失を避けるために株価はどれくらい上がる必要がありますか?

-数式を使って計算できます: 株価の上昇 =(IVの変化*ベガ* 100)/デルタ/現在の株価。

-関連する数字を入力すれば、株価は少なくとも上昇するはずだと計算できます 5.32% このオプションが損益分岐点に達すると、5.32%を超えると利益が出る可能性があります。

5.32% の上昇とはどのようなものですか?以下は、2022年以降のテスラの決算翌日の株価推移のグラフです。

9つの収益シーズンのうち、プラスの増加が見られたのは3回だけで、他の6回はマイナスでした。

したがって、 IVの下落は確実ですが、収益後に株価が上昇することはまれです。ベガとデルタ航空が二重に衰退している中で、オプションが回復に苦労するのも不思議ではありません。

2。適切な入国時期を決めることよりも重要なことは何ですか?

今では、より高い勝率を得るためにいつエントリーすべきかについては触れていないことにお気づきかもしれません。

それは 早い侵入は時間の減衰につながり、遅い入場は点滴クラッシュにつながります。これらは事実であり、問題ではありません、そしてそれらは避けられず、変えることもできません。

では、勝率を本当に向上させるものは何ですか? 原株を理解することは、タイミングよりも重要です。

はい! 投資のタイミングよりも重要なのは、株式についての理解です。現在のデルタとベガに基づいて戦略とタイミングを決定する前に、株式の方向性と規模についての答えを心に留めておく必要があります。

明確な方向性と十分な規模があれば、点滴を半分にしても、オプションは利益を上げることができます。言い換えれば、収益シーズン中に利益を得ようとしている買い手は、株価の動きがIVクラッシュをカバーすることを確信しなければなりません。

多くの投資家はオプションを購入し、それを運命に任せています。彼らの次のレビューは、ポジションをオープンするタイミングに焦点を当て、タイミングに基づいて推測しようとしています。しかし、このアプローチには最初から欠陥があります。

さて、今日の内容は以上です。記事は少し長いので、ここまで読んでくれてありがとう。それが役に立てば幸いです。 ![]()

![]()

免責事項:このコミュニティは、Moomoo Technologies Inc.が教育目的でのみ提供するものです。

さらに詳しい情報

コメント

サインインコメントをする