フィデリティでテクノロジー投資の未来を切り開きましょう

こんにちは、mooerたち! ![]()

では 2023年ファンド投資戦略会議シリーズ、私たちは提携しました フィデリティ・インターナショナル の新たなトレンドを探るために 技術投資 そして、さまざまな分野におけるジェネレーティブAIの可能性。ライブのウェビナーは見ましたか?それで投資のアイデアが浮かびましたか?

ライブウェビナーを見逃したとしても、心配しないでください!コンパイルしました 重要なハイライト あなたのために。専門家の共有を振り返り、テクノロジー投資におけるさまざまな機会を一緒に探りましょう! ![]()

![]()

フィデリティからどんなハイライトを得ることができますか?

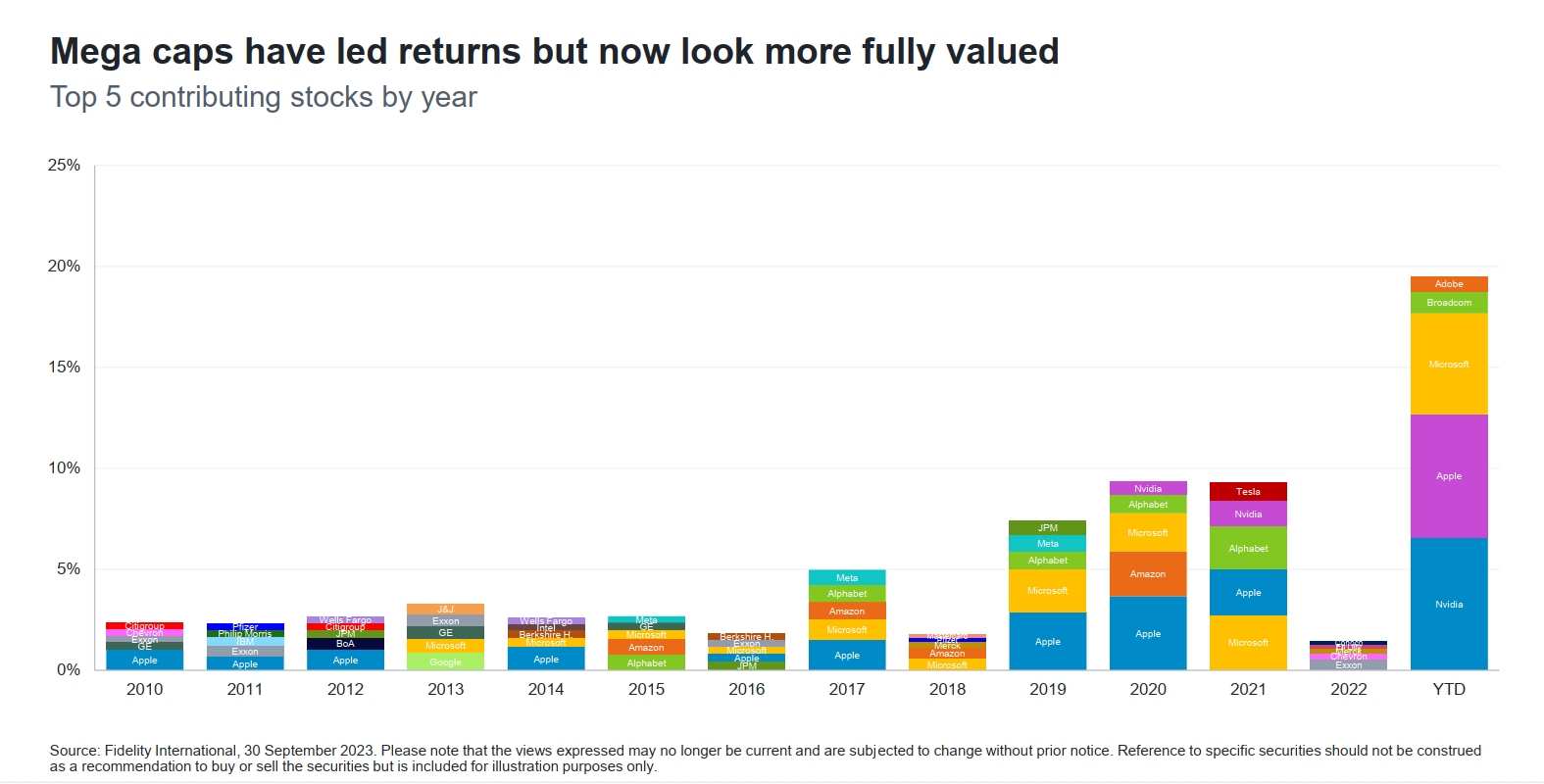

1。の小さなグループ 7つのハイテク株 今年のS&P 500のリターンの大部分を生み出しました。これは大きな評価異常を引き起こしています。

2。 テクノロジーセクターのファンダメンタルズと特定のビジネスモデルについてはまだ建設的ですが、 不確かなマクロ背景 資本コストの上昇などは、一部のサブセクターにとっては逆風になる可能性があります。

3。ほとんどのメガキャップのバリュエーション 持っています 昇格しました 強い流入によるものです。しかし、成熟した飽和した成長機会は、世界のマクロ環境に内在するリスクになる可能性があります。

4。 一方 人工知能(AI) 長期的には大きな可能性を秘めていますが、成功している企業は多くありません 収益化されています それは私たちが監視しているリスク要因の1つです。

5。 私たちは、次のような市場から過小評価されている分野で機会を見つけています データ管理ソフトウェア会社 と カスタマーサービス会社。

6。 私たちは魅力的な機会を見出しています ヨーロッパのソフトウェア会社 ファンダメンタルズが強く、世界的に存在感があり、米国の同業他社と比較して低い倍数で取引されています。

7。 私たちが検討している他の興味深いテーマには、 設計および運用ソフトウェア会社 デジタル化にさらされ、ストリーミングサービスやフードデリバリーを提供する企業、ソフトウェア分野でM&Aの機会を持つ企業、不確実な環境で回復力を示したビデオゲーム会社など、より強力な価格決定力の恩恵を受けている企業。

ライブウェビナーでは、mooerたち人からたくさんの素晴らしい質問がありました。当時はすべてに答えることはできませんでしたが、フィデリティ・インターナショナルがあなたの質問に答えて戻ってきました! 彼らの回答を一緒に見ていきましょう!

このファンドはESGに焦点を当てていますか?

ファンドは、資産の少なくとも50%を、環境、社会、ガバナンス(ESG)に有利な特性を持つ企業の証券に投資しています。2023年10月31日現在、ファンドの資産の91.3%がMSCIによってBBBと格付けされています。

@花

地理的焦点の内訳は?

*現金とは、株式やデリバティブに投資されていない残りの現金エクスポージャーを指します

2023年10月31日現在のデータ

私たちはグローバルな観点から見るのですか、それとも特定の地域や国の観点から見るのですか?

ファンドは世界中の企業に投資しています 技術の進歩や改善を提供する、または技術の進歩から恩恵を受ける製品、プロセス、またはサービスを開発する、または開発する予定がある。ファンド内では、機会は株式レベルで評価され、ポートフォリオマネージャーは会社の拠点に関係なく、長期的な勝者と最良のアイデアを探します。

AppleやNvidiaなど、一部の大型株テクノロジー株の大幅なアウトパフォーマンスが、米国市場の株式リターンに影響を与えているのを目の当たりにしました。2024年の潜在的な景気後退に関する憶測が飛び交っていますが、これらのメガキャップのハイテク株は、来年の潜在的な景気後退リスクに対する信頼できるヘッジとして役立つと思いますか?

ほとんどのメガキャップ企業のファンダメンタルズは変わりません 堅調な成長、高いマージン、堅調なフリーキャッシュフローで堅調です。 そうは言っても、投資家はメガキャップを安全な避難所と見なす傾向があるので、現在の不確実な環境でもこれらの株は力強い流入を遂げています。その結果、評価が上がります。

市場はまた、メガキャップに内在するリスクを過小評価する傾向があります。誰もがこれらの企業の商品やサービスを利用していますが、これは成長機会がより成熟し、飽和していることも意味します。さらに、これらの企業は、企業固有の成長ドライバーが多い中小企業と比較して、グローバルなマクロ経済環境にさらされやすいです。さらに、企業が大きくなるにつれて、規制当局の監視が強化されます。

ファンドがテクノロジーに焦点を当てていることを考えると。最近の技術の進歩や業界動向が、近い将来、テクノロジー株のパフォーマンスに大きな影響を与えると思いますか?また、投資家はこれらの傾向を活用するために戦略的にどのようなポジションを取るでしょうか?

私たちは現在、綿密に検討しています 製造業のデジタル化。私たちは、このセグメントに触れている設計および運用ソフトウェア会社が大好きです。ソフトウェアの採用がまだ浸透していない他の分野には、エンドツーエンドの設計ソフトウェアが大きな役割を果たす産業やエネルギー部門があります。

私たちも見ています 価格決定力の強化から恩恵を受けている企業 資本コストが高い環境で。一例として、競合他社がより利益重視になり、コンテンツ関連のコストを削減するにつれて強くなったビデオストリーミング会社があります。別の例はフードデリバリー業界です。ソフトウェア分野では、ハイテク企業内のM&Aの機会を検討しています。たとえば、ITとネットワーキングの世界的リーダーが最近ソフトウェア会社を買収し、大手テクノロジー企業は買収を通じて成長を求め続けています。

最後に、もう一つの興味深い分野は テレビゲーム会社 不確実なマクロ環境で回復力を示してきました。これらの企業は、最も安価なエンターテイメント形態の1つであり、堅実で防御的なビジネスモデルを持っています。

テクノロジー関連企業に投資する際に特に注意すべきことは何ですか?

テクノロジーセクターのファンダメンタルズと企業のビジネスモデルについては、まだかなり建設的です。しかし、私たちは過去10〜15年間に見られた環境とは異なる環境に住んでいることを認識することが重要です。これまで、低金利により、テクノロジー企業や投資家はイノベーションと将来の成長の可能性に集中することができました。これらの企業は、主に資本市場へのアクセスが容易で資金調達コストが低かったため、短期的な利益とキャッシュフローを犠牲にする可能性があります。しかし、資本コストが高い環境では、企業はより規律を厳しくする必要があります。心強いことに、多くのテクノロジー企業はすでに多くのコスト削減活動を行い、収益性を重視するようになっています。

たとえば、ITサービス企業は、販売サイクルがより長くなるにつれて、需要環境が鈍化しています。収益性が重視される中、予算は厳しくなっています。この現象は、テクノロジー、メディア、電気通信(TMT)セグメントで特に顕著です。

人工知能(AI)は今年非常にエキサイティングなトピックでした。基本的に、私たちはAIは興味深い技術であり、長期的な観点から見ると大きな可能性を秘めていると考えています。多くの企業がAIインフラストラクチャの構築に投資しており、その結果、グラフィックプロセッシングユニット(GPU)やAIネットワーキングなどの分野で需要が急増しています。

私たちの見解では、AIの採用は予想よりも遅くなる可能性があります。人々はしばしばジェネレーティブAIをiPhoneの動きと比較します。後者は採用が非常に速い革新的な消費者向け製品でしたが、前者はビジネスアプリケーションであり、規制、コンプライアンス、セキュリティ、データガバナンスと並んで検討する必要があります。これが、AIが話題になっているにもかかわらず、AIをうまく収益化できた企業があまり見られなかった理由です。つまり、この技術では消化期間がある可能性があり、それは私たちが監視しているリスク要因の1つです。

最後に、私たちはあなたを招待します ライブウェビナー全体を再訪してください もう一度、2024年の投資のインスピレーションをもっと発見してください! 今すぐリプレイを見るにはここをタップしてください!>>

ライブウェビナーであなたの考えを聞きたいです!何を学びましたか?来年、テクノロジー部門はどのように発展すると思いますか?投資ポートフォリオを強化するために、テクノロジー関連のファンドに投資することを検討しますか?

準備しました 30ポイント 関連性があり意味のあるすべてのコメントの投稿者のために 30語以上! ![]()

![]()

あなたの考えを私たちと共有して報酬を獲得するこの機会をお見逃しなく。 ![]()

関連資金:

この出版物は一般的に情報提供のみを目的として作成されています。特定の投資目的、財務状況、およびそれを受け取る可能性のある特定の人の特定のニーズを考慮していません。ファイナンシャルアドバイザーにアドバイスを求めるべきです。経済、株式市場、債券市場、経済動向に関する過去の業績や予測は、必ずしも将来の業績を示すものではありません。表明された見解は変更される可能性があり、アドバイスや推奨として解釈することはできません。特定の証券(もしあれば)への言及は、説明のみを目的としています。この出版物はシンガポール金融管理局による審査を受けていません。

FILインベストメント・マネジメント(シンガポール)リミテッド(Co.登録。いいえ。:199006300E) フィデリティ、フィデリティ・インターナショナル、フィデリティ・インターナショナルのロゴとFシンボルはFILリミテッド CA-2023-1596106-(G) の商標です

FILインベストメント・マネジメント(シンガポール)リミテッド(Co.登録。いいえ。:199006300E) フィデリティ、フィデリティ・インターナショナル、フィデリティ・インターナショナルのロゴとFシンボルはFILリミテッド CA-2023-1596106-(G) の商標です

免責事項:このコンテンツは、Moomoo Technologies Incが情報交換及び教育目的でのみ提供するものです。

さらに詳しい情報

コメント

サインインコメントをする

mr_cashcow : moomooテクノロジー投資のライブウェビナーからの私の鍵となるメッセージは、人気のあるものにだけ焦点を当てるのではなく、他の少し知られた新興テックセクターにも目を向けておくことです。

Jaspher : はい... 基本を学び理解しようとしています

Thy GoD : 最も重要なポイントは、テクノロジーの進化する景観を監視し、新しいテクノロジーの導入に伴い成長と可能性の見方を常に適応させることです。ブロックチェーンテクノロジーとAIテクノロジーに投資していた場合、我々は多くの利益を得ていたことでしょう。

ファイデリティのテクノロジーファンドに関しては、私の個人的なファンド分析から、$Fidelity Funds-Global Technology Fund (LU1823568750.MF)$ は$Invesco QQQ Trust (QQQ.US)$ ETFよりも期待リターンが低いですが、リスク/分散が低いため、リスクに対して調整したリターンが高いため、QQQよりそれを選びました。通貨の換算や配当金に問題を抱える必要がなくなったからです。

現在、価格は12%程度上昇しており、これはすでにかなり良い成績です。

私はまた、moomooが提供するFidelityのマネージドポートフォリオも好きです。ここにその歩み値を置く方法がわかりませんが、私はそれがシェーフと同等のリターンであると計算しており、ポートフォリオマネジメント料金が必要ないという利点があります。

小trader : ファイデリティのウェビナーでは、S&P 500における一部のテック銘柄の支配力が高く、バリュエーションの異常が生じていることが強調されました。テックの基本面には楽観的ですが、不確実なマクロ環境からの潜在的な風向きも認識されています。データ管理やカスタマーサービス企業などの未評価セクターへの重点と、欧州ソフトウェア企業における機会が共鳴しました。インテリジェンスの価値を最大限に活用するリスク、特にAIの商品化に対する細かいアプローチが深まりました。価格力、M&A見通し、およびビデオゲーム企業の強靭性などのテーマの探求は、実践的な見識を提供しています。今後、テクノロジー関連の投資信託も検討し、技術の進化に対応した戦略的な投資の必要性を示唆しています。

102362254 : 投資ポートフォリオを改善するために、テクノロジー関連のファンドへの投資を検討します。テクノロジーは世界経済で最もダイナミックで革新的な分野の1つであり、成長と多様化の機会がたくさんあります。

10161187 : ウェビナーから、テック株の評価に影響を与える複雑なダイナミクス、過小評価されているセクターの重要性、AIの収益化に向けた潜在的な障壁について学びました。進化するテックの景観と多様な機会を考慮して、課題があるものの、テクノロジーセクターの成長が続く見通しです。製造業のデジタル化や未開拓のソフトウェア分野など、新興テック分野の潜在力は、大いに期待できます。個人的には、テック関連の投資先の深さと多様性が魅力的です。テクノロジー関連の投資信託に投資することは、将来の投資ポートフォリオを増強し多様化するための戦略的な手段になると考えています。

ZnWC : 人工知能やゲームをテーマにした投資信託を探しています。ファイデリティはその条件に合うようです。ところで、リターンと投資信託を保有する期間についてはどうなっていますか。

私の懸念はボラティリティリスクです。したがって、株式やetfとの機会費用を分析する必要があります。Fed利上げがQ2に起こる可能性があるため、投資信託にどのような影響があるかも疑問に思います。