中原证券股份有限公司乔琪近期对风语筑进行研究并发布了研究报告《年报点评:在手订单规模充沛,项目周期影响Q1业绩》,本报告对风语筑给出增持评级,当前股价为11.07元。

风语筑(603466)

公司2023年实现营业收入23.50亿元,同比增加39.75%,归母净利润2.82亿元,同比增加327.53%;扣非后归母净利润2.15亿元,同比增加604.12%。拟每10股派发现金红利2元,共计派发现金红利1.19亿元,分红比例42.13%。

2024Q1营业收入2.95亿元,同比减少30.29%;归母净利润-1501.39万元,同比减少134.03%;扣非后归母净利润-1511.20万元,同比减少135.96%。

投资要点:

2023年完工项目和营业收入大幅增加。2023年国内文化旅游市场和线下体验业务需求明显回暖,国家大力拓展数字新文旅业务,积极推动前期积压需求释放和新项目执行,公司业绩也有较大幅度回升,营业收入增长39.75%,毛利率提升2.76pct,归母净利润增长604.12%。拆分来看,公司城市数字化体验空间业务营业收入8.44亿元,同比增加30.53%,毛利率34.11%,同比提升7.08pct;文化及品牌数字化体验空间营业收入13.94亿元,同比增加40.37%,毛利率25.43%,同比下滑0.65pct;数字化产品及服务营业收入1.12亿元,同比增加167.23%,毛利率53.56%,同比下滑0.31pct。

大力拓展数字新文旅业务。2023年淄博、哈尔滨等地旅游热点层出不穷,线下体验经济需求旺盛,公司抓住“文旅热”、“博物馆热”等机遇,组建风语筑新文旅研究院,大力拓展数字新文旅业务。2023年公司新签订单金额合计约26.49亿元,相比2022年增长10.63亿元,截至2023年末,公司在手订单余额44.89亿元。2024年公司还中标丽江市玉龙县白沙壁画景区数字化建设、晋城市城市展览馆工程、苏州“高铁之心”等项目。

培育VR/MR、AIGC融合发展的第二增长曲线。公司成立MR研究院,专注于空间计算和VR/MR技术应用,探索文博、文旅、展览展示领域的沉浸式创新体验。未来公司将依托MR研究院,增强在空间计算技术方面的研究和开发,致力于加速VR和MR技术与AIGC技术的结合,推动交互式数字内容、VR/MR和AIGC技术在文化、博物馆和旅游等不同领域的应用,最终形成面对B端的VR/MR文化旅游产品和面向C端的VR/MR展览体验,为公司增长提供新动能。

把握城市更新发展机遇。《“十四五”文化产业发展规划》提出鼓励利用城市历史建筑、工业遗产、旧厂房、旧街区、旧仓库等存量空间发展文化产业。公司积极把握城市更新场景中的数字新文旅业务机会,运用VR/MR、裸眼3D、AIGC等前沿数字技术,为城市更新提供IP、内容和运营服务。2023年公司更新改造项目贡献收入占

第1页/共5页

比达到16.14%。

项目周期因素导致2024Q1业绩承压。2024Q1由于气候原因和节假日因素的影响,公司的项目实施进度相对缓慢,同时新数字新文旅业务具有比较强的运营属性,周期相对较长,导致公司2024Q1完工项目减少,营业收入下滑,但同时部分营业成本和费用支出刚性,导致整体毛利率同比下滑13.14pct至37.60%,各项费用率有不同程度的提升,归母净利润亏损1501.39万元。

盈利预测与投资评级:预计公司2024-2026年EPS为0.52元、0.61元和0.72元,按照4月29日收盘价11.28元,对应PE为21.63倍、18.47倍和15.63倍,维持“增持”投资评级。

风险提示:政府客户需求收缩;应收账款回款风险;行业竞争加剧

证券之星数据中心根据近三年发布的研报数据计算,中原证券乔琪研究员团队对该股研究较为深入,近三年预测准确度均值为74.72%,其预测2024年度归属净利润为盈利4.1亿,根据现价换算的预测PE为16.04。

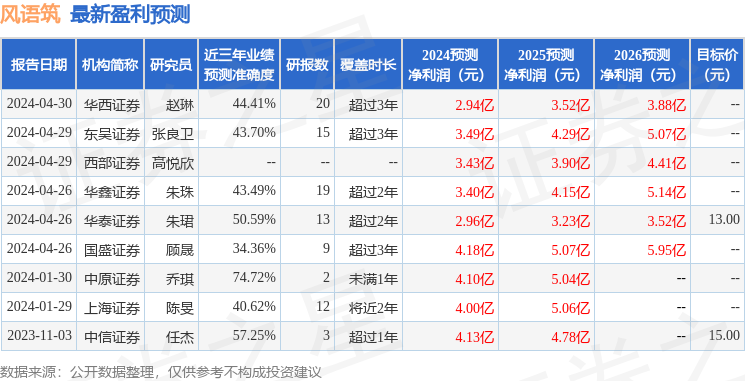

最新盈利预测明细如下:

该股最近90天内共有7家机构给出评级,买入评级6家,增持评级1家;过去90天内机构目标均价为13.0。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。