10月26日,合肥高科科技股份有限公司(以下简称“合肥高科”)将在北交所上会,保荐人为国元证券。

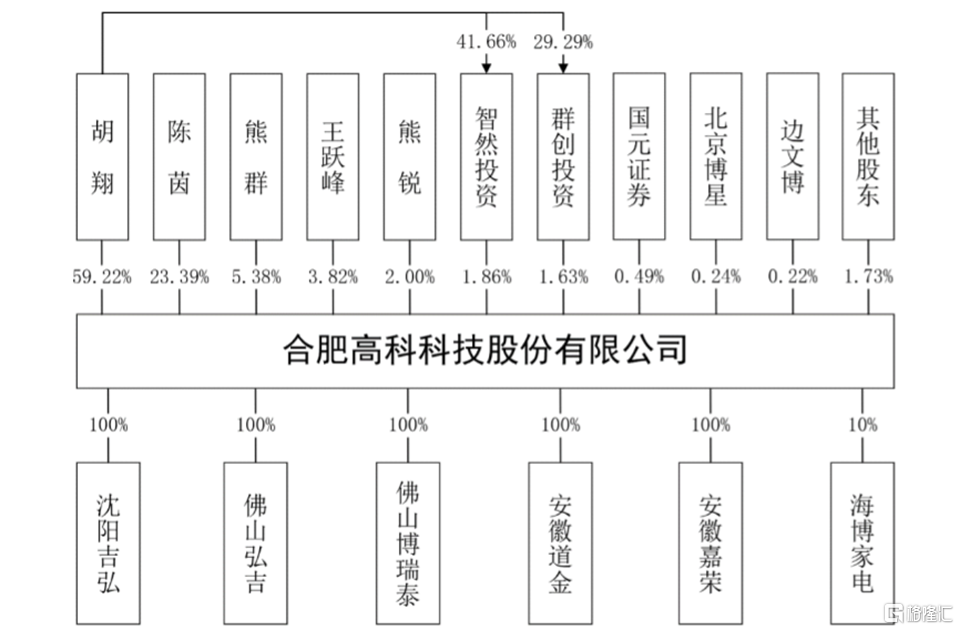

合肥高科是一家从事家用电器专用配件及模具研发、生产和销售的模块化服务商。招股书显示,本次发行前,公司实际控制人胡翔、陈茵夫妇分别直接持有公司59.22%、23.39%股份,胡翔通过智然投资和群创投资间接控制公司1.86%的股份和1.63%的股份,二人合计控制公司86.1%的股份,处于绝对控制地位。

股权结构图,招股书

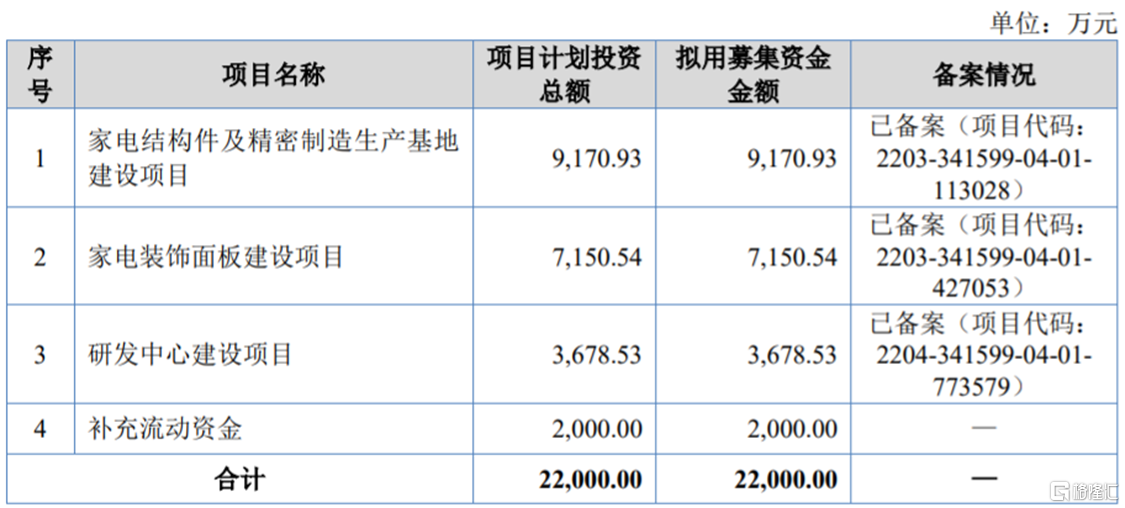

本次申请上市,合肥高科拟募集资金2.2亿元,用于家电结构件及精密制造生产基地建设项目、家电装饰面板建设项目、研发中心建设项目、补充流动资金。

募资使用情况,招股书

1

毛利率逐年下滑

目前,我国已经成为全球最重要的家电生产基地,拥有全球大部分家电产能。据统计,2021年全国家用电器行业营业收入高达1.73万亿元,同比增长15.5%。

合肥高科专注于定制化家电专用配件制造领域,公司产品主要用于家用电器制造领域,应用范围覆盖冰箱、电视机、空调、洗衣机等功能结构件及外观装饰件。

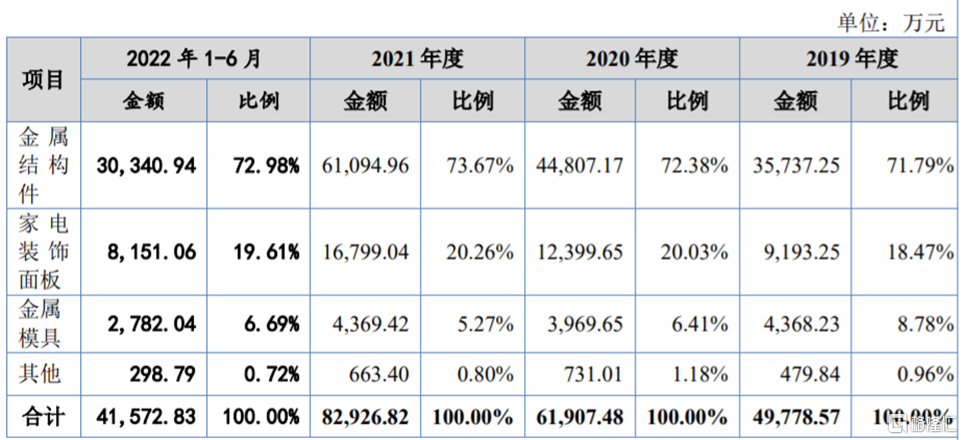

具体来看,金属结构件是公司的主要营收来源,报告期内营收占比均超70%。家电装饰面板、金属模具等业务营收占比相对较小。

主营业务收入构成,招股书

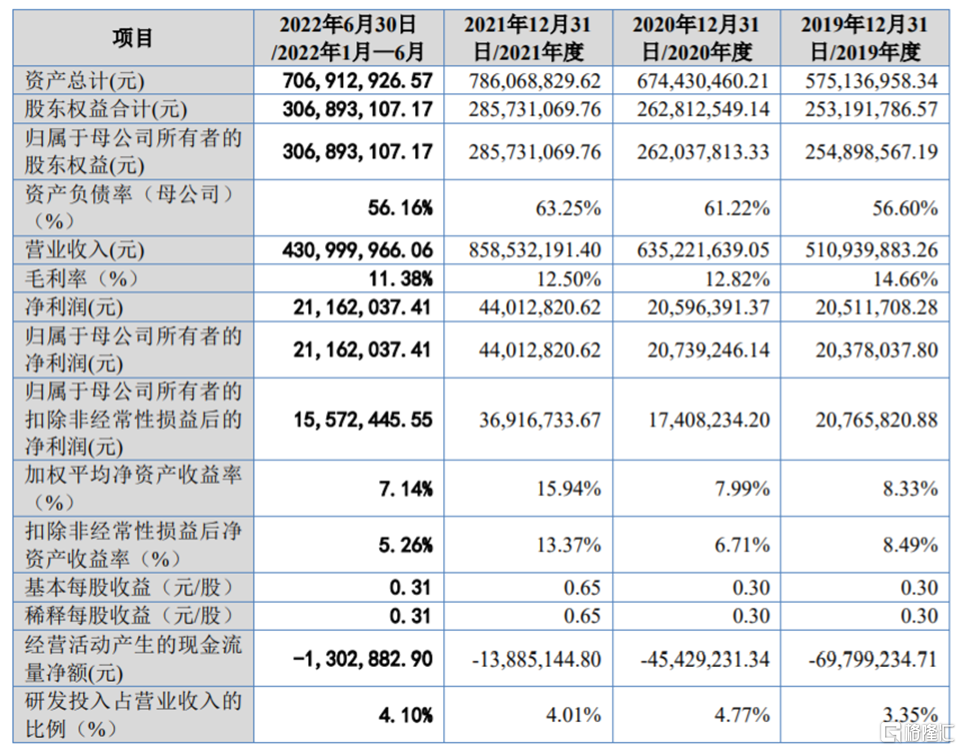

招股书显示,报告期内,公司营业收入分别约为5.11亿元、6.35亿元、8.59亿元、4.31亿元,归母净利润为2037.8万元、2073.92万元、4401.28万元、2116.2万元,整体呈增长趋势。

主要财务数据及财务指标,招股书

合肥高科存在毛利率下滑风险。报告期内,公司的综合毛利率分别为14.66%、12.82%、12.5%和11.38%,呈逐年下滑趋势,与同行业可比公司平均毛利率较为接近。

事实上,报告期内,合肥高科直接材料占各期主营业务成本的比例均超6成,钢材、原片玻璃等主要原材料价格波动对生产成本有着较大影响,未来一旦在大宗商品价格上涨影响下,公司主要原材料涨价,有可能影响公司盈利水平。

此外,公司毛利率的变动还受到产品结构、客户结构和终端产品市场价格等因素的影响。如果未来市场竞争加剧,或者客户加大成本控制力度,产品售价下滑,可能影响到公司的经营业绩。

2

依赖前五大客户

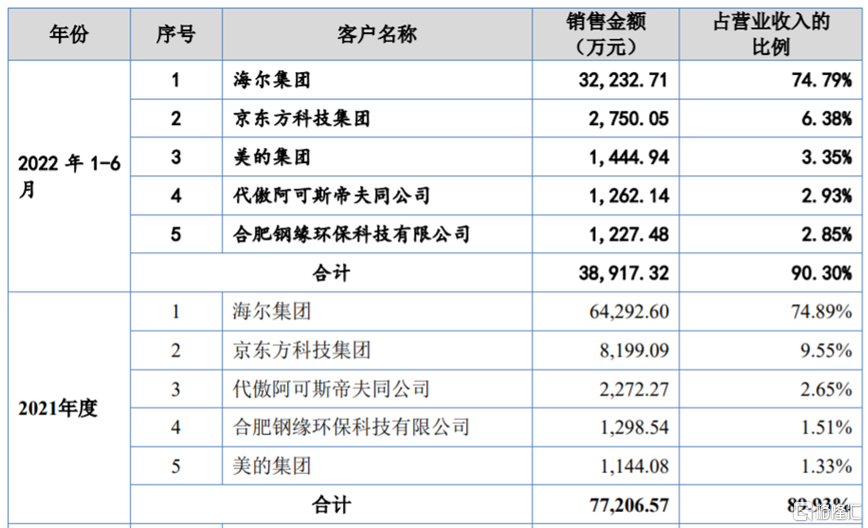

合肥高科的收入较为依赖前五大客户。报告期内,公司对前五大客户的销售收入占当期营业收入的比例分别为90.37%、90.02%、89.93%和 90.30%。其中,对第一大客户海尔集团的销售收入占当期营业收入的比例均超70%,客户集中度较高,对主要客户存在一定的业务依赖。

公司前五名客户的销售情况,招股书

海尔集团、京东方科技集团、美的集团等知名家电品牌厂商或配套厂商在家电市场具有较高的市场占有率,合肥高科选择与这些产品需求量大、资信条件良好的客户合作也很正常,但如果未来市场需求和竞争环境发生改变,或者公司与主要客户的合作发生不利变化,可能会影响公司未来的持续盈利能力。

报告期各期末,合肥高科的应收账款账面价值分别约1.18亿元、1.33亿元、1.95亿元、1.02亿元,应收票据账面价值分别约为1.6亿元、2.19亿元、2.45亿元、2.46亿元,二者合计占流动资产的比例均在70%以上,公司应收账款和应收票据规模呈上升趋势,且占比较大。如果公司应收账款管理不当,可能发生坏账风险。

值得注意的是,主要由于下游主要客户多以票据支付货款,减少了公司当期经营活动现金流入,合肥高科还存在经营性现金流量净额为负的风险。

报告期内,合肥高科经营活动产生的现金流量净额分别为-6979.92万元、-4542.92万元、-1388.51万元和-130.29万元,经营性净现金流持续为负,与公司同期净利润金额差距较大。未来,如果公司票据收款占比继续提升,经营性净现金流持续为负,可能使公司资金状况紧张。

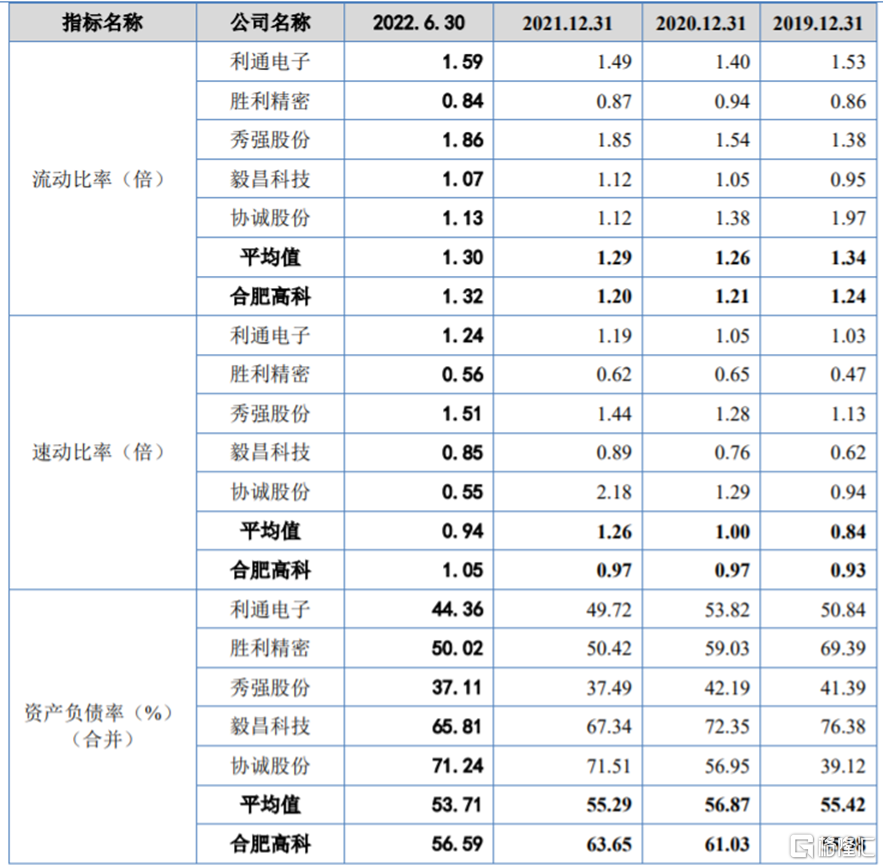

报告期各期末,合肥高科的合并资产负债率分别55.98%、61.03%、63.65%和56.59%,呈波动上升趋势,均高于同行业可比公司,公司的流动比率、速动比率与同行业可比公司较为接近,偿债能力有待提高。

公司的偿债能力和流动性风险分析,招股书

3

尾声

近几年,随着我国家用电器行业的发展,聚焦家电专用配件制造领域的合肥高科营收规模也不断扩大,但同时公司也面临收入依赖前五大客户、毛利率逐年下滑、资产负债率高于同行、经营性净现金流持续为负等风险,未来业绩存在不确定性。