-

市场

-

产品

-

资讯

-

Moo社区

-

课堂

-

查看更多

-

功能介绍

-

费用费用透明,无最低余额限制

投资选择、功能介绍、费用相关信息由Moomoo Financial Inc.提供

- English

- 中文繁體

- 中文简体

- 深色

- 浅色

Can Booz Allen Hamilton Holding Corporation's (NYSE:BAH) ROE Continue To Surpass The Industry Average?

Can Booz Allen Hamilton Holding Corporation's (NYSE:BAH) ROE Continue To Surpass The Industry Average?

While some investors are already well versed in financial metrics (hat tip), this article is for those who would like to learn about Return On Equity (ROE) and why it is important. To keep the lesson grounded in practicality, we'll use ROE to better understand Booz Allen Hamilton Holding Corporation (NYSE:BAH).

Return on Equity or ROE is a test of how effectively a company is growing its value and managing investors' money. In other words, it is a profitability ratio which measures the rate of return on the capital provided by the company's shareholders.

See our latest analysis for Booz Allen Hamilton Holding

How To Calculate Return On Equity?

ROE can be calculated by using the formula:

Return on Equity = Net Profit (from continuing operations) ÷ Shareholders' Equity

So, based on the above formula, the ROE for Booz Allen Hamilton Holding is:

47% = US$513m ÷ US$1.1b (Based on the trailing twelve months to June 2022).

The 'return' is the profit over the last twelve months. One way to conceptualize this is that for each $1 of shareholders' capital it has, the company made $0.47 in profit.

Does Booz Allen Hamilton Holding Have A Good Return On Equity?

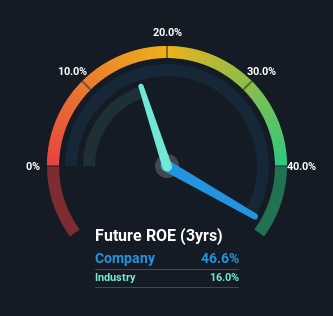

Arguably the easiest way to assess company's ROE is to compare it with the average in its industry. The limitation of this approach is that some companies are quite different from others, even within the same industry classification. Pleasingly, Booz Allen Hamilton Holding has a superior ROE than the average (16%) in the Professional Services industry.

NYSE:BAH Return on Equity September 13th 2022

NYSE:BAH Return on Equity September 13th 2022That's what we like to see. With that said, a high ROE doesn't always indicate high profitability. A higher proportion of debt in a company's capital structure may also result in a high ROE, where the high debt levels could be a huge risk . To know the 2 risks we have identified for Booz Allen Hamilton Holding visit our risks dashboard for free.

The Importance Of Debt To Return On Equity

Virtually all companies need money to invest in the business, to grow profits. That cash can come from retained earnings, issuing new shares (equity), or debt. In the case of the first and second options, the ROE will reflect this use of cash, for growth. In the latter case, the debt required for growth will boost returns, but will not impact the shareholders' equity. Thus the use of debt can improve ROE, albeit along with extra risk in the case of stormy weather, metaphorically speaking.

Combining Booz Allen Hamilton Holding's Debt And Its 47% Return On Equity

Booz Allen Hamilton Holding clearly uses a high amount of debt to boost returns, as it has a debt to equity ratio of 2.53. While no doubt that its ROE is impressive, we would have been even more impressed had the company achieved this with lower debt. Debt does bring extra risk, so it's only really worthwhile when a company generates some decent returns from it.

Summary

Return on equity is one way we can compare its business quality of different companies. Companies that can achieve high returns on equity without too much debt are generally of good quality. If two companies have the same ROE, then I would generally prefer the one with less debt.

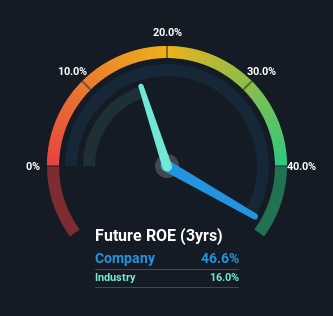

Having said that, while ROE is a useful indicator of business quality, you'll have to look at a whole range of factors to determine the right price to buy a stock. It is important to consider other factors, such as future profit growth -- and how much investment is required going forward. So you might want to take a peek at this data-rich interactive graph of forecasts for the company.

If you would prefer check out another company -- one with potentially superior financials -- then do not miss this free list of interesting companies, that have HIGH return on equity and low debt.

Have feedback on this article? Concerned about the content? Get in touch with us directly. Alternatively, email editorial-team (at) simplywallst.com.

This article by Simply Wall St is general in nature. We provide commentary based on historical data and analyst forecasts only using an unbiased methodology and our articles are not intended to be financial advice. It does not constitute a recommendation to buy or sell any stock, and does not take account of your objectives, or your financial situation. We aim to bring you long-term focused analysis driven by fundamental data. Note that our analysis may not factor in the latest price-sensitive company announcements or qualitative material. Simply Wall St has no position in any stocks mentioned.

虽然一些投资者已经非常精通财务指标(帽子提示),但本文面向的是那些想要了解股本回报率(ROE)及其重要性的人。为了使课程立足于实践,我们将使用净资产收益率来更好地理解博思艾伦哈密尔顿控股公司(纽约证券交易所代码:BAH)。

股本回报率(ROE)是对一家公司增值和管理投资者资金的效率的测试。换句话说,这是一个衡量公司股东提供的资本回报率的盈利比率。

请参阅我们对博思艾伦哈密尔顿控股公司的最新分析

如何计算股本回报率?

可使用以下公式计算净资产收益率:

股本回报率=(持续经营的)净利润?股东权益

因此,根据上述公式,博思艾伦哈密尔顿控股的净资产收益率为:

47%=5.13亿美元×11亿美元(基于截至2022年6月的12个月)。

“收益”是过去12个月的利润。一种将其概念化的方法是,公司每拥有1美元的股东资本,就能获得0.47美元的利润。

博思艾伦汉密尔顿控股公司的股本回报率高吗?

可以说,评估公司净资产收益率最简单的方法是将其与所在行业的平均水平进行比较。这种方法的局限性是,一些公司与其他公司有很大的不同,甚至在相同的行业分类中也是如此。令人欣喜的是,Booz Allen Hamilton Holding的净资产收益率(ROE)高于专业服务行业的平均水平(16%)。

纽约证券交易所:Bah股本回报率2022年9月13日

纽约证券交易所:Bah股本回报率2022年9月13日这就是我们希望看到的。话虽如此,高净资产收益率并不总是意味着高盈利。债务在公司资本结构中的比例较高也可能导致较高的净资产收益率,而较高的债务水平可能是一个巨大的风险。要了解我们为博思艾伦汉密尔顿控股确定的两个风险,请免费访问我们的风险仪表板。

债务对股本回报率的重要性

几乎所有的公司都需要资金来投资于业务,以增加利润。这些现金可以来自留存收益、发行新股(股权)或债务。在第一种和第二种选择的情况下,净资产收益率将反映现金用于增长的这种情况。在后一种情况下,增长所需的债务将提高回报,但不会影响股东权益。因此,债务的使用可以提高净资产收益率,尽管打个比方说,在暴风雨天气的情况下会有额外的风险。

将Booz Allen Hamilton Holding的债务和47%的股本回报率结合起来

Booz Allen Hamilton Holding显然使用了大量债务来提高回报,因为它的债务与股本比率为2.53。虽然毫无疑问,它的净资产收益率令人印象深刻,但如果该公司以较低的债务实现这一点,我们会更加印象深刻。债务确实会带来额外的风险,所以只有当一家公司从债务中获得一些可观的回报时,它才是真正值得的。

摘要

股本回报率是我们比较不同公司业务质量的一种方式。能够在没有太多债务的情况下实现高股本回报率的公司通常质量良好。如果两家公司的净资产收益率相同,那么我通常会倾向于债务较少的那一家。

话虽如此,虽然净资产收益率是衡量业务质量的有用指标,但你必须考虑一系列因素,才能确定购买股票的合适价格。重要的是要考虑其他因素,比如未来的利润增长,以及未来需要多少投资。因此,你可能想看看这张数据丰富的公司预测互动图表。

如果你更愿意看看另一家公司--一家财务状况可能更好的公司--那么不要错过这一点免费列出了一些有趣的公司,这些公司拥有高股本回报率和低债务。

对这篇文章有什么反馈吗?担心内容吗? 保持联系直接与我们联系。或者,也可以给编辑组发电子邮件,地址是implywallst.com。

本文由Simply Wall St.撰写,具有概括性。我们仅使用不偏不倚的方法提供基于历史数据和分析师预测的评论,我们的文章并不打算作为财务建议。它不构成买卖任何股票的建议,也没有考虑你的目标或你的财务状况。我们的目标是为您带来由基本面数据驱动的长期重点分析。请注意,我们的分析可能不会将最新的对价格敏感的公司公告或定性材料考虑在内。Simply Wall St.对上述任何一只股票都没有持仓。

moomoo是Moomoo Technologies Inc.公司提供的金融信息和交易应用程序。

在美国,moomoo上的投资产品和服务由Moomoo Financial Inc.提供,一家受美国证券交易委员会(SEC)监管的持牌主体。 Moomoo Financial Inc.是金融业监管局(FINRA)和证券投资者保护公司(SIPC)的成员。

在新加坡,moomoo上的投资产品和服务是通过Moomoo Financial Singapore Pte. Ltd.提供,该公司受新加坡金融管理局(MAS)监管(牌照号码︰CMS101000) ,持有资本市场服务牌照 (CMS) ,持有财务顾问豁免(Exempt Financial Adviser)资质。本内容未经新加坡金融管理局的审查。

在澳大利亚,moomoo上的金融产品和服务是通过Futu Securities (Australia) Ltd提供,该公司是受澳大利亚证券和投资委员会(ASIC)监管的澳大利亚金融服务许可机构(AFSL No. 224663)。请阅读并理解我们的《金融服务指南》、《条款与条件》、《隐私政策》和其他披露文件,这些文件可在我们的网站 https://www.moomoo.com/au中获取。

在加拿大,通过moomoo应用提供的仅限订单执行的券商服务由Moomoo Financial Canada Inc.提供,并受加拿大投资监管机构(CIRO)监管。

在马来西亚,moomoo上的投资产品和服务是通过Moomoo Securities Malaysia Sdn. Bhd. 提供,该公司受马来西亚证券监督委员会(SC)监管(牌照号码︰eCMSL/A0397/2024) ,持有资本市场服务牌照 (CMSL) 。本内容未经马来西亚证券监督委员会的审查。

Moomoo Technologies Inc., Moomoo Financial Inc., Moomoo Financial Singapore Pte. Ltd., Futu Securities (Australia) Ltd, Moomoo Financial Canada Inc.,和Moomoo Securities Malaysia Sdn. Bhd.是关联公司。

风险及免责提示

moomoo是Moomoo Technologies Inc.公司提供的金融信息和交易应用程序。

在美国,moomoo上的投资产品和服务由Moomoo Financial Inc.提供,一家受美国证券交易委员会(SEC)监管的持牌主体。 Moomoo Financial Inc.是金融业监管局(FINRA)和证券投资者保护公司(SIPC)的成员。

在新加坡,moomoo上的投资产品和服务是通过Moomoo Financial Singapore Pte. Ltd.提供,该公司受新加坡金融管理局(MAS)监管(牌照号码︰CMS101000) ,持有资本市场服务牌照 (CMS) ,持有财务顾问豁免(Exempt Financial Adviser)资质。本内容未经新加坡金融管理局的审查。

在澳大利亚,moomoo上的金融产品和服务是通过Futu Securities (Australia) Ltd提供,该公司是受澳大利亚证券和投资委员会(ASIC)监管的澳大利亚金融服务许可机构(AFSL No. 224663)。请阅读并理解我们的《金融服务指南》、《条款与条件》、《隐私政策》和其他披露文件,这些文件可在我们的网站 https://www.moomoo.com/au中获取。

在加拿大,通过moomoo应用提供的仅限订单执行的券商服务由Moomoo Financial Canada Inc.提供,并受加拿大投资监管机构(CIRO)监管。

在马来西亚,moomoo上的投资产品和服务是通过Moomoo Securities Malaysia Sdn. Bhd. 提供,该公司受马来西亚证券监督委员会(SC)监管(牌照号码︰eCMSL/A0397/2024) ,持有资本市场服务牌照 (CMSL) 。本内容未经马来西亚证券监督委员会的审查。

Moomoo Technologies Inc., Moomoo Financial Inc., Moomoo Financial Singapore Pte. Ltd., Futu Securities (Australia) Ltd, Moomoo Financial Canada Inc.,和Moomoo Securities Malaysia Sdn. Bhd.是关联公司。

- 分享到weixin

- 分享到qq

- 分享到facebook

- 分享到twitter

- 分享到微博

- 粘贴板

使用浏览器的分享功能,分享给你的好友吧