-

市场

-

产品

-

资讯

-

Moo社区

-

课堂

-

查看更多

-

功能介绍

-

费用费用透明,无最低余额限制

投资选择、功能介绍、费用相关信息由Moomoo Financial Inc.提供

- English

- 中文繁體

- 中文简体

- 深色

- 浅色

Weak Statutory Earnings May Not Tell The Whole Story For China Leadshine Technology (SZSE:002979)

Weak Statutory Earnings May Not Tell The Whole Story For China Leadshine Technology (SZSE:002979)

China Leadshine Technology Co., Ltd.'s (SZSE:002979) recent weak earnings report didn't cause a big stock movement. However, we believe that investors should be aware of some underlying factors which may be of concern.

See our latest analysis for China Leadshine Technology

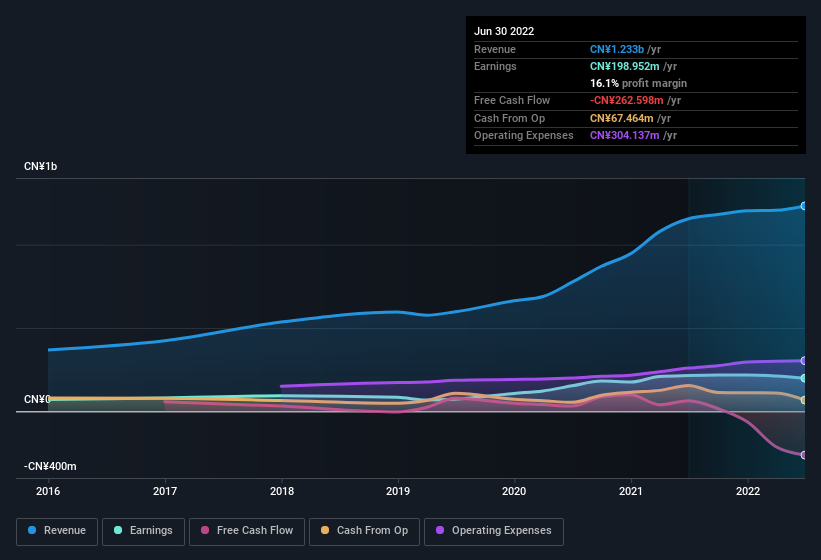

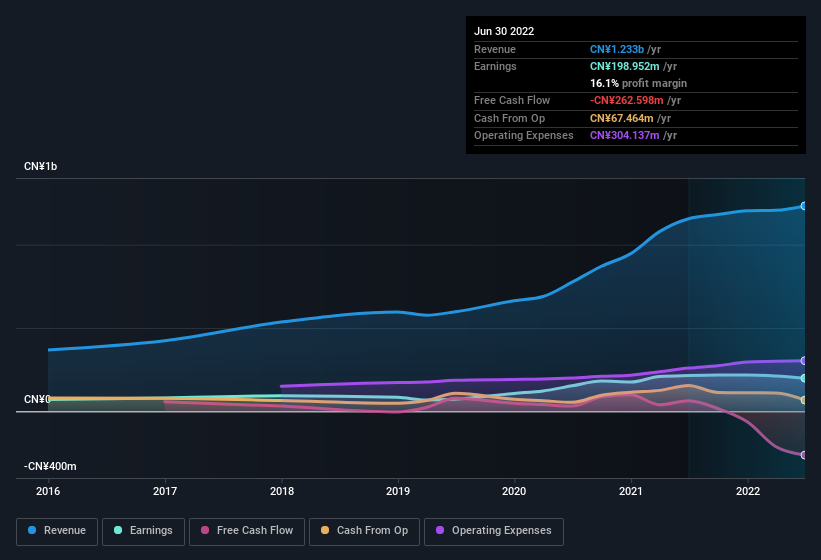

SZSE:002979 Earnings and Revenue History September 7th 2022

SZSE:002979 Earnings and Revenue History September 7th 2022Zooming In On China Leadshine Technology's Earnings

Many investors haven't heard of the accrual ratio from cashflow, but it is actually a useful measure of how well a company's profit is backed up by free cash flow (FCF) during a given period. In plain english, this ratio subtracts FCF from net profit, and divides that number by the company's average operating assets over that period. The ratio shows us how much a company's profit exceeds its FCF.

Therefore, it's actually considered a good thing when a company has a negative accrual ratio, but a bad thing if its accrual ratio is positive. While having an accrual ratio above zero is of little concern, we do think it's worth noting when a company has a relatively high accrual ratio. To quote a 2014 paper by Lewellen and Resutek, "firms with higher accruals tend to be less profitable in the future".

For the year to June 2022, China Leadshine Technology had an accrual ratio of 0.46. As a general rule, that bodes poorly for future profitability. And indeed, during the period the company didn't produce any free cash flow whatsoever. Over the last year it actually had negative free cash flow of CN¥263m, in contrast to the aforementioned profit of CN¥199.0m. We saw that FCF was CN¥63m a year ago though, so China Leadshine Technology has at least been able to generate positive FCF in the past.

That might leave you wondering what analysts are forecasting in terms of future profitability. Luckily, you can click here to see an interactive graph depicting future profitability, based on their estimates.

Our Take On China Leadshine Technology's Profit Performance

As we discussed above, we think China Leadshine Technology's earnings were not supported by free cash flow, which might concern some investors. As a result, we think it may well be the case that China Leadshine Technology's underlying earnings power is lower than its statutory profit. But on the bright side, its earnings per share have grown at an extremely impressive rate over the last three years. At the end of the day, it's essential to consider more than just the factors above, if you want to understand the company properly. With this in mind, we wouldn't consider investing in a stock unless we had a thorough understanding of the risks. Case in point: We've spotted 3 warning signs for China Leadshine Technology you should be mindful of and 1 of them is potentially serious.

Today we've zoomed in on a single data point to better understand the nature of China Leadshine Technology's profit. But there are plenty of other ways to inform your opinion of a company. For example, many people consider a high return on equity as an indication of favorable business economics, while others like to 'follow the money' and search out stocks that insiders are buying. While it might take a little research on your behalf, you may find this free collection of companies boasting high return on equity, or this list of stocks that insiders are buying to be useful.

Have feedback on this article? Concerned about the content? Get in touch with us directly. Alternatively, email editorial-team (at) simplywallst.com.

This article by Simply Wall St is general in nature. We provide commentary based on historical data and analyst forecasts only using an unbiased methodology and our articles are not intended to be financial advice. It does not constitute a recommendation to buy or sell any stock, and does not take account of your objectives, or your financial situation. We aim to bring you long-term focused analysis driven by fundamental data. Note that our analysis may not factor in the latest price-sensitive company announcements or qualitative material. Simply Wall St has no position in any stocks mentioned.

中国立德阳光科技股份有限公司[SZSE:002979]近期疲弱的盈利报告并未导致股市大幅波动。然而,我们认为投资者应该意识到一些可能令人担忧的潜在因素。

查看我们对中国领光科技的最新分析

深交所:002979年度盈利及收入历史2022年9月7日

深交所:002979年度盈利及收入历史2022年9月7日放大中国领光科技的收益

许多投资者都没有听说过现金流应计比率但它实际上是衡量一家公司在给定时期内自由现金流(FCF)支持公司利润的程度的有用指标。简单地说,这个比率是从净利润中减去FCF,然后用这个数字除以该公司在此期间的平均运营资产。这一比率向我们展示了一家公司的利润超过其固定现金流的程度。

因此,当一家公司的应计比率为负时,它实际上被认为是一件好事,但如果它的应计比率为正,那就是一件坏事。虽然应计比率高于零并不令人担忧,但我们确实认为,当一家公司的应计比率相对较高时,这一点值得注意。引用勒维伦和雷苏泰克2014年的一篇论文,“应计利润较高的公司未来的利润往往较低”。

在截至2022年6月的一年中,中国领先科技的应计比率为0.46。一般来说,这对未来的盈利能力来说是个不好的预兆。事实上,在此期间,该公司没有产生任何自由现金流。在过去的一年里,它实际上负面自由现金流为2.63亿元,而前述利润为1.99亿元。我们看到一年前的FCF是6300万加元,所以中国领光科技至少在过去能够产生正的FCF。

这可能会让你想知道,分析师对未来盈利能力的预测是什么。幸运的是,您可以单击此处查看基于他们估计的未来盈利能力的互动图表。

我们对中国领光科技盈利表现的看法

正如我们上面讨论的,我们认为中国领光科技的收益不是由自由现金流支撑的,这可能会让一些投资者感到担忧。因此,我们认为很可能是这样的,即中国领光科技的潜在盈利能力低于其法定利润。但从好的方面来看,它的每股收益在过去三年里以令人印象深刻的速度增长。归根结底,如果你想正确地了解这家公司,除了以上几个因素之外,考虑其他因素也是至关重要的。考虑到这一点,除非我们对风险有透彻的了解,否则我们不会考虑投资股票。一个恰当的例子:我们发现了中国领光科技的3个警示信号你应该注意,其中一个是潜在的严重问题。

今天,我们放大了一个数据点,以更好地了解中国领光科技的利润性质。但还有很多其他方式可以让你了解一家公司的看法。例如,许多人认为高股本回报率是有利的商业经济指标,而另一些人则喜欢“跟着钱走”,寻找内部人士正在买入的股票。虽然这可能需要为您做一些研究,但您可能会发现免费拥有高股本回报率的公司的集合,或者是内部人士购买的有用的股票清单。

对这篇文章有什么反馈吗?担心内容吗? 保持联系直接与我们联系。或者,也可以给编辑组发电子邮件,地址是implywallst.com。

本文由Simply Wall St.撰写,具有概括性。我们仅使用不偏不倚的方法提供基于历史数据和分析师预测的评论,我们的文章并不打算作为财务建议。它不构成买卖任何股票的建议,也没有考虑你的目标或你的财务状况。我们的目标是为您带来由基本面数据驱动的长期重点分析。请注意,我们的分析可能不会将最新的对价格敏感的公司公告或定性材料考虑在内。Simply Wall St.对上述任何一只股票都没有持仓。

moomoo是Moomoo Technologies Inc.公司提供的金融信息和交易应用程序。

在美国,moomoo上的投资产品和服务由Moomoo Financial Inc.提供,一家受美国证券交易委员会(SEC)监管的持牌主体。 Moomoo Financial Inc.是金融业监管局(FINRA)和证券投资者保护公司(SIPC)的成员。

在新加坡,moomoo上的投资产品和服务是通过Moomoo Financial Singapore Pte. Ltd.提供,该公司受新加坡金融管理局(MAS)监管(牌照号码︰CMS101000) ,持有资本市场服务牌照 (CMS) ,持有财务顾问豁免(Exempt Financial Adviser)资质。本内容未经新加坡金融管理局的审查。

在澳大利亚,moomoo上的金融产品和服务是通过Futu Securities (Australia) Ltd提供,该公司是受澳大利亚证券和投资委员会(ASIC)监管的澳大利亚金融服务许可机构(AFSL No. 224663)。请阅读并理解我们的《金融服务指南》、《条款与条件》、《隐私政策》和其他披露文件,这些文件可在我们的网站 https://www.moomoo.com/au中获取。

在加拿大,通过moomoo应用提供的仅限订单执行的券商服务由Moomoo Financial Canada Inc.提供,并受加拿大投资监管机构(CIRO)监管。

在马来西亚,moomoo上的投资产品和服务是通过Moomoo Securities Malaysia Sdn. Bhd. 提供,该公司受马来西亚证券监督委员会(SC)监管(牌照号码︰eCMSL/A0397/2024) ,持有资本市场服务牌照 (CMSL) 。本内容未经马来西亚证券监督委员会的审查。

Moomoo Technologies Inc., Moomoo Financial Inc., Moomoo Financial Singapore Pte. Ltd., Futu Securities (Australia) Ltd, Moomoo Financial Canada Inc.,和Moomoo Securities Malaysia Sdn. Bhd.是关联公司。

风险及免责提示

moomoo是Moomoo Technologies Inc.公司提供的金融信息和交易应用程序。

在美国,moomoo上的投资产品和服务由Moomoo Financial Inc.提供,一家受美国证券交易委员会(SEC)监管的持牌主体。 Moomoo Financial Inc.是金融业监管局(FINRA)和证券投资者保护公司(SIPC)的成员。

在新加坡,moomoo上的投资产品和服务是通过Moomoo Financial Singapore Pte. Ltd.提供,该公司受新加坡金融管理局(MAS)监管(牌照号码︰CMS101000) ,持有资本市场服务牌照 (CMS) ,持有财务顾问豁免(Exempt Financial Adviser)资质。本内容未经新加坡金融管理局的审查。

在澳大利亚,moomoo上的金融产品和服务是通过Futu Securities (Australia) Ltd提供,该公司是受澳大利亚证券和投资委员会(ASIC)监管的澳大利亚金融服务许可机构(AFSL No. 224663)。请阅读并理解我们的《金融服务指南》、《条款与条件》、《隐私政策》和其他披露文件,这些文件可在我们的网站 https://www.moomoo.com/au中获取。

在加拿大,通过moomoo应用提供的仅限订单执行的券商服务由Moomoo Financial Canada Inc.提供,并受加拿大投资监管机构(CIRO)监管。

在马来西亚,moomoo上的投资产品和服务是通过Moomoo Securities Malaysia Sdn. Bhd. 提供,该公司受马来西亚证券监督委员会(SC)监管(牌照号码︰eCMSL/A0397/2024) ,持有资本市场服务牌照 (CMSL) 。本内容未经马来西亚证券监督委员会的审查。

Moomoo Technologies Inc., Moomoo Financial Inc., Moomoo Financial Singapore Pte. Ltd., Futu Securities (Australia) Ltd, Moomoo Financial Canada Inc.,和Moomoo Securities Malaysia Sdn. Bhd.是关联公司。

- 分享到weixin

- 分享到qq

- 分享到facebook

- 分享到twitter

- 分享到微博

- 粘贴板

使用浏览器的分享功能,分享给你的好友吧