-

市场

-

产品

-

资讯

-

Moo社区

-

课堂

-

查看更多

-

功能介绍

-

费用费用透明,无最低余额限制

投资选择、功能介绍、费用相关信息由Moomoo Financial Inc.提供

- English

- 中文繁體

- 中文简体

- 深色

- 浅色

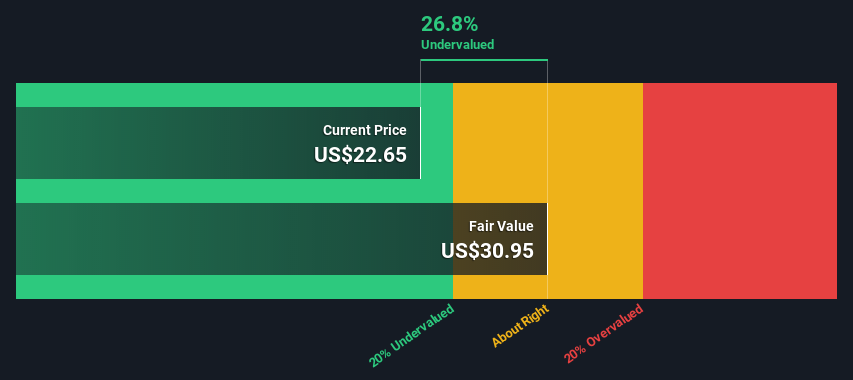

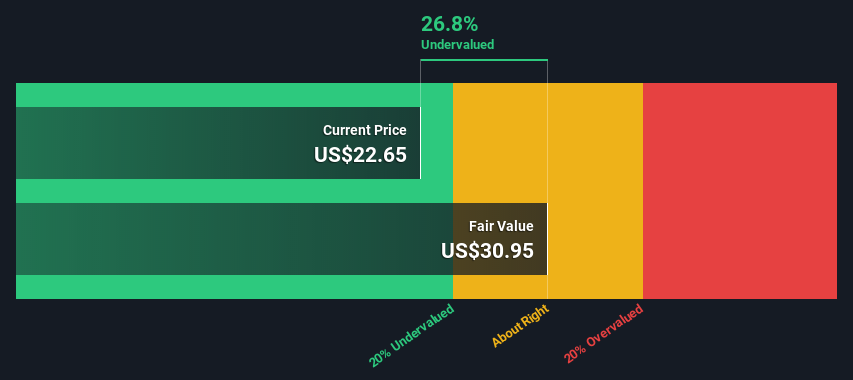

Is There An Opportunity With Amkor Technology, Inc.'s (NASDAQ:AMKR) 27% Undervaluation?

Is There An Opportunity With Amkor Technology, Inc.'s (NASDAQ:AMKR) 27% Undervaluation?

In this article we are going to estimate the intrinsic value of Amkor Technology, Inc. (NASDAQ:AMKR) by taking the expected future cash flows and discounting them to today's value. The Discounted Cash Flow (DCF) model is the tool we will apply to do this. Don't get put off by the jargon, the math behind it is actually quite straightforward.

Remember though, that there are many ways to estimate a company's value, and a DCF is just one method. For those who are keen learners of equity analysis, the Simply Wall St analysis model here may be something of interest to you.

See our latest analysis for Amkor Technology

The Calculation

We are going to use a two-stage DCF model, which, as the name states, takes into account two stages of growth. The first stage is generally a higher growth period which levels off heading towards the terminal value, captured in the second 'steady growth' period. To begin with, we have to get estimates of the next ten years of cash flows. Seeing as no analyst estimates of free cash flow are available to us, we have extrapolate the previous free cash flow (FCF) from the company's last reported value. We assume companies with shrinking free cash flow will slow their rate of shrinkage, and that companies with growing free cash flow will see their growth rate slow, over this period. We do this to reflect that growth tends to slow more in the early years than it does in later years.

A DCF is all about the idea that a dollar in the future is less valuable than a dollar today, so we discount the value of these future cash flows to their estimated value in today's dollars:

10-year free cash flow (FCF) forecast

| 2023 | 2024 | 2025 | 2026 | 2027 | 2028 | 2029 | 2030 | 2031 | 2032 | |

| Levered FCF ($, Millions) | US$410.1m | US$426.1m | US$440.3m | US$453.1m | US$465.0m | US$476.2m | US$487.0m | US$497.6m | US$508.1m | US$518.5m |

| Growth Rate Estimate Source | Est @ 4.76% | Est @ 3.92% | Est @ 3.32% | Est @ 2.91% | Est @ 2.62% | Est @ 2.41% | Est @ 2.27% | Est @ 2.17% | Est @ 2.1% | Est @ 2.05% |

| Present Value ($, Millions) Discounted @ 7.6% | US$381 | US$368 | US$353 | US$337 | US$322 | US$306 | US$291 | US$276 | US$262 | US$248 |

("Est" = FCF growth rate estimated by Simply Wall St)

Present Value of 10-year Cash Flow (PVCF) = US$3.1b

After calculating the present value of future cash flows in the initial 10-year period, we need to calculate the Terminal Value, which accounts for all future cash flows beyond the first stage. The Gordon Growth formula is used to calculate Terminal Value at a future annual growth rate equal to the 5-year average of the 10-year government bond yield of 1.9%. We discount the terminal cash flows to today's value at a cost of equity of 7.6%.

Terminal Value (TV)= FCF2032 × (1 + g) ÷ (r – g) = US$518m× (1 + 1.9%) ÷ (7.6%– 1.9%) = US$9.3b

Present Value of Terminal Value (PVTV)= TV / (1 + r)10= US$9.3b÷ ( 1 + 7.6%)10= US$4.4b

The total value, or equity value, is then the sum of the present value of the future cash flows, which in this case is US$7.6b. To get the intrinsic value per share, we divide this by the total number of shares outstanding. Compared to the current share price of US$22.7, the company appears a touch undervalued at a 27% discount to where the stock price trades currently. Valuations are imprecise instruments though, rather like a telescope - move a few degrees and end up in a different galaxy. Do keep this in mind.

NasdaqGS:AMKR Discounted Cash Flow August 6th 2022

NasdaqGS:AMKR Discounted Cash Flow August 6th 2022Important Assumptions

The calculation above is very dependent on two assumptions. The first is the discount rate and the other is the cash flows. Part of investing is coming up with your own evaluation of a company's future performance, so try the calculation yourself and check your own assumptions. The DCF also does not consider the possible cyclicality of an industry, or a company's future capital requirements, so it does not give a full picture of a company's potential performance. Given that we are looking at Amkor Technology as potential shareholders, the cost of equity is used as the discount rate, rather than the cost of capital (or weighted average cost of capital, WACC) which accounts for debt. In this calculation we've used 7.6%, which is based on a levered beta of 1.346. Beta is a measure of a stock's volatility, compared to the market as a whole. We get our beta from the industry average beta of globally comparable companies, with an imposed limit between 0.8 and 2.0, which is a reasonable range for a stable business.

Looking Ahead:

Valuation is only one side of the coin in terms of building your investment thesis, and it shouldn't be the only metric you look at when researching a company. The DCF model is not a perfect stock valuation tool. Preferably you'd apply different cases and assumptions and see how they would impact the company's valuation. For instance, if the terminal value growth rate is adjusted slightly, it can dramatically alter the overall result. Can we work out why the company is trading at a discount to intrinsic value? For Amkor Technology, there are three further aspects you should explore:

- Financial Health: Does AMKR have a healthy balance sheet? Take a look at our free balance sheet analysis with six simple checks on key factors like leverage and risk.

- Future Earnings: How does AMKR's growth rate compare to its peers and the wider market? Dig deeper into the analyst consensus number for the upcoming years by interacting with our free analyst growth expectation chart.

- Other High Quality Alternatives: Do you like a good all-rounder? Explore our interactive list of high quality stocks to get an idea of what else is out there you may be missing!

PS. Simply Wall St updates its DCF calculation for every American stock every day, so if you want to find the intrinsic value of any other stock just search here.

Have feedback on this article? Concerned about the content? Get in touch with us directly. Alternatively, email editorial-team (at) simplywallst.com.

This article by Simply Wall St is general in nature. We provide commentary based on historical data and analyst forecasts only using an unbiased methodology and our articles are not intended to be financial advice. It does not constitute a recommendation to buy or sell any stock, and does not take account of your objectives, or your financial situation. We aim to bring you long-term focused analysis driven by fundamental data. Note that our analysis may not factor in the latest price-sensitive company announcements or qualitative material. Simply Wall St has no position in any stocks mentioned.

在本文中,我们将通过将预期的未来现金流折现到今天的价值来估计安高科技公司(纳斯达克:AMKR)的内在价值。贴现现金流(DCF)模型是我们将应用的工具。不要被行话吓跑了,它背后的数学实际上是相当简单的。

不过请记住,有很多方法可以评估一家公司的价值,贴现现金流只是其中一种方法。对于那些热衷于学习股票分析的人来说,这里的Simply Wall St.分析模型可能会让你感兴趣。

查看我们对Amkor Technology的最新分析

计算

我们将使用两阶段贴现现金流模型,顾名思义,该模型考虑了两个增长阶段。第一阶段通常是一个较高的成长期,接近终值,在第二个“稳定增长”阶段捕捉到。首先,我们必须对未来十年的现金流进行估计。由于没有分析师对自由现金流的估计,我们根据公司最近报告的价值推断出了之前的自由现金流(FCF)。我们假设,自由现金流萎缩的公司将减缓收缩速度,而自由现金流增长的公司在这段时间内的增长速度将放缓。我们这样做是为了反映出,增长在最初几年往往比后来几年放缓得更多。

贴现现金流就是这样一种想法,即未来的一美元不如现在的一美元,所以我们将这些未来现金流的价值贴现到以今天的美元计算的估计价值:

10年自由现金流(FCF)预测

| 2023 | 2024 | 2025 | 2026 | 2027 | 2028 | 2029 | 2030 | 2031 | 2032 | |

| 杠杆式FCF(百万美元) | 4.101亿美元 | 4.261亿美元 | 4.403亿美元 | 4.531亿美元 | 4.65亿美元 | 4.762亿美元 | 4.87亿美元 | 4.976亿美元 | 5.081亿美元 | 5.185亿美元 |

| 增长率预估来源 | Est@4.76% | Est@3.92% | Est@3.32% | Est@2.91% | Est@2.62% | Est@2.41% | Est@2.27% | Est@2.17% | Est@2.1% | Est@2.05% |

| 现值(美元,百万)贴现@7.6% | 381美元 | 368美元 | 353美元 | 337美元 | 322美元 | 306美元 | 291美元 | 276美元 | 262美元 | 248美元 |

(“EST”=Simply Wall St.预估的FCF成长率)

10年期现金流现值(PVCF)=31亿美元

在计算了最初10年内未来现金流的现值后,我们需要计算终止值,它考虑了第一阶段之后的所有未来现金流。戈登增长公式用于计算终端价值,其未来年增长率等于10年期政府债券收益率1.9%的5年平均水平。我们以7.6%的权益成本将终端现金流贴现至今天的价值。

终端值(TV)=FCF2032×(1+g)?(r-g)=5.18亿美元×(1+1.9%)?(7.6%-1.9%)=93亿美元

终值现值(PVTV)=TV/(1+r)10=93亿美元?(1+7.6%)10=44亿美元

那么,总价值或股权价值就是未来现金流的现值之和,在这种情况下,现金流为76亿美元。为了得到每股内在价值,我们将其除以总流通股数量。与目前22.7美元的股价相比,该公司的估值似乎略有低估,较目前的股价有27%的折让。然而,估值是不精确的工具,更像是一台望远镜--移动几度,就会到达另一个星系。一定要记住这一点。

NasdaqGS:AMKR贴现现金流2022年8月6日

NasdaqGS:AMKR贴现现金流2022年8月6日重要假设

上述计算在很大程度上取决于两个假设。第一个是贴现率,另一个是现金流。投资的一部分是你自己对一家公司未来业绩的评估,所以你自己试一试计算,检查你自己的假设。DCF也没有考虑一个行业可能的周期性,也没有考虑一家公司未来的资本要求,因此它没有给出一家公司潜在业绩的全貌。鉴于我们将Amkor Technology视为潜在股东,股权成本被用作贴现率,而不是占债务的资本成本(或加权平均资本成本,WACC)。在这个计算中,我们使用了7.6%,这是基于杠杆率为1.346的测试版。贝塔系数是衡量一只股票相对于整个市场的波动性的指标。我们的贝塔系数来自全球可比公司的行业平均贝塔系数,强制限制在0.8到2.0之间,这是一个稳定业务的合理范围。

展望未来:

就构建你的投资论文而言,估值只是硬币的一面,它不应该是你在研究一家公司时唯一考虑的指标。贴现现金流模型并不是一个完美的股票估值工具。你最好应用不同的案例和假设,看看它们会如何影响公司的估值。例如,如果终端价值增长率稍有调整,可能会极大地改变整体结果。我们能弄清楚为什么该公司的股价低于内在价值吗?对于Amkor Technology,还有三个方面需要进一步探索:

- 财务状况:AMKR是否有健康的资产负债表?看看我们的自由资产负债表分析,对杠杆和风险等关键因素进行了六项简单的检查。

- 未来收益:AMKR的增长率与同行和更广泛的市场相比如何?通过与我们的免费分析师增长预期图表互动,更深入地挖掘分析师对未来几年的共识数字。

- 其他高质量替代产品:你喜欢一个好的全能运动员吗?浏览我们的高质量股票互动列表,了解您可能会错过的其他股票!

PS.Simply Wall St.每天更新每只美国股票的贴现现金流计算,所以如果你想找出任何其他股票的内在价值,只需搜索此处。

对这篇文章有什么反馈吗?担心内容吗? 保持联系直接与我们联系。或者,也可以给编辑组发电子邮件,地址是implywallst.com。

本文由Simply Wall St.撰写,具有概括性。我们仅使用不偏不倚的方法提供基于历史数据和分析师预测的评论,我们的文章并不打算作为财务建议。它不构成买卖任何股票的建议,也没有考虑你的目标或你的财务状况。我们的目标是为您带来由基本面数据驱动的长期重点分析。请注意,我们的分析可能不会将最新的对价格敏感的公司公告或定性材料考虑在内。Simply Wall St.对上述任何一只股票都没有持仓。

moomoo是Moomoo Technologies Inc.公司提供的金融信息和交易应用程序。

在美国,moomoo上的投资产品和服务由Moomoo Financial Inc.提供,一家受美国证券交易委员会(SEC)监管的持牌主体。 Moomoo Financial Inc.是金融业监管局(FINRA)和证券投资者保护公司(SIPC)的成员。

在新加坡,moomoo上的投资产品和服务是通过Moomoo Financial Singapore Pte. Ltd.提供,该公司受新加坡金融管理局(MAS)监管(牌照号码︰CMS101000) ,持有资本市场服务牌照 (CMS) ,持有财务顾问豁免(Exempt Financial Adviser)资质。本内容未经新加坡金融管理局的审查。

在澳大利亚,moomoo上的金融产品和服务是通过Futu Securities (Australia) Ltd提供,该公司是受澳大利亚证券和投资委员会(ASIC)监管的澳大利亚金融服务许可机构(AFSL No. 224663)。请阅读并理解我们的《金融服务指南》、《条款与条件》、《隐私政策》和其他披露文件,这些文件可在我们的网站 https://www.moomoo.com/au中获取。

在加拿大,通过moomoo应用提供的仅限订单执行的券商服务由Moomoo Financial Canada Inc.提供,并受加拿大投资监管机构(CIRO)监管。

在马来西亚,moomoo上的投资产品和服务是通过Moomoo Securities Malaysia Sdn. Bhd. 提供,该公司受马来西亚证券监督委员会(SC)监管(牌照号码︰eCMSL/A0397/2024) ,持有资本市场服务牌照 (CMSL) 。本内容未经马来西亚证券监督委员会的审查。

Moomoo Technologies Inc., Moomoo Financial Inc., Moomoo Financial Singapore Pte. Ltd., Futu Securities (Australia) Ltd, Moomoo Financial Canada Inc.,和Moomoo Securities Malaysia Sdn. Bhd.是关联公司。

风险及免责提示

moomoo是Moomoo Technologies Inc.公司提供的金融信息和交易应用程序。

在美国,moomoo上的投资产品和服务由Moomoo Financial Inc.提供,一家受美国证券交易委员会(SEC)监管的持牌主体。 Moomoo Financial Inc.是金融业监管局(FINRA)和证券投资者保护公司(SIPC)的成员。

在新加坡,moomoo上的投资产品和服务是通过Moomoo Financial Singapore Pte. Ltd.提供,该公司受新加坡金融管理局(MAS)监管(牌照号码︰CMS101000) ,持有资本市场服务牌照 (CMS) ,持有财务顾问豁免(Exempt Financial Adviser)资质。本内容未经新加坡金融管理局的审查。

在澳大利亚,moomoo上的金融产品和服务是通过Futu Securities (Australia) Ltd提供,该公司是受澳大利亚证券和投资委员会(ASIC)监管的澳大利亚金融服务许可机构(AFSL No. 224663)。请阅读并理解我们的《金融服务指南》、《条款与条件》、《隐私政策》和其他披露文件,这些文件可在我们的网站 https://www.moomoo.com/au中获取。

在加拿大,通过moomoo应用提供的仅限订单执行的券商服务由Moomoo Financial Canada Inc.提供,并受加拿大投资监管机构(CIRO)监管。

在马来西亚,moomoo上的投资产品和服务是通过Moomoo Securities Malaysia Sdn. Bhd. 提供,该公司受马来西亚证券监督委员会(SC)监管(牌照号码︰eCMSL/A0397/2024) ,持有资本市场服务牌照 (CMSL) 。本内容未经马来西亚证券监督委员会的审查。

Moomoo Technologies Inc., Moomoo Financial Inc., Moomoo Financial Singapore Pte. Ltd., Futu Securities (Australia) Ltd, Moomoo Financial Canada Inc.,和Moomoo Securities Malaysia Sdn. Bhd.是关联公司。

- 分享到weixin

- 分享到qq

- 分享到facebook

- 分享到twitter

- 分享到微博

- 粘贴板

使用浏览器的分享功能,分享给你的好友吧