[期权ABC] 担保看涨期权:帮助对冲风险并可能提高资本效率

大家好,欢迎回到 moomoo。我是期权探索者。在今天的 [选项 ABC],我们将研究承保看涨期权策略。

字数:1200

目标受众:有兴趣使用期权对冲股票风险的投资者

主要内容:如何构造担保看涨期权?什么可以被视为不错的卖出期权?

目标受众:有兴趣使用期权对冲股票风险的投资者

主要内容:如何构造担保看涨期权?什么可以被视为不错的卖出期权?

对于长期投资者而言,由于其有限的增长机会和巨大的资本机会成本,横盘行情可能会带来意想不到的挑战。例如,我们将使用以下股票作为假设的案例研究来帮助说明这个概念。这不是建议或投资建议。2023年8月,Sea Ltd.在公布第二季度收益报告后暴跌,该报告低于预期,导致该股当天下跌28%。从那时起,该股一直在48美元至35美元之间波动。对于那些倾向于长期持有股票的人来说,长期的横向波动可能会使一些投资者感到他们的资本没有得到有效利用。

如果您的长期持股连续数周甚至数月横盘整理,你会怎么做?一些投资者可能会选择耐心,等待股票的价值可能上涨。但是,还有另一种策略可用:通过承保看涨期权等方法降低机会成本。

Covered Call策略如何帮助提高资本效率?

以爱丽丝为例,她此前以每股43美元的价格购买了300股东南亚股票,希望以每股50美元的价格出售。SEA目前的价格为38.5美元,假设每股期权溢价为1美元,爱丽丝可以选择在一个月内到期的三个有担保的看涨期权,行使价为50美元。通过出售这些期权,爱丽丝将获得1 * 100 * 3 = 300美元的预付溢价,这构成了她从本次期权出售中获得的最大利润。

接下来会发生什么?

场景 1: 如果到期时,SEA的股价升至50美元以上,则期权被分配。根据期权合约,爱丽丝将以每股50美元的价格出售她的300股股票,获得15,000美元。加上卖出看涨期权所得的300美元,爱丽丝最终将从这笔交易中获得总额为15,300美元。

场景 2: 如果SEA的股票没有达到50美元,爱丽丝就不会亏损。她卖出的三个电话已经带来了300美元的收入。由于未达到行使价,她仍持有300股东南亚股票,可以考虑在新一轮中再次出售看涨期权以获得潜在利润。

但是,请务必注意,担保看涨期权策略并非没有风险。

如果股价下跌,就有亏损的风险。虽然卖出看涨期权会产生溢价收入,但股价下跌超过该收入可能会导致损失。因此,在为该策略选择股票时,可以考虑选择价格波动较小的股票。此外,在财报发布前后使用承保看涨期权时应谨慎行事。

第二种风险涉及利润减少或 “限制” 潜在收益。一旦您设置了担保看涨期权,您的最大利润是固定的。就爱丽丝而言,即使SEA的股票在到期日飙升至60美元,超过了看涨期权的行使价,她也有义务以50美元的价格出售300股股票。尽管爱丽丝仍然获利,但她可能会后悔没有赚更多的钱,这是收益减少的风险。

选择看涨期权需要仔细考虑

出售担保看涨期权不是一件简单的事,在选择正确的看涨期权时需要仔细考虑。首先,重要的是要明白,担保看涨的前提是你是 乐观的 从长远来看某只股票并打算将其长期持有。你预计该股在短期内不会大幅上涨。基于此, 假设风险和持有成本相等,你可以考虑出售更昂贵的看涨期权来赚取一些溢价。但是,选择权越接近 ITM,您可能会冒更高的分配风险。

但是,如果您不打算多头持有股票,最好不要使用担保看涨期权。您可以考虑设置限价单,以适当的价格卖出股票。

选择看涨期权时,请考虑以下因素:

到期日期

对于相同的标的资产和行使价,到期日较晚的期权通常更昂贵。将到期日想象成日常生活中产品的到期日——接近到期日的产品通常会获得折扣,就像期权在临近到期时会贬值一样。对于保障性看涨期权策略,为了帮助最大限度地减少意外事件,人们倾向于购买接近到期的电话,因为它们被认为风险较小。但是,如果您的目标价格与当前股价之间存在巨大差异,您会发现卖出短期看涨期权的收益非常有限。在这种情况下,您可以根据目标权衡您的选择。

行使价

通常,承保看涨期权的行使价设定为目标价格,即您不介意卖出股票的价格。对于看涨期权而言,行使价越低,期权溢价越昂贵;相反,行使价越高,溢价越便宜。因此,在制定担保看涨期权策略时,请考虑持股的成本价格,不要忘记考虑交易费用。

隐含波动率

简而言之,隐含波动率代表交易者对未来市场波动的预期。高隐含波动率表明大多数交易者预计市场将出现重大波动。通常,当隐含波动率较高时,最好是卖方;当隐含波动率较低时,成为买方可能更合适。对于承保期权,一些交易者可能会选择卖出隐含波动率较高的看涨期权,因为当IV较高时,溢价通常更高。

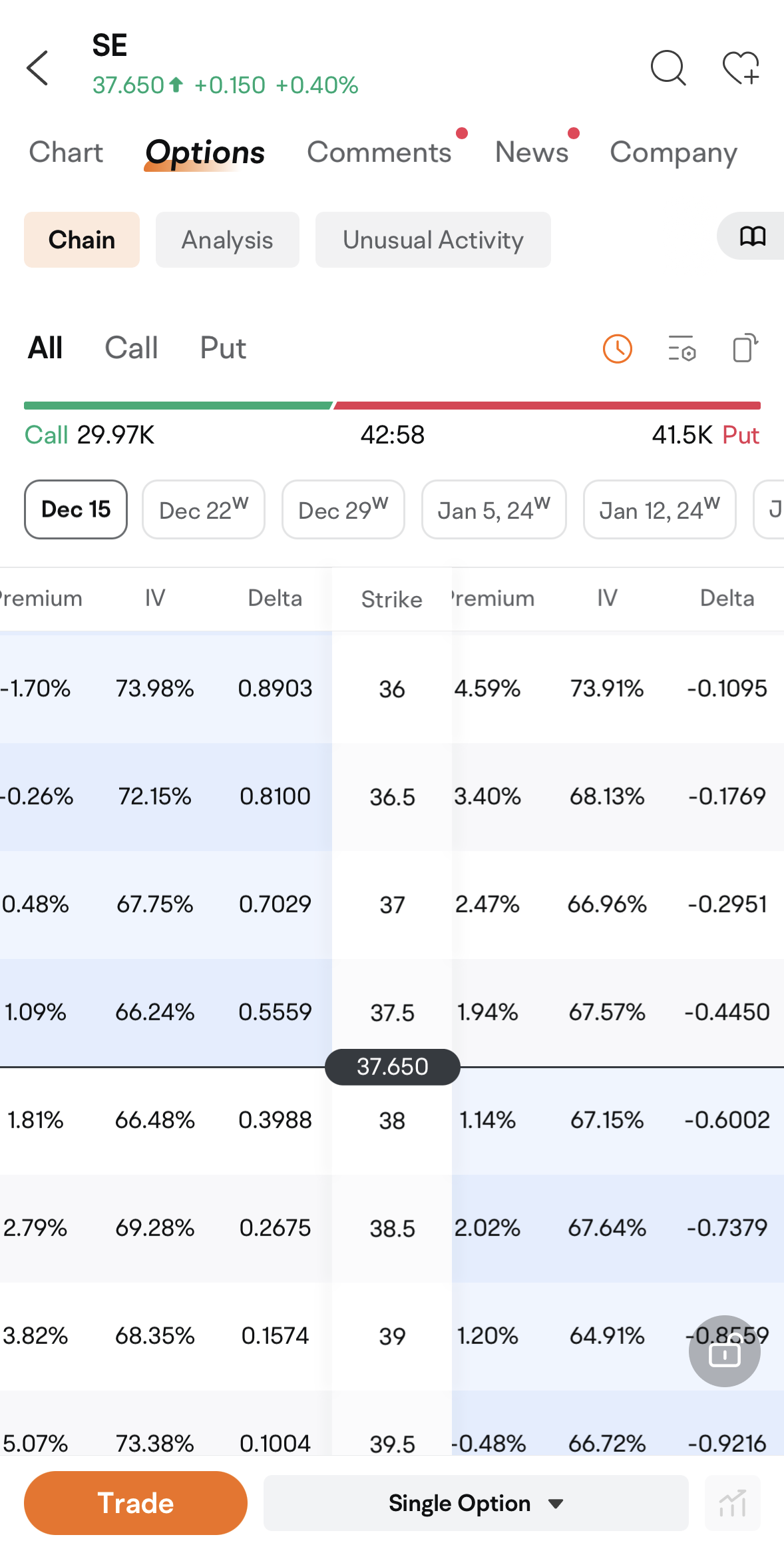

您可以在moomoo上轻松查看各种期权的隐含波动率。

进入期权链 >> 向左和向右滑动

进入期权链 >> 向左和向右滑动

![[期权ABC] 担保看涨期权:帮助对冲风险并可能提高资本效率](https://ussnsimg.moomoo.com/sns_client_feed/77777077/20240306/1709722057306-dc4db5fd6b.png/big?area=100&is_public=true)

(提供的任何应用程序图像都不是最新的,所显示的任何证券仅用于说明目的,不是建议。)

构造担保看涨期权的两种方法

回到爱丽丝的例子。想象一下爱丽丝此前购买了东南亚的300股股票。要制定担保看涨期权策略,她所需要做的就是下单回合期权的订单:卖出3个看涨期权。

如果你没有持有股票但仍想制定担保看涨期权策略,只需前往 期权链 > 担保股票。

![[期权ABC] 担保看涨期权:帮助对冲风险并可能提高资本效率](https://ussnsimg.moomoo.com/sns_client_feed/77777077/20240306/1709722116431-fc7026d435.png/big?area=100&is_public=true)

(提供的任何应用程序图像都不是最新的,所显示的任何证券仅用于说明目的,不是建议。)

在投资领域,担保看涨期权策略为在不同类型的市场中赚取保费收入提供了一种潜在的方式。这是一种策略,您可以维持股票的多头头寸,同时卖出同一持有的看涨期权。目标是从这些期权的溢价中获得收入,当股价疲软时,这一举措可能很有吸引力。但是,与任何投资策略一样,也涉及风险,在采取行动之前必须仔细考虑。

今天的期权ABC到此结束。如果您还有其他想法或想法,请随时发表评论和讨论。

期权交易有风险,并不适合所有人。阅读期权披露文件 (j.us.moomoo.com/00xbbz)在交易之前。期权很复杂,您可能很快就会损失全部投资。任何索赔的支持文件将根据要求提供。文章中提及的任何示例、情景或特定证券仅用于说明目的,不是对任何特定投资或财务策略的建议或认可。

风险声明

此处提供的示例仅用于说明和教育目的,并不旨在反映任何投资者可以预期实现的业绩。示例中显示的数字不是担保或预测,计算中不包括任何会减少所示数字的税收或费用/支出。实际结果会有所不同。

Moomoo是Moomoo Technologies Inc.提供的财务信息和交易应用程序。在美国,Moomoo 上的投资产品和服务由FINRA/SIPC成员Moomoo Financial Inc. 提供。

本文仅供教育用途,不推荐任何特定投资策略。内容本质上是一般性的,严格用于教育目的,可能并不适合所有投资者。它不考虑个人投资者的财务复杂程度、财务状况、投资目标、投资时间跨度或风险承受能力。在做出任何投资决策之前,您应考虑这些信息的适当性,同时考虑到您的相关个人情况。所有投资都涉及风险。此处提供的任何示例仅用于说明目的,并不旨在反映任何投资者可以预期实现的业绩。

期权交易会带来巨大的风险,并不适合所有客户。投资者阅读很重要 标准期权的特征和风险 (https://j.us.moomoo.com/00xBBz) 在参与任何期权交易策略之前。期权交易通常很复杂,可能会在相对较短的时间内损失全部投资。某些复杂的期权策略会带来额外的风险,包括可能超过原始投资金额的损失。如果适用,将根据要求提供任何索赔的支持文件。

Moomoo 不保证有利的投资结果。证券或金融产品的过往表现并不能保证未来的业绩或回报。客户在投资期权之前应仔细考虑其投资目标和风险。由于税务注意事项对所有期权交易都很重要,因此考虑期权的客户应咨询其税务顾问,了解税收如何影响每种期权策略的结果。

免责声明:此内容由Moomoo Technologies Inc.提供,仅用于信息交流和教育目的。

更多信息

评论

登录发表评论