谷歌 2023 年第四季度收益回顾:上行潜力有限

谷歌的母公司Alphabet在周二美国股市收盘后公布了其第四季度财报。该公司在第四季度实现了863.1亿美元的收入,同比增长13%,超过了彭博社共识估计的853.6亿美元。调整后的每股收益为1.64美元,高于预期的1.59美元。尽管收入和利润超出预期,但股价在财报后表现不佳。

一、广告是谷歌业务的支柱,云计算是关键增长动力

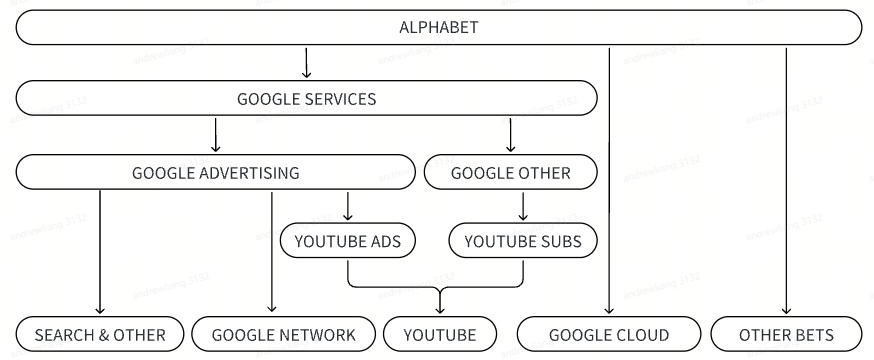

谷歌的母公司Alphabet在两个主要领域开展业务:谷歌和其他投注(创新业务)。谷歌的业务范围广泛,其收入主要来自谷歌服务和谷歌云。

-谷歌服务包括广告收入和其他收入。广告收入占谷歌总收入的80%以上,是核心收入来源。它可以分为搜索广告、网络广告和YouTube广告,分别的收入份额约为60%、10%和10%。谷歌服务的其他业务主要包括YouTube的非广告业务(主要是用户订阅)和Pixel、Fitbit、谷歌Nest家用设备和谷歌Play等硬件产品。

-谷歌云可分为谷歌云平台和谷歌工作空间,提供云服务和办公协作工具。

广告业务是谷歌的基础,依赖度高,决定了整体表现;而谷歌云是关键的增长动力,反映了人工智能驱动的云业务需求,也关系到谷歌在新一轮人工智能竞争中的地位。两者对于该股的盈后表现都是必不可少的。

图表:谷歌业务结构

二。广告业绩还不错,但市场预期更高

谷歌的整体广告业务在第四季度实现了655.1亿美元的收入,同比增长10.97%,略低于市场预期的657.7亿美元(增长11.4%)。

实际上,我们认为本季度的广告业务表现并不差,因为同比增长率持续上升。预期不足更多地是由于谷歌的广告收入在过去两个季度中已经大幅超出预期,再加上第四季度消费环境的改善,促使市场不断调整其广告业务复苏前景,从而提高了对谷歌广告收入的预期。

图表:谷歌季度广告收入(百万美元)

从广告业务的细分来看,YouTube广告的表现仍然异常出色,超出了预期。受联网电视收视率增长的推动,YouTube的广告收入为92亿美元,同比增长16%。

YouTube内容对用户具有很强的吸引力,整个季度的观看时间持续增加。从主要流媒体服务的市场份额来看,由于大量体育广播,有线电视在第四季度的整体市场份额有所增加,挤压了流媒体的市场份额。但是,与同行相比,YouTube在流媒体中的市场份额保持相对稳定。

YouTube盈利率的持续提高也促进了收入的增长,盈利包括订阅费和广告。7月,谷歌提高了YouTube音乐和高级版的订阅价格。在广告方面,YouTube在2023年推出了诸如30秒不可跳过的广告和广告暂停等格式。此外,在第四季度,YouTube积极推广广告拦截器的使用,要求用户禁用广告拦截器才能播放视频,从而鼓励用户切换到无广告的高级会员。

图表:主要流媒体服务市场份额

搜索广告业务显示强劲增长,搜索广告收入为480亿美元,同比增长9%。在中短期内,谷歌浏览器保持稳定的市场份额,必应并未对谷歌搜索产生重大影响。根据Statcounter的数据,截至第四季度,谷歌搜索引擎的市场份额略有增加至91.62%(从第三季度末的91.58%),而微软的必应市场份额从3.01%增加到3.37%。

网络广告收入同比下降2%,这通常是指通过谷歌AdSense和谷歌广告管理器等广告产品在第三方网站上投放的广告内容。但是,由于同比增长8.2%,这不被视为重大问题。

图表:主要搜索引擎市场份额

三。人工智能成本的增加限制了成本降低的效果

第四季度毛利率同比略有下降至56.5%,营业利润率同比下降至27.4%。

谷歌2023年的成本削减措施主要包括裁员和削减办公开支,以及通过延长服务器折旧期(从4年到6年)来优化支出,后者主要是通过财务手段降低纸质成本,而不是实际成本降低。

从第一季度开始,谷歌一直在持续实施裁员等节约成本和效率的措施,但对整体成本节省的影响有限,更多的是成本结构的调整。这是因为大多数被裁掉的职位已被更昂贵的人工智能工程师所取代。与 Meta 相比,谷歌的削减也相对温和。到第三季度末,其母公司的员工总数与2022年底相比仅下降了4%,而元平台的员工总数减少了23%。股票薪酬支出也同比增加,股票激励措施的总成本从2022年的193亿美元增加到该年的224亿美元。

图表:谷歌的成本削减计划

此外,从研发费用和资本支出来看,谷歌对人工智能的投资在第四季度大幅增加。研发费用同比增长18%,增长率显著加快。考虑到2023年第一季度至第三季度的总资本支出,由于一些项目延期,前三个季度的资本支出同比下降了11.1%。第四季度资本支出为110亿美元,同比增长45%,这主要是由基础设施投资推动的,总体资本支出高于2022年。

图表:谷歌的季度资本支出(百万美元)

IV。谷歌云性能略微超出预期,但仍不够

谷歌云的收入增长率至关重要,因为它主要反映了人工智能对云计算的需求拉动。在第四季度,谷歌的云业务收入为91亿美元,同比增长25.6%,好于预期的22%,并且与上一季度相比出现了稳定的反弹。

图表:谷歌云收入和增长率(百万美元)

但是,由于两个主要原因,这一增长率仍然不令人满意。首先,市场的预期一开始并不高;22%的同比增长率与上一季度基本持平。在谷歌云上个季度的增长率低于预期之后,市场故意下调了对谷歌云的增长预期。其次,与微软当天公布的30%的增长率相比,这种表现不佳。鉴于谷歌云的规模小于亚马逊和微软,市场通常对其增长率有更高的预期。

图表:主要云计算提供商的市场份额

从最近几个季度的表现来看,微软云受益于人工智能带来的增量需求,使其增长曲线更加平滑,甚至在上个季度出现了加速。至于谷歌,双子座的发布是稍后的,目前它正在赶上 ChatGPT。谷歌不具备微软等办公软件的C端优势,而人工智能带来的增量需求主要针对TO B客户,这意味着谷歌云的好处将比微软Azure更晚,速度也更慢。

五、我们如何看待谷歌的未来?

1。每股收益增长

我们将继续关注广告和谷歌云业务。

(a) 广告业务:预计将在2024年保持良好增长,YouTube仍是广告领域增长最强劲的行业。

在宏观方面,根据WARC的2023/24年度全球广告支出预测,到2023年底,全球广告支出预计将达到9635亿美元,同比增长4.4%。预计2024年广告支出将加速,预计同比增长8.2%,即将举行的美国总统大选和奥运会(定于2024年举行)有助于抵消广告中的宏观不确定性。

搜索业务预计将在2024年保持稳定增长。谷歌在搜索领域的地位在短期至中期内很难受到挑战,而且我们更有可能看到微软和谷歌挤出较小的搜索引擎市场份额。即使新必应增加了用户搜索量,在新用户数量达到相当大的规模之前,广告商也不太可能迅速调整预算,他们更愿意使用像PMAX这样的谷歌人工智能工具来影响广告投放。

(b) 谷歌云增长预计将稳定并反弹

纵观过去两个季度的亚马逊和谷歌的增长率,有增长反弹的迹象。企业削减IT支出的趋势正在放缓,预计云计算将在2024年稳定并反弹。

(c) 预计成本仍将很高

根据公司的指导,2024年的总体资本支出将高于2023年,这意味着该公司将继续增加资本和研发投资。成本降低和效率的边际影响将逐季度下降,这意味着2024年成本和支出不会有显著改善。

基于这些假设,我们预计2024年的营业收入将同比增长14%,达到3,507亿美元,由于成本增加,净利润预计将同比增长12%,达到826亿美元。

2。股东回报

2023年4月,谷歌宣布了一项700亿美元的回购计划(2022年也为700亿美元),2023年第四季度回购了615亿美元。假设2024年回购600亿美元,按当前市值计算的股东收益率约为3.1%。

3.估价

谷歌2023年全年的自由现金流为690亿美元,净利润为737亿美元。当前的市场价值相当于自由现金流的27倍和净利润的26倍。根据2024年的预测净利润,这相当于2024年预计净利润的23倍。从过去五年的估值区间来看,中点约为26倍,这意味着谷歌目前的估值上行空间并不太大(约12%)。

4。风险

目前的估值还与谷歌的几项未决反垄断风险有关。让我们具体分析一下影响:

(a) Google Play税:谷歌在向Epic提起的诉讼中败诉,并同意允许用户通过第三方渠道下载软件并提供第三方支付系统。谷歌的收入并未细分这一具体业务领域,但根据Sensor Tower的数据,2023年谷歌Play上的应用程序销售额约为385亿美元,总费用率约为27%。由于第三方付款也可能产生渠道费用,而且小型开发者不太可能开发自己的系统,因此据估计,如果20%的开发者选择避开谷歌税,其影响将达到约20亿美元,占谷歌2023年总收入的不到1%,影响有限。

(b) 谷歌的搜索垄断案:联邦法院定于2023年9月开庭审理,预计将持续10周,联邦法院认为,iPhone的Safari违约谷歌作为搜索引擎的行为可能是垄断性的,谷歌向苹果支付股份以换取这一地位。谷歌从iPhone的Safari搜索中获得的具体收入尚不清楚,如果发生分包,可能会影响一小部分搜索广告收入,但同时,也会减少支付给苹果的份额。但是,鉴于谷歌搜索已经吸引了用户的注意力,可以推测对这部分收入的影响将在可控的范围内。

总体而言,谷歌的财务报告并不是特别糟糕,财报后股价的大幅下跌表明,鉴于科技行业的估值并不低,投资者对增长的预期更高。谷歌今年仍有望从人工智能推动的需求中受益,相关应用程序预计将逐步商业化。但是,与去年不同,投资者今年将更加关注人工智能带来的切实业绩改善。鉴于目前的估值,谷歌的上行潜力似乎有限。在对收益做出明确贡献或出现新的催化剂之前,预计股价将盘整。

免责声明:社区由Moomoo Technologies Inc.提供,仅用于教育目的。

更多信息

评论

登录发表评论