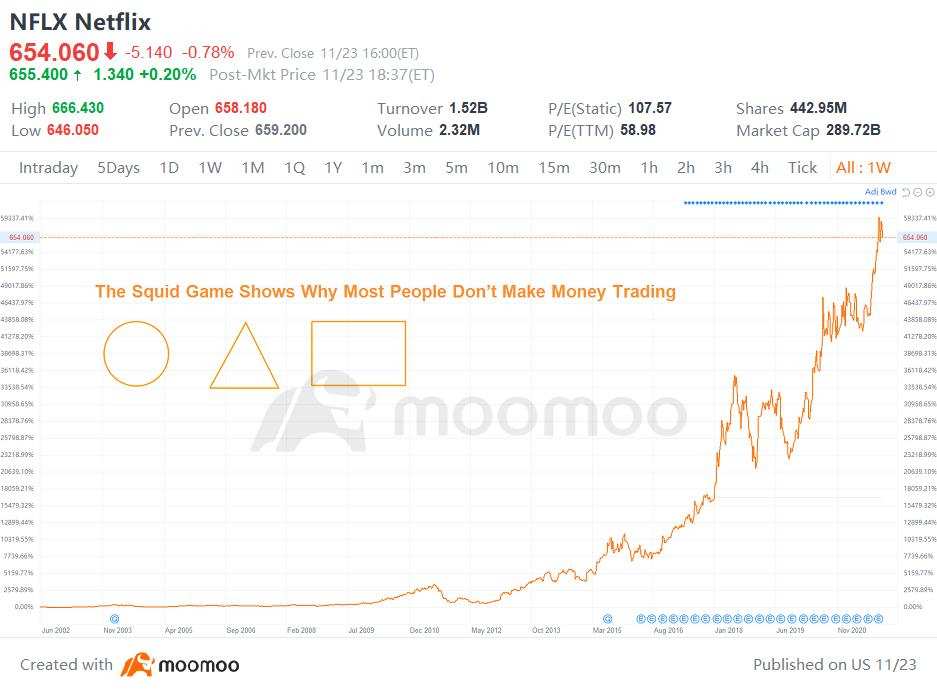

鱿鱼游戏说明了为什么大多数人不赚钱交易

这个系列的有趣之处在于,它以非常逼真的方式描绘了人类的情感。通过观察鱿鱼游戏的参与者,我们可以看到市场参与者的想法和行动。

一个随机的人出现在地铁站,他主动提出玩翻牌,如果玩家获胜,他会打一巴掌,如果他输了,则支付100美元。实际上,他最终付钱给玩家,激发了他们的好奇心。后来,玩家被带到一个偏远的岛屿,在那里他们不知道自己在玩什么游戏,希望有可能赢得改变生活的钱。

初学者运气转向归因偏见

加入股票市场的人也不例外。他们不知道自己在玩什么游戏,也不知道有哪些规则。就像地铁小伙通过向玩家支付少量实际资金来激发他们的好奇心一样,人们通过讲述朋友和熟人通过交易赚取改变人生的钱的故事被拖入股市。

你尽量记住朋友提到的股票或加密货币的名称,并在不进行任何应有调查的情况下购买它。你在参与市场游戏时对游戏和规则知之甚少。

当你购买的股票/加密货币上涨(偶然地)时,你就会陷入初学者运气的陷阱。初学者的运气是指一种现象或情况,在这种现象或情形中,即使是某个领域或活动的专家,初学者也会遇到不成比例的成功率。它经常用于赌博和体育运动。但是初学者的运气会导致过度自信和归因偏见。

过度自信是指一个人根据直觉和认知能力对自己的决定过度信任。这通常会导致过度交易,市场参与者最终支付过高的交易费用。过于自信的交易者也往往会忽略统计数据,将所有鸡蛋放在一个篮子里。他们几乎不听别人的话,倾向于选择自己投资的股票/加密货币。

归因偏见或认知偏见是指人们为自己和他人的行为找到原因。因此,当他们获利时,他们认为这一切都要归功于他们的惊人预测。当他们处于亏损状态时,是因为市场处于不利的境地,或者仅仅是因为他们不走运。本质上,他们不断为每种情况想出借口。

我们都知道艾萨克·牛顿是一位天才的物理学家,但他作为投资者却失败了。他在投资南海股票时做出了错误的投资决定,这导致他损失了2万英镑(今天约为400万美元)。他失去了大部分毕生积蓄,并说过一句名言:“你可以计算天上的星星的运动,但不能计算人的疯狂”,这是有归因偏见的人的典型例子。

暴民心理学和潮流效应

这在《鱿鱼游戏》中得到了准确的反映。当玩家玩 “Red Light Green Light” 时,他们惊讶地看到其他玩家被屠杀。游戏结束后,他们稍后会投票决定是否要继续玩游戏。幸存的玩家陷入了过度自信和归因偏见的陷阱。

只有1人出局或456人将存活下来并赢得奖金。据统计,每个玩家的存活几率为0.22%。尽管从统计学上讲,这个数字很低,但他们被悬挂在天花板上的一大笔现金夺走了,他们开始相信自己很特别,而且他们能获胜。彩票和赌博的运作方式相同,人们押注一个几乎不可能的案例。可悲的是,大多数人像赌博一样对待交易。

在 Squid Game 中,就在他们玩拔河之前,爆发了一场骚乱,玩家被分成不同的派系。因此,当他们被告知要组队进行拔河比赛时,队伍是根据前一天组成的派系组成的。这向我们展示了暴民心理和潮流效应。

暴民心理学,或暴民心态,是指人们在成群结队时关注同龄人的行为和行为。潮流效应属于暴民心态的范围,是一种现象,即人们无论自己的信仰如何,主要是因为其他人正在做某事。

同样的心理现象可以应用于市场上的投资者和交易者。他们不是根据自己的交易规则、策略和分析进行交易,而是遵循其他市场参与者的行为。这些人最终恐慌性地买入或卖出,成为抽水和抛售计划的受害者。

结论

这些心理现象使我们无法在市场上做出正确的决定,而做出错误的决定则表明我们亏损。就像《鱿鱼游戏》中的大多数人最终会死亡一样,还有许多其他人怀着成为百万富翁的梦想进入市场,却失去了一切。但是与鱿鱼游戏不同,金融市场不是赢家通吃。如果你能了解每个市场的特征和规则,并对打败市场的不同方式进行尽职调查,那么你就能在统计方面占据优势。作为一名交易者,我想说的是,技术知识占成功所需知识的不到5%。更多的是了解自己的认知偏见,控制自己的情绪和心理状态。

免责声明:社区由Moomoo Technologies Inc.提供,仅用于教育目的。

更多信息

评论

登录发表评论

Mars shu : 当我刚开始交易时,我从来没有想到的一件事是,它会教会我多少关于自己的知识。

muchtime Mars shu: 绝对可以。一切都与元认知有关。

Mikalov1 muchtime: 真的

Spared : 牛顿可能存在归因偏见,但他说你无法计算出人们的疯狂程度是正确的。实际上,就在他以7000英镑的利润出售南海股票之前,他就是这么说的。他似乎意识到了发生了什么。不幸的是,他随后跳回了榜首附近(即使是天才也爱上了FOMO),那时他减掉了2万磅。人们总是喜欢在狂热的顶端买入,因为这次总是 “与众不同”。从来没有什么不同。资产在变化,但人类的贪婪结合在一起

cooldart61 Spared: 听起来像 AFRM:)

rxuyEJKtVL : 说得好。作为一个相当新的交易者,我已经看到我的许多同行陷入了你所描述的心理陷阱,在他们完全放弃之前一直亏损。我完全同意,基本面和技术知识只是在市场上取得成功的一小部分——在我看来,这是很容易学习的部分。控制自己的情绪,在危险的日子里保持耐心,不要被当前的时刻/故事/等所困扰——这是困难的部分。

Brandony : 很棒的文章。作为一个新手,它无疑可以帮助我了解该把注意力集中在哪里。谢谢!

6ynM6e8ZP5 : 尊重大众的行为,在我看来,你的观点似乎是正确的,但是在我看来,你的评论 “作为一名交易者,我想说技术知识占成功所需知识的不到5%” 似乎是错误的。也许你不认识技术方面的优秀人才。我认为,没有技术就不可能持续赚钱。我会改变,80% 是技术性的。我的看法很差。

iBbiZQYX6d 6ynM6e8ZP5: 但是技术知识只是使某人成为一名优秀交易者的部分原因。我认识一些交易者,他们的净资产在数百万美元之间,他们在交易时根本不使用技术分析。擅长技术分析可以让你成为一名优秀的技术分析师。这并不一定意味着您可以通过交易赚钱。交易需要不同的技能,其中大多数是元认知以及理解你的心理状态和偏见的原因。

Trading Rockstar 6ynM6e8ZP5: 我无法权衡技术的价值。尽管这篇文章很棒,但在我看来,“低于 5%” 也是错误的。这表明可以更好地解释所包含的内容以及最重要的内容?

查看更多评论...